過去の業績の推移を解説し、目標株価の算出とソフトバンクへの投資についてコメントします。

会社概要

ソフトバンク(SoftBank Corp.、9434.T)

ホームページ(有報):リンク先

国:日本

セクター:コミュニケーション・サービス

産業グループ:電気通信サービス

サブ産業グループ:無線通信サービス

株式時価総額:6.2兆円(日本ランキング第19位、2020年12月末)

ソフトバンクは、日本に本拠を置く、個人等(個人向けモバイル通信/サービス、携帯端末販売、電力売買/供給等)、法人(企業向け移動/固定通信サービス、クラウドなどのソリューションサービス等)、流通(法人向けソリューション対応商材、個人向けモバイル/PC周辺機器等)、ヤフー事業(コマース、決済金融関連、広告関連サービス等)、その他(決済代行サービス等)の事業を展開する企業です。

スマートフォンは、「Softbank」、「Y!mobile」、「LineMobile」の3ブランドがあります。

ヤフー事業の主な会社は、Zホールディングス、ヤフー、LINE、ZOZO等が挙げられます。

なお、ソフトバンクグループは、浮動株比率が低い(大株主は、ソフトバンクグループ40%超)ため、浮動株ベースで算出される株式指数(インデックス)の時価総額は、通常の株式時価総額と比較して小さくなります。

(参考)競合他社(電気通信サービス)の株式時価総額(2021年6月末)

| 株式時価総額 (億ドル) | |

| ベライゾン(VZ) | 2,320 |

| AT&T(T) | 2,063 |

| TモバイルUS(TMUS) | 1,806 |

| ソフトバンクグループ(9984.T) | 1,195 |

| チャイナ・モバイル(0941.HK) | 1,280 |

| ドイツ・テレコム(DTE.GE) | 1,010 |

| NTT(9432.T) | 952 |

| KDDI(9433.T) | 703 |

| ソフトバンク(9434.T) | 614 |

| ボーダフォン・グループ(VOD) | 477 |

| アメリカ・モービル(AMX) | 497 |

| BCE(BCE) | 448 |

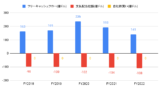

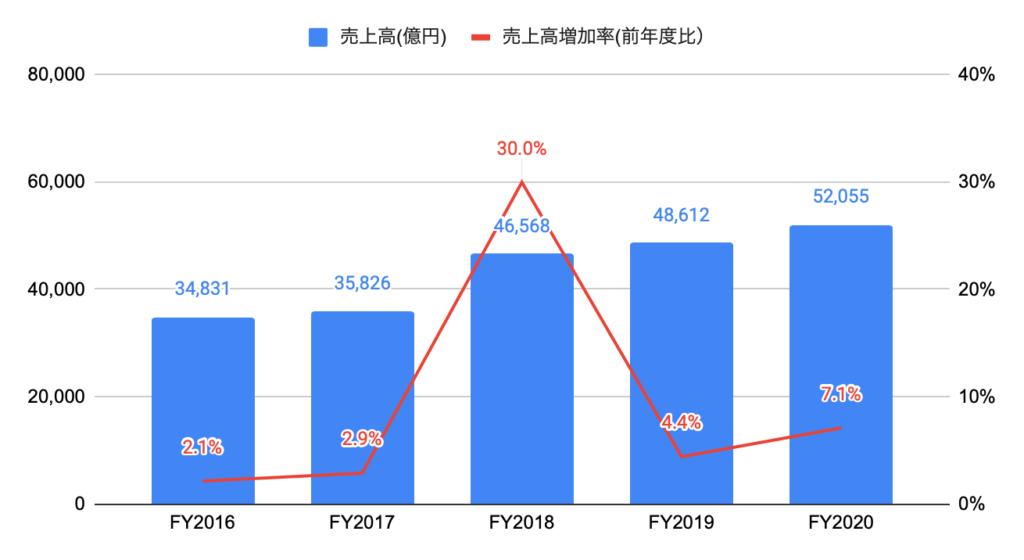

売上高(セグメント別)の推移

FY2020(2020年4月-2021年3月期)の売上高は5兆2,055億円と、前年度比+7.1%、過去5年間で年率+8.8%となりました。

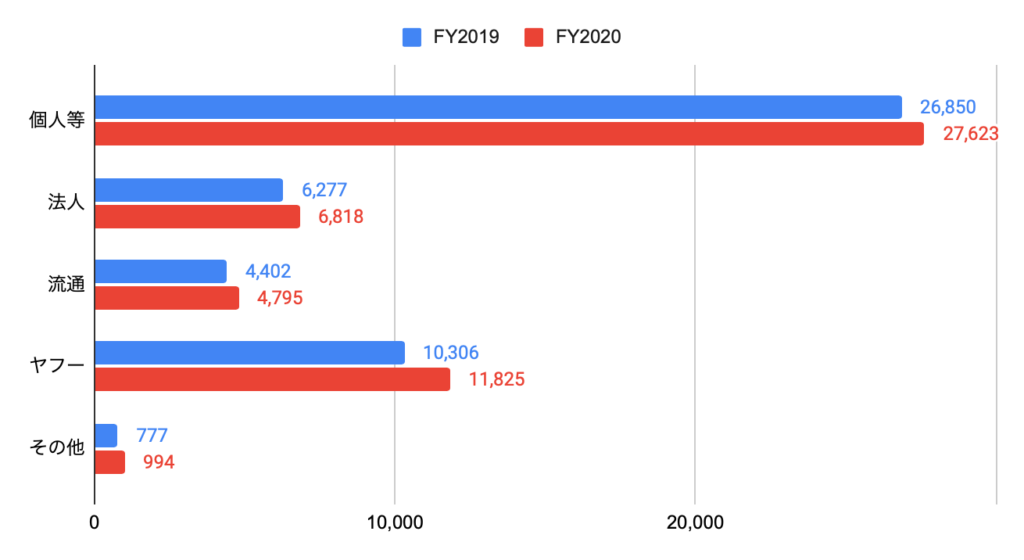

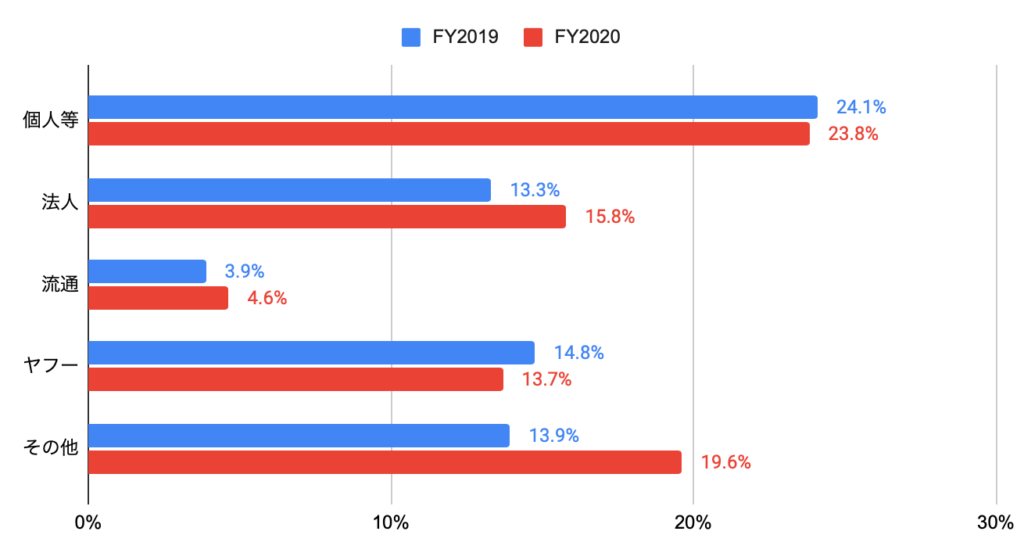

セグメント別の売上高は、以下の通りです。

・個人等:2兆7,623億円、前年度比+3%

・法人:6,818億円、前年度比+9%

・流通:4,795億円、前年度比+9%

・ヤフー:1兆1,825億円、前年度比+15%

・その他:994億円、前年度比+28%

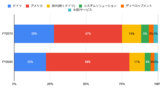

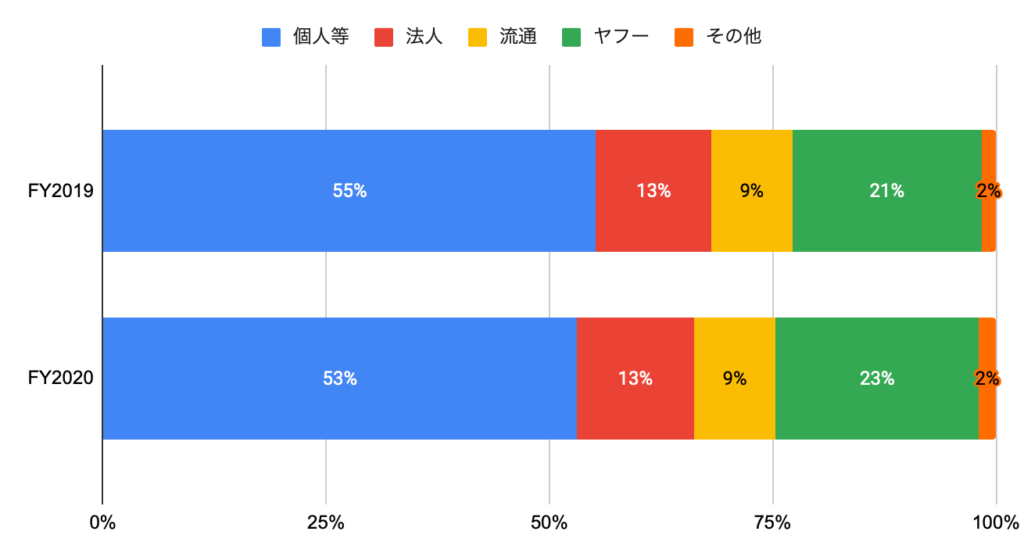

セグメント別の売上高構成比は、個人等が53%、法人が13%、流通が9%、ヤフーが23%を占めます。

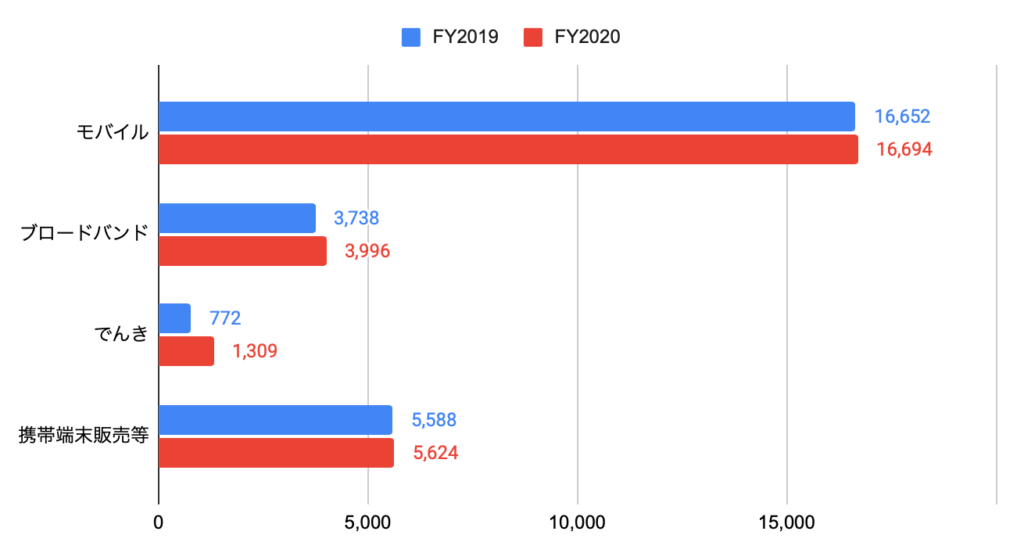

個人等のサブセグメントの売上高は、以下の通りです。

・モバイル:1兆6,694億円、前年度比+0%

・ブロードバンド:3,996億円、前年度比+7%

・でんき:1,309億円、前年度比+70%

・携帯端末販売等:5,624億円、前年度比+1%

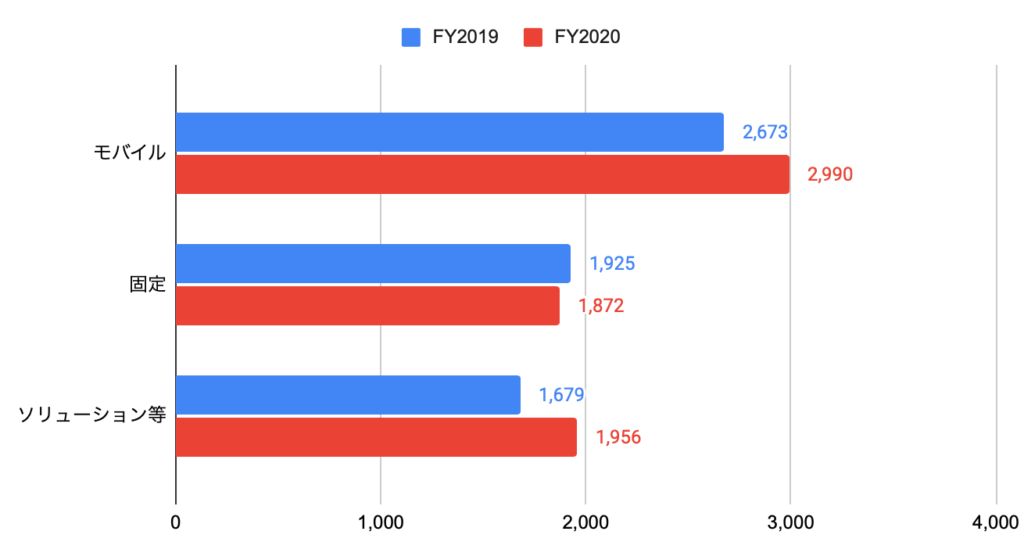

法人のサブセグメントの売上高は、以下の通りです。

・モバイル:2,990億円、前年度比+12%

・固定:1,872億円、前年度比▲3%

・ソリューション等:1,956億円、前年度比+16%

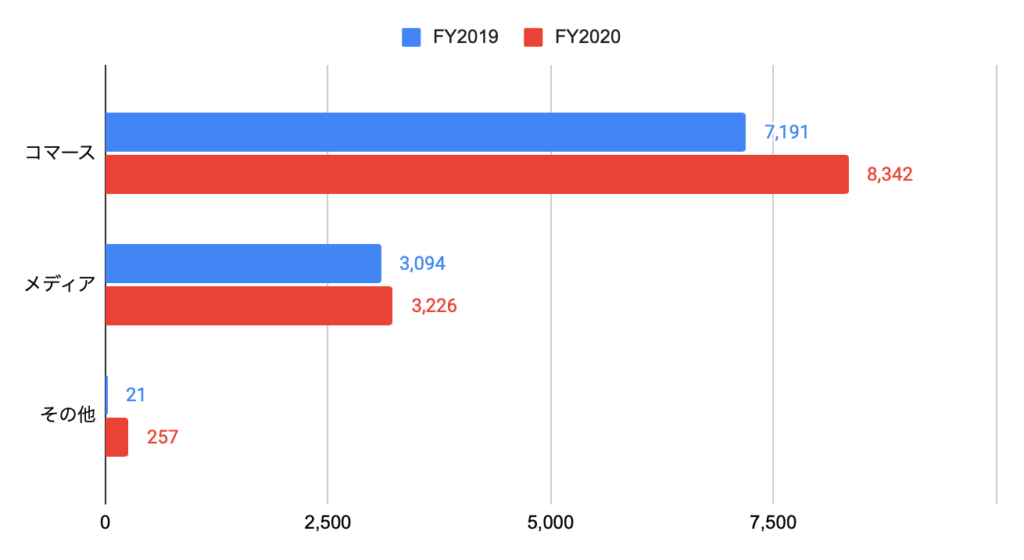

ヤフーのサブセグメントの売上高は、以下の通りです。

・コマース:8,342億円、前年度比+16%

・メディア:3,226億円、前年度比+4%

・その他:257億円、前年度比+1,105%

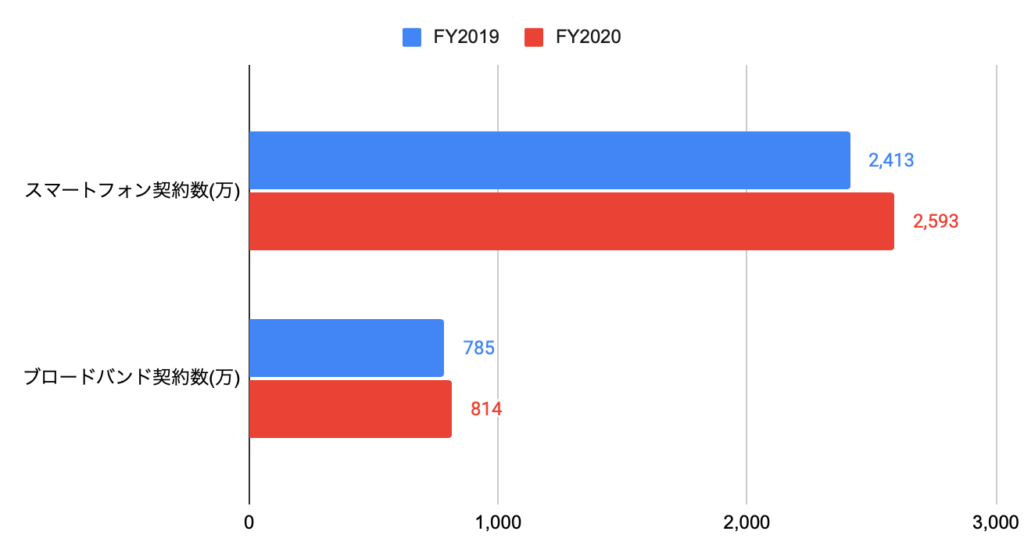

2021年3月末のスマートフォン契約数は2,593万(前年度比+7%)、ブロードバンド契約数は814万(前年度比+4%)となりました。

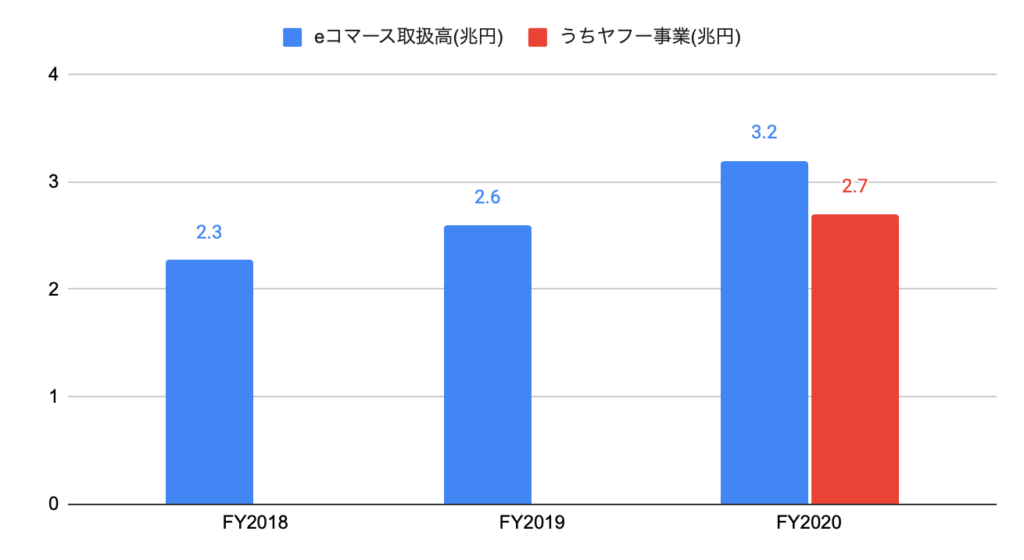

FY2020のeコマース取扱高は3.2兆円(前年度比+23%)となりました。

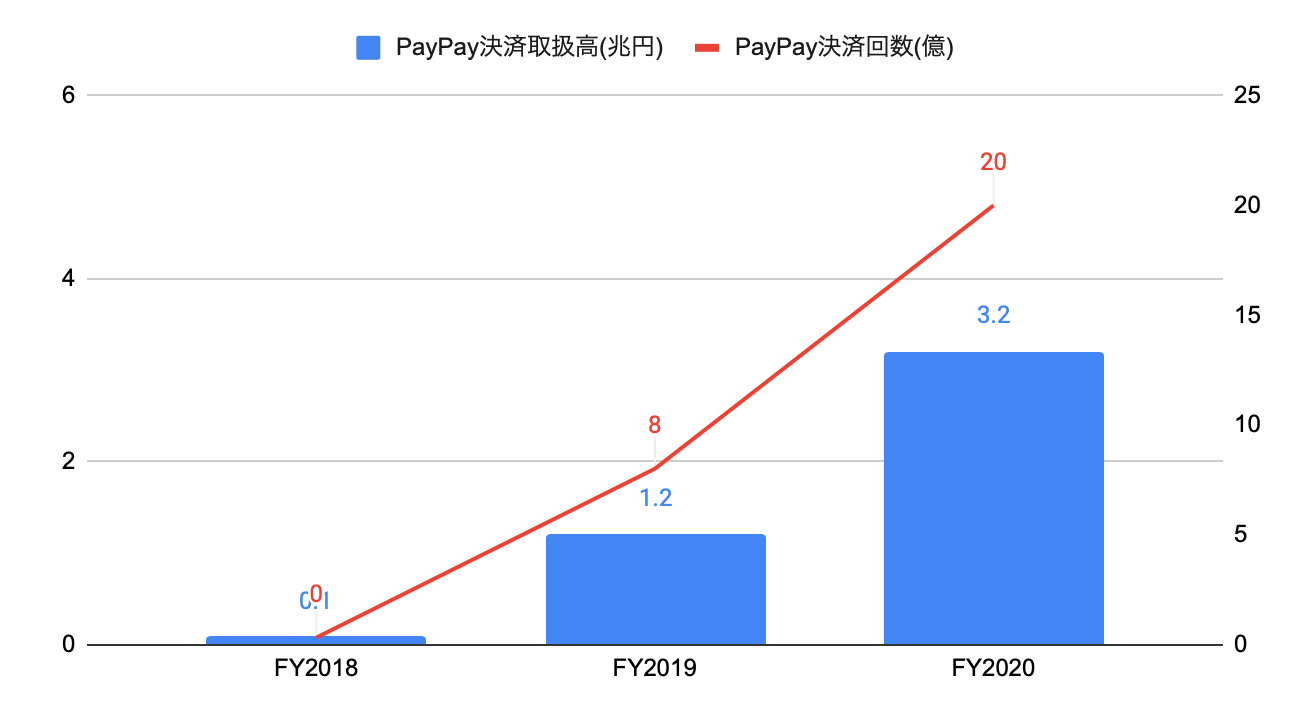

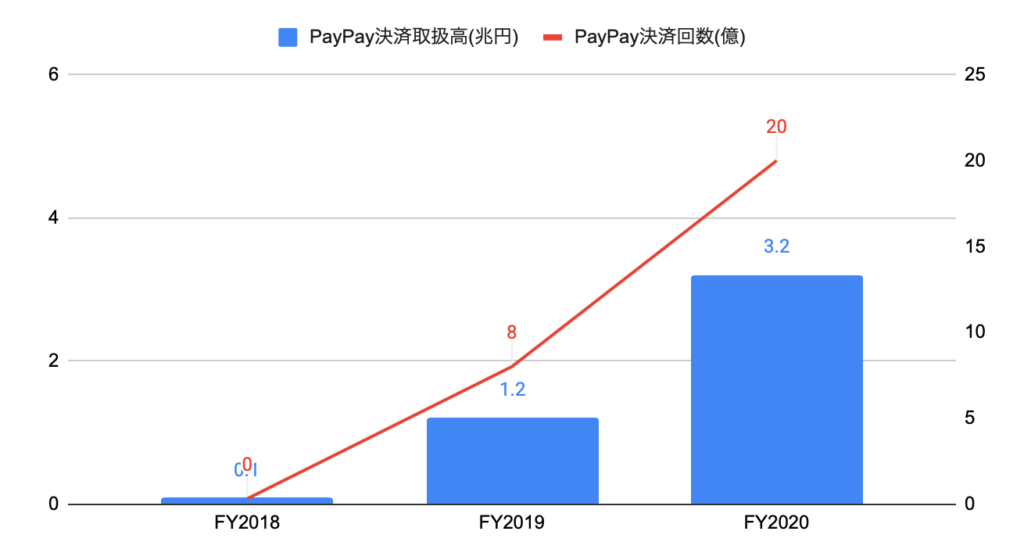

FY2020のPayPay決済取扱高は3.2兆円(前年度比+167%)、決済回数は20億回(前年度比+150%)となりました。

利益(セグメント別)の推移

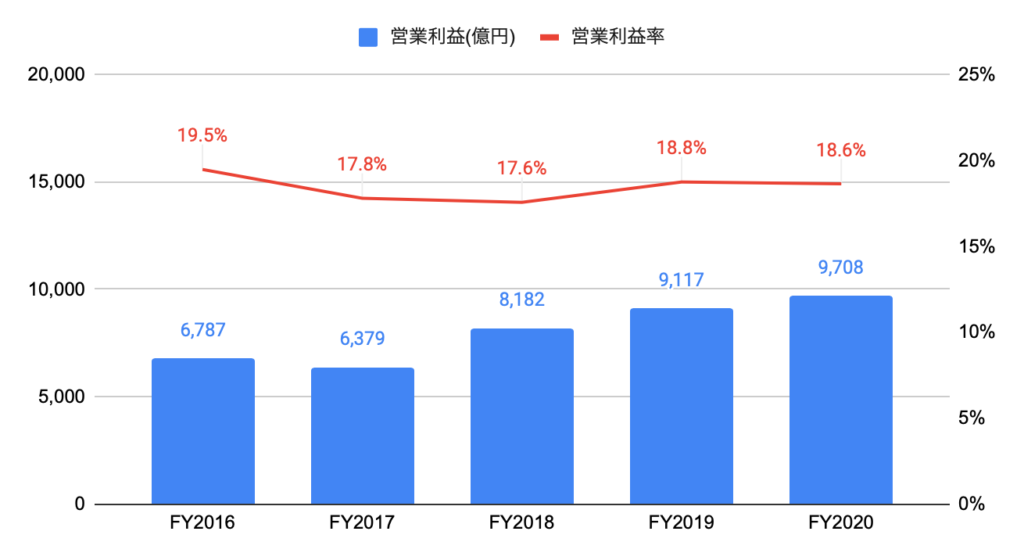

FY2020の営業利益は9,708億円と、前年度比+6.5%、過去5年間で年率+8.6%となりました。

営業利益率は18.6%と、前年度の18.8%とほぼ同水準となりました。

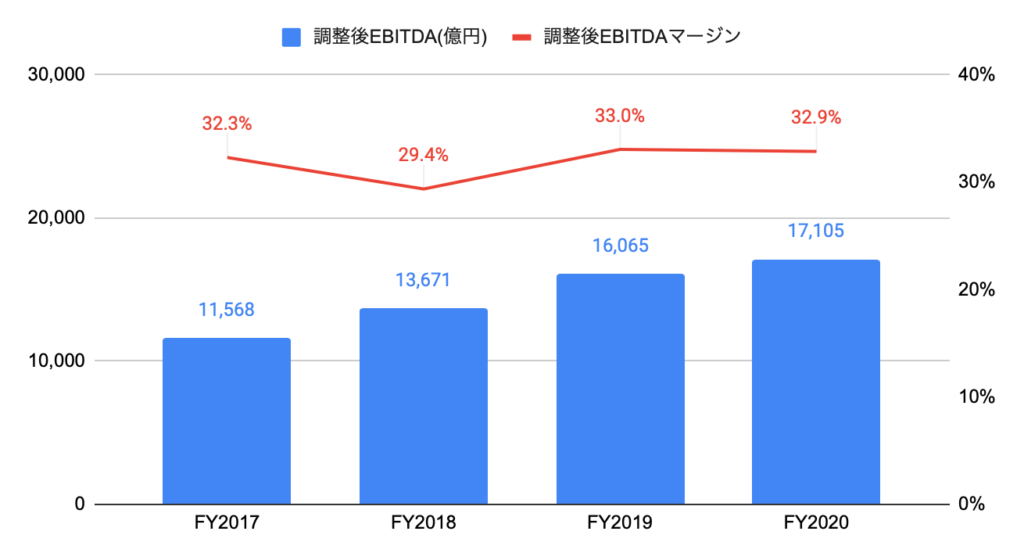

FY2020の調整後EBITDAは1兆7,105億円と、前年度比+6.5%となりました。

セグメント別の営業利益率は、以下の通りです。

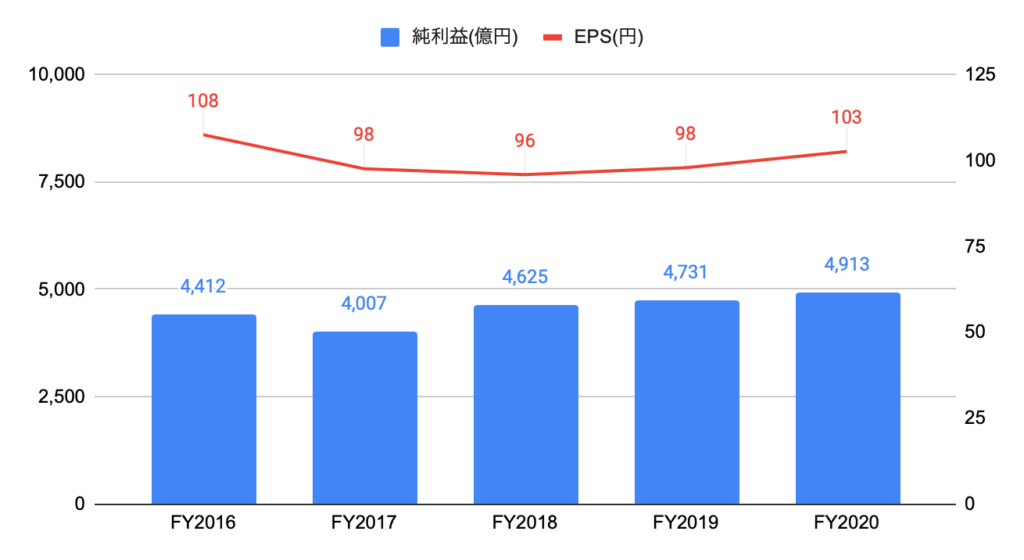

FY2020のEPSは103円と、前年度比+4.8%、過去5年間で年率+1.1%となりました。

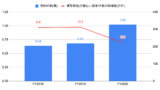

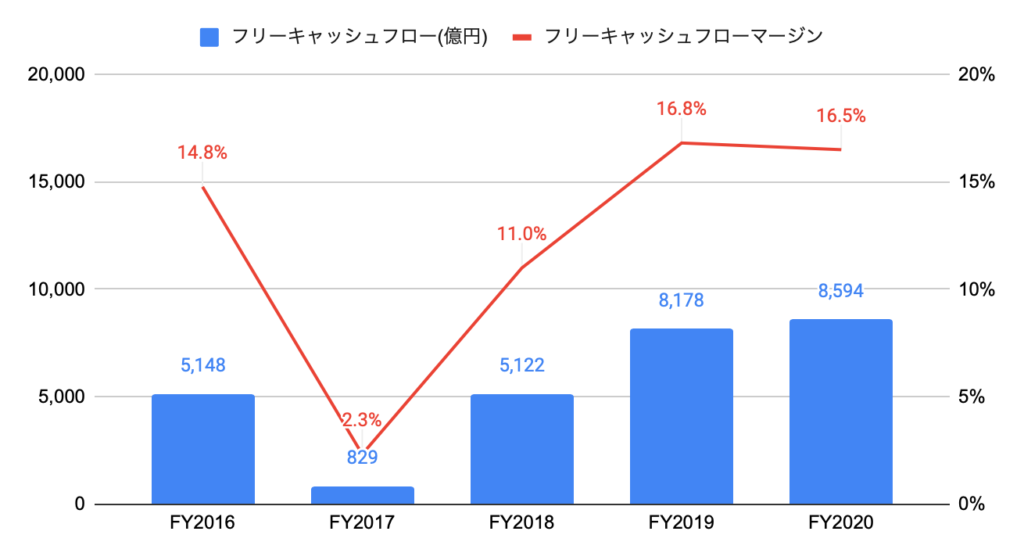

キャッシュフローの推移

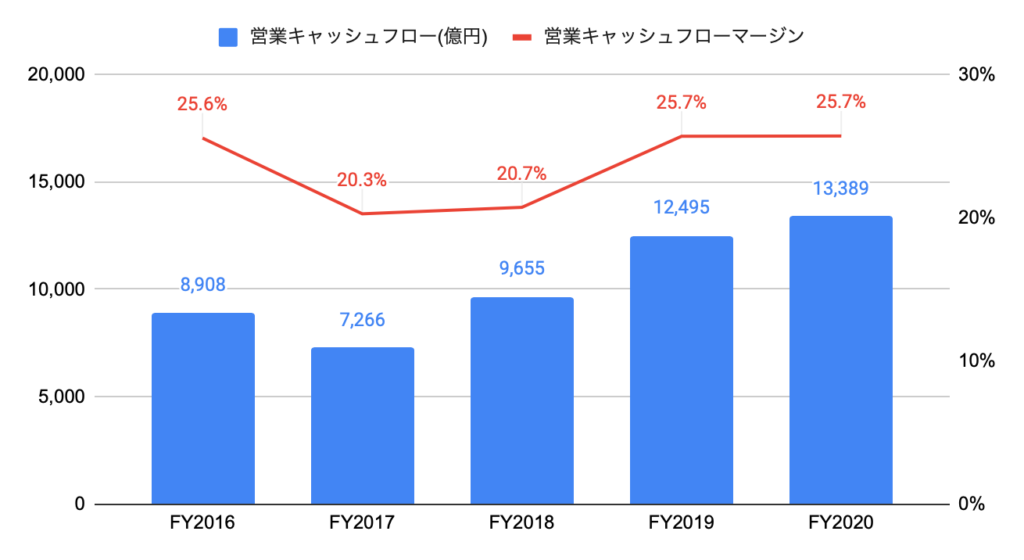

FY2020の営業キャッシュフローは1兆3,389億円と、前年度比+7.2%となりました。

営業キャッシュフローマージン(営業キャッシュフロー/売上高)は25.7%と、前年度の25.7%とほぼ同水準となりました。

FY2020のフリーキャッシュフローは8,594億円と、前年度比+5.1%となりました。

フリーキャッシュフローマージン(フリーキャッシュフロー/売上高)は16.5%と、前年度の16.8%とほぼ同水準となりました。

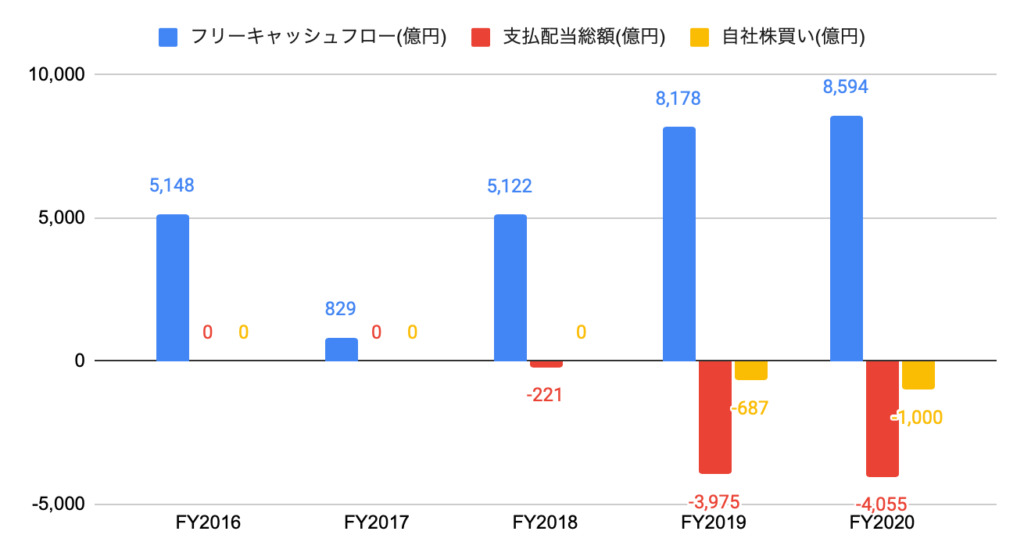

株主還元(配当、自社株買い)の推移

FY2020は、1,000億円の自社株買いを実施しました。

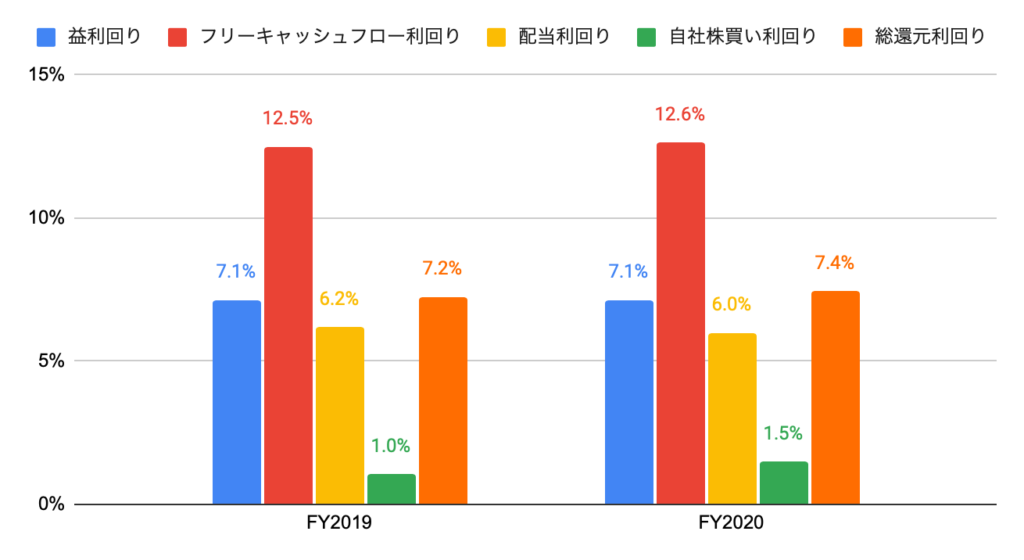

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(PERの逆数)は7.1%、フリーキャッシュフロー利回りは12.6%と、バリュエーション面で割安感があります。

FY2020の配当利回りは6.0%です。

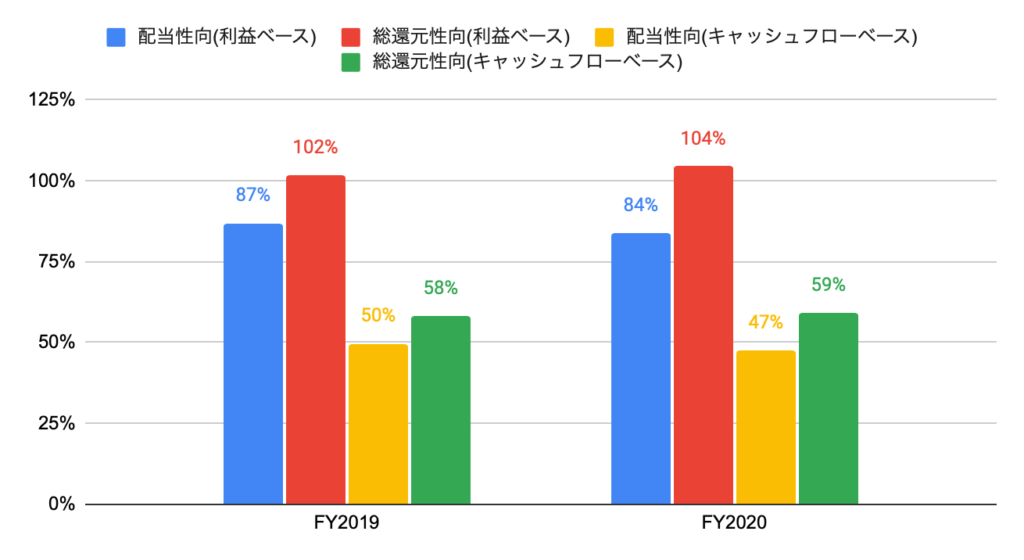

(参考)過去5年間の配当性向、総還元性向

過去2年間の配当性向(利益)は、85%前後です。

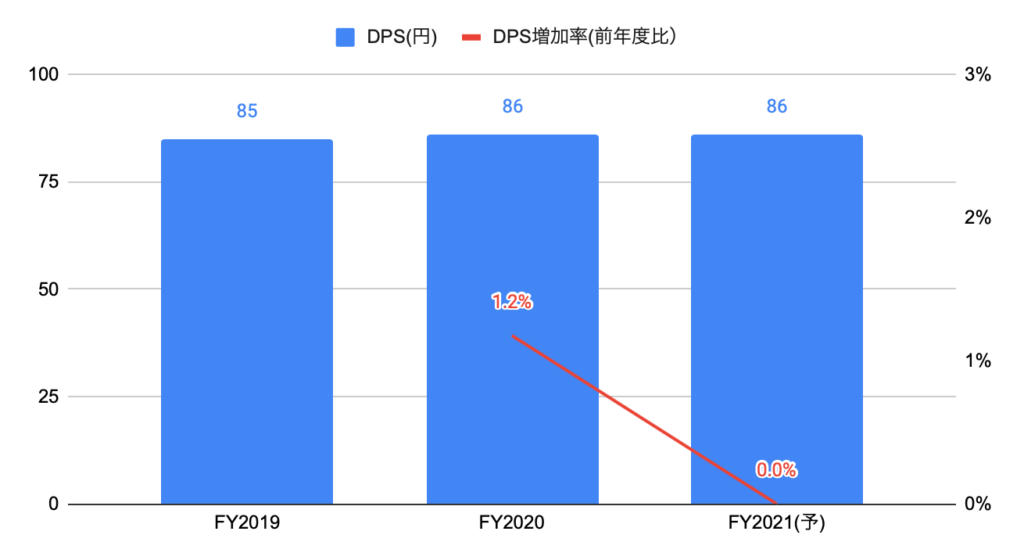

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは86円と、前年度比+1.2%となりました。

FY2021のDPSは86円(前年度比+0.0%)の予定です。

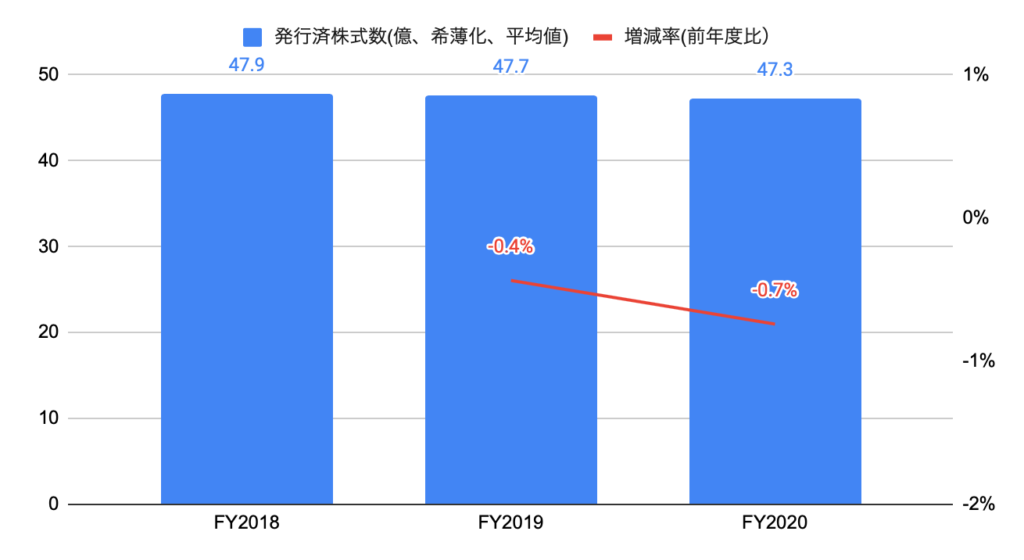

(参考)過去5年間の発行済株式数

発行済株式数は、過去1年間で年率▲0.7%となりました。

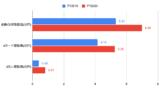

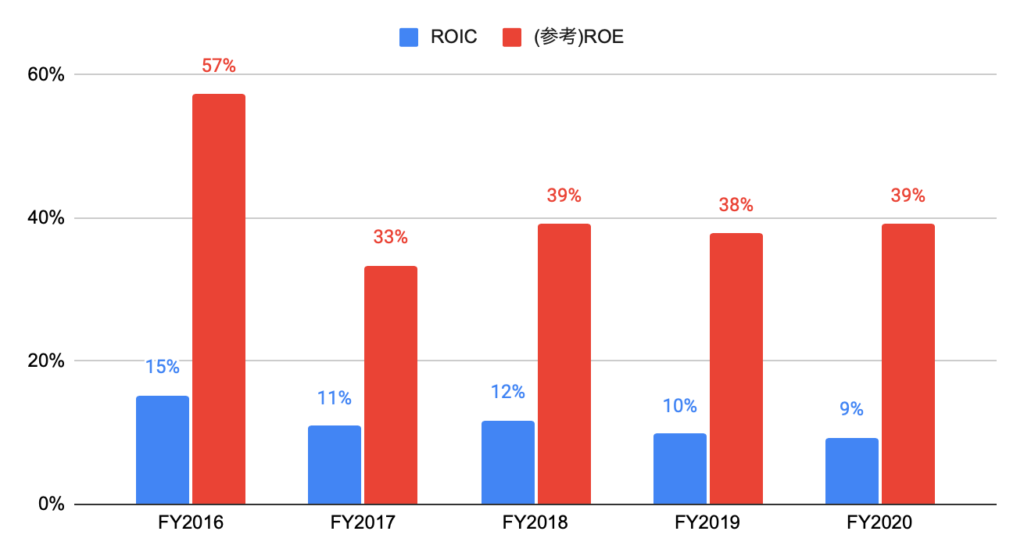

ROICの推移

ROIC(Return on Invested Capital、投下資本利益率)とは、企業が事業活動のために投じた資金を使ってどれだけ利益を生み出したか(投資効率)を測る指標となります。

正確な計算方法はないため、ここでは、税引後営業利益/投下資本(=運転資本+有形固定資産(リース含む)+無形固定資産+在庫+のれん)として計算しています。

少なくともWACC(加重平均資本コスト)を超えることが絶対条件と言われています。

過去5年間のROICは10%程度です。

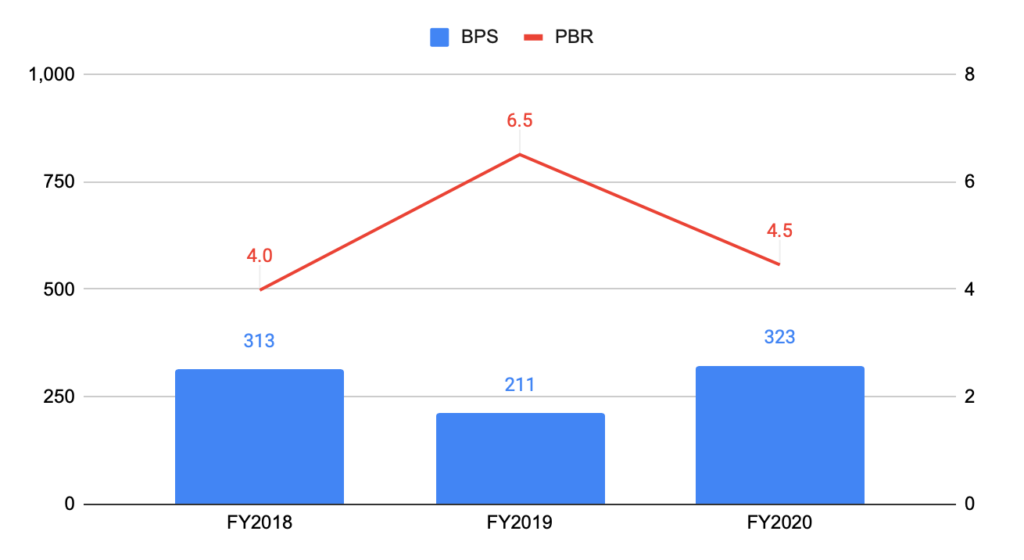

BPSとPBRの推移

以下のグラフは、BPSとPBR(株価は会計年度末)の推移となります。

FY2020のBPSは323円と、前年度比+52.9%となりました。

FY2020のPBRは4.5倍です。

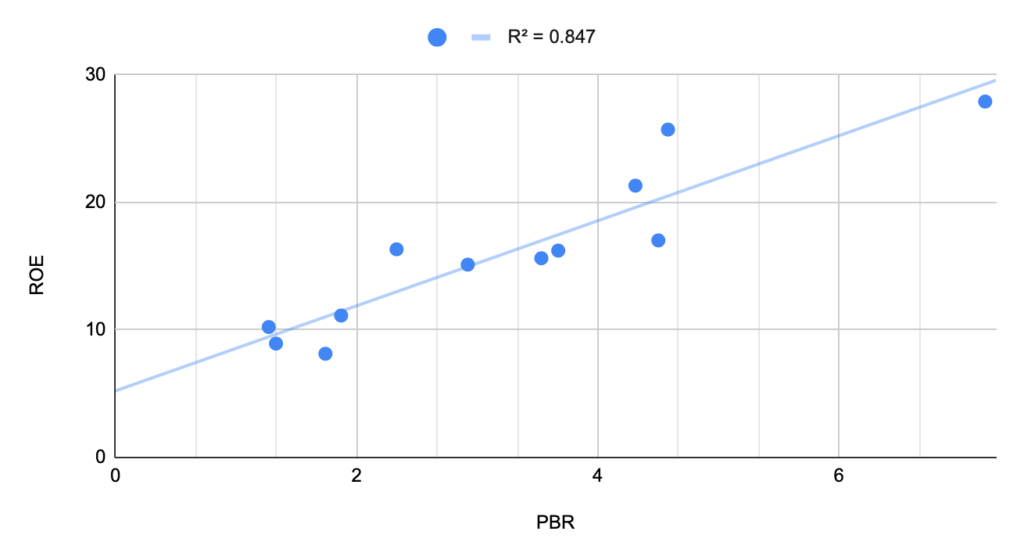

以下のグラフは、株式市場全体および11セクターのPBRと予想ROE(2021年3月末、MSCI)の散布図となります。

ROEが高いほど、PBRも高いことが言えます(決定係数は0.847と、説明力は非常に高い)。

金融セクターやエネルギーセクターは、ROEが低いためPBRの観点で割安に放置されています。

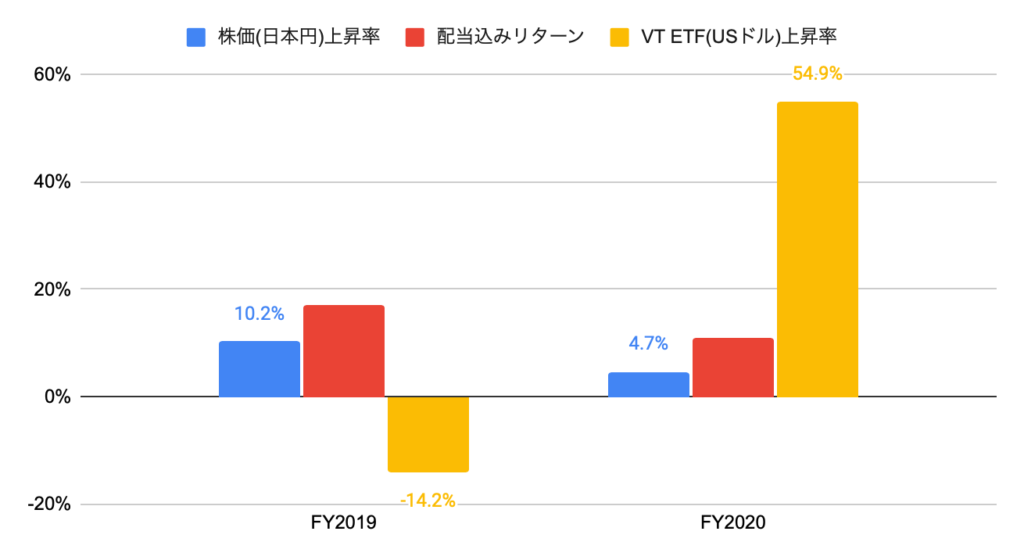

株価上昇率

FY2020(2020年4月から2021年3月末)の株価上昇率は+4.7%と、世界株式を投資対象とするVT ETFの上昇率(+54.9%)を下回りました。

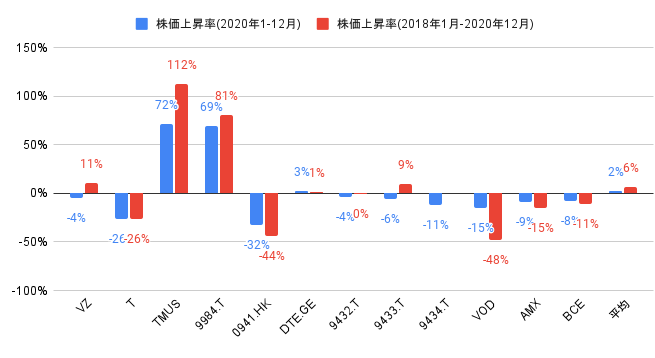

競合他社(電気通信サービス)の株価上昇率(9984.T、9432.T、9433.T、9434.Tは日本円建て、0941.HKは香港ドル建て、DTE.GEはユーロ建て)は、以下の通りです。

ソフトバンク(9434.T)の株価上昇率は、2020年の1年間で▲11%と、12社平均(+2%)を下回り、12社中第9位となりました。

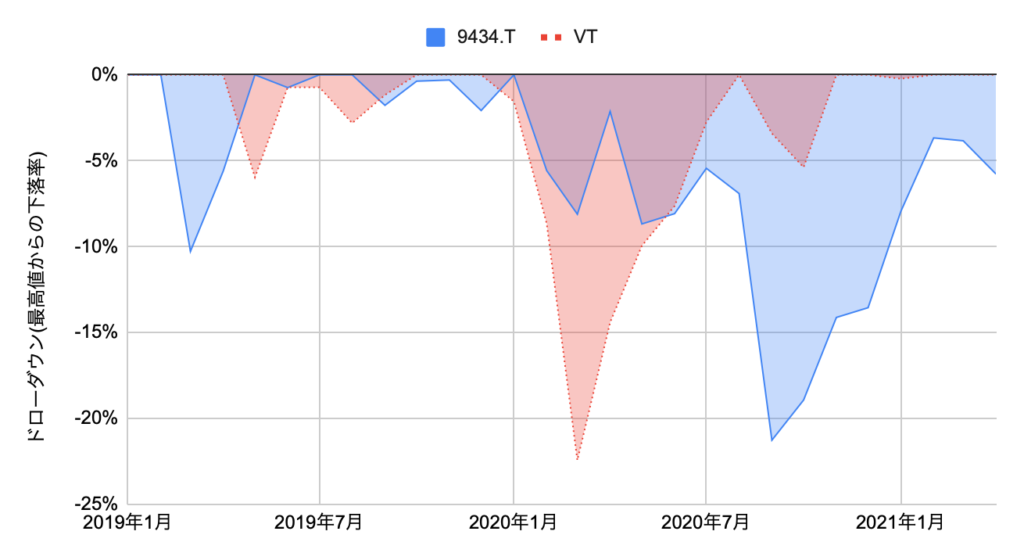

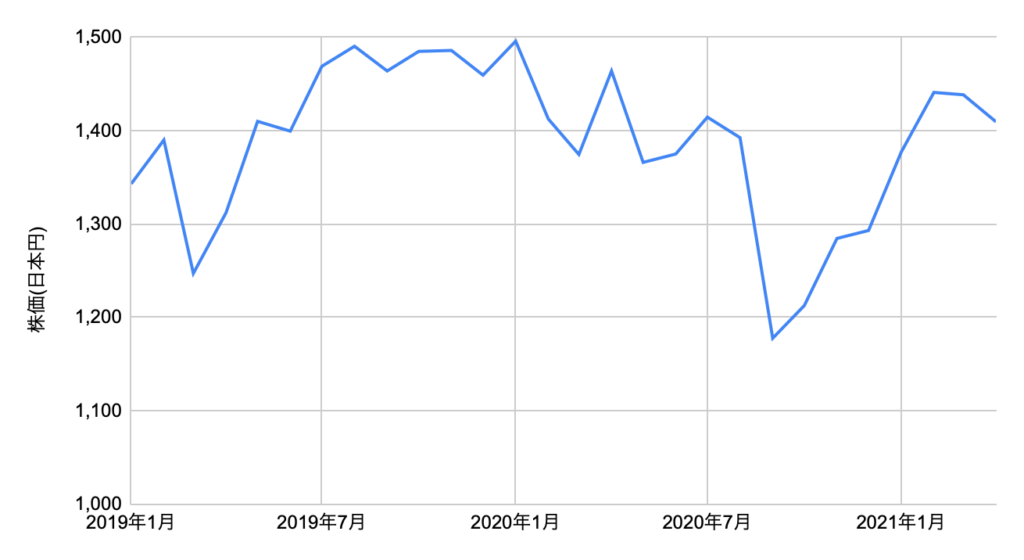

過去10年間(2019年1月から2021年4月)のドローダウン(最高値からの下落率、月末株価)の推移は、以下の通りです。

(参考)株価の推移(月末株価)

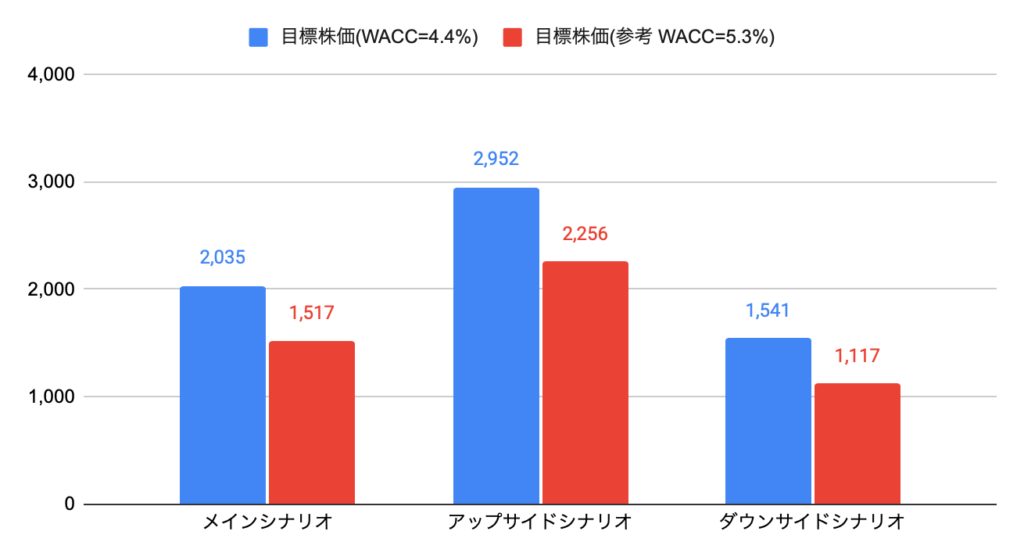

DCF法による目標株価

DCF(Discounted Cash Flow)法とは、将来に渡って生み出すキャッシュフローを割り引く(WACC、加重平均資本コスト)ことで理論価格を算出します。

以下のシナリオに基づき、フリーキャッシュフローの現在価値とネット有利子負債を合計して株主価値を算出し、株主価値を発行済株式総数で割ることで、1株あたりの株価を算出します。

なお、WACCを5.0%、金利が1%上昇した場合は5.9%と推計しました。

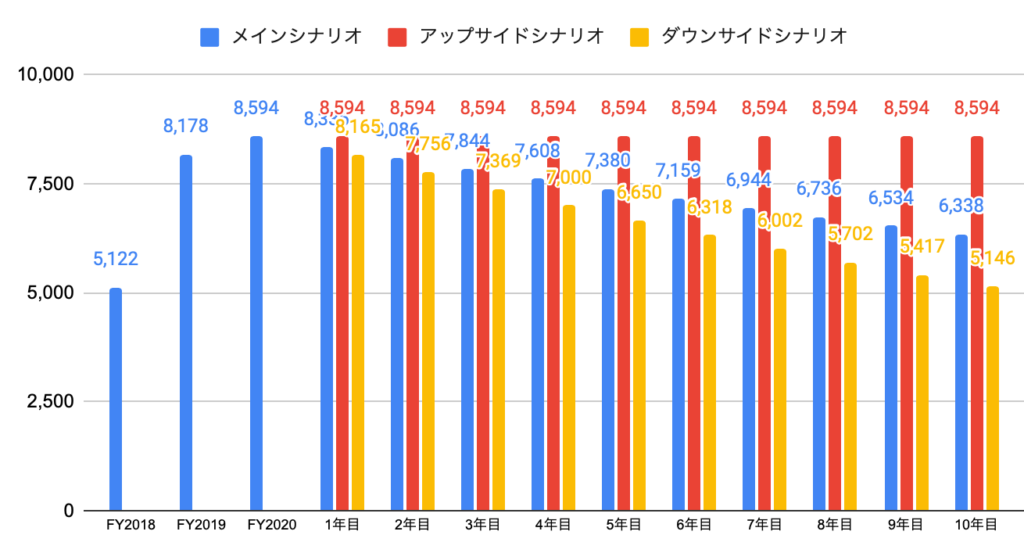

以下のグラフは、各シナリオのフローキャッシュフロー(億円)の推移となります。

① メインシナリオ

フリーキャッシュフローの成長率:1年目〜10年目▲3%。11年目以降の永続成長率は0%。

② アップサイドシナリオ

フリーキャッシュフローの成長率:1年目〜10年目+0%。11年目以降の永続成長率は0%。

③ ダウンサイドシナリオ

フリーキャッシュフローの成長率:1年目〜10年目▲5%。11年目以降の永続成長率は0%。

メインシナリオの目標株価は2,035円となります。

ソフトバンク(SoftBank Corp.、9434.T)への投資について

FY2020(2020年4月-2021年3月期)の売上高は5兆2,055億円(前年度比+7.1%)、営業利益は9,708億円(前年度比+6.5%)、純利益は4,913億円(前年度比+3.8%)と、増収増益となりました。

FY2021のガイダンスは、以下の通りです。

・売上高:5兆5,000億円(前年度比+6%)

・営業利益:9,750億円(前年度比+0.4%)

・純利益:5,000億円(前年度比+2)

DCF法による目標株価は2,035円のため、2021年4月末時点の株価1,410円より高い水準です。

なお、メインシナリオは、10年後の売上高が1.4倍(年率+3%)、10年後に向けてフリーキャッシュフローマージンが9%まで低下することを想定したので、売上高またはフリーキャッシュフローマージンがさらに上向けばより高い株価上昇が期待できます。

ROEとPBRの関係による目標株価は、ROEが30%とした場合、2,195円となります。

ソフトバンクグループとのシナジー効果や子会社のZHDもあり、通信業界のなかでは相対的に業績拡大が見込めます。

通信事業会社へ投資したいのであれば、ベライゾンやAT&Tではなく、為替リスクを負わず、配当利回りが高いソフトバンク等で十分な気がします。