過去の業績の推移を解説し、目標株価の算出とアサヒグループホールディングスへの投資についてコメントします。

会社概要

アサヒグループホールディングス(Asahi Group Holdings、2502.T)

ホームページ(IR):リンク先

国:日本

セクター:生活必需品

産業グループ:食品・飲料・タバコ

サブ産業グループ:醸造

株式時価総額:2.6兆円(日本ランキング第59位、2021年6月末)

アサヒグループホールディングスは、日本に本拠を置く、酒類事業(スーパードライ、スタイルフリー、クリアアサヒ、ザ・リッチ等)、飲料事業(三ツ矢、ウィルキンソン、カルピス、ワンダ、十六茶、おいしい水等)、食品事業(ミンティア、フリーズドライ、ベビーフード等)、国際事業(欧州とオセアニアが中心)、その他事業(物流事業等)を展開する企業を傘下に持つ持株会社です。

(参考)競合他社(飲料(清涼飲料、蒸留酒・ワイン、醸造))の株式時価総額(2021年6月末)

| 株式時価総額 (億ドル) | |

| マオタイ/貴州茅台酒(600519.SS) | 4,001 |

| コカ・コーラ(KO) | 2,333 |

| ペプシコ(PEP) | 2,047 |

| ウーリアンイエ・イーピン/宜賓五糧液(000858.SZ) | 1,791 |

| アンハイザー・ブッシュ・インベブ(BUD) | 1,426 |

| ディアジオ(DEO) | 1,120 |

| ハイネケン(HEIA.AS) | 699 |

| アンベブ(ABEV) | 543 |

| ノンフ・スプリング/農夫山泉(9633.HK) | 601 |

| ペルノ・リカール(RI.PA) | 589 |

| キューリグ・ドクターペッパー(KDP) | 500 |

| モンスタービバレッジ(MNST) | 483 |

| コンステレーション・ブランズ(STZ) | 451 |

| バドワイザーAPAC(1876.HK) | 431 |

| ブラウン・フォーマン(BF.B) | 353 |

| チャイナ・リソーシズ・ビール/華潤ビール(0291.HK) | 307 |

| フォメント・エコノミコ・メヒカーノ(FMX) | 302 |

| カールスバーグ(CARL-B.CO) | 280 |

| コカ・コーラ・ユーロパシフィック・パートナーズ(CCEP) | 270 |

| アサヒグループHD(2502.T) | 250 |

| チンタオ・ブルワリー/青島ビール(0168.HK) | 187 |

| キリンHD(2503.T) | 163 |

売上高(セグメント別、地域別)の推移

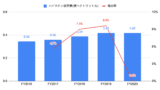

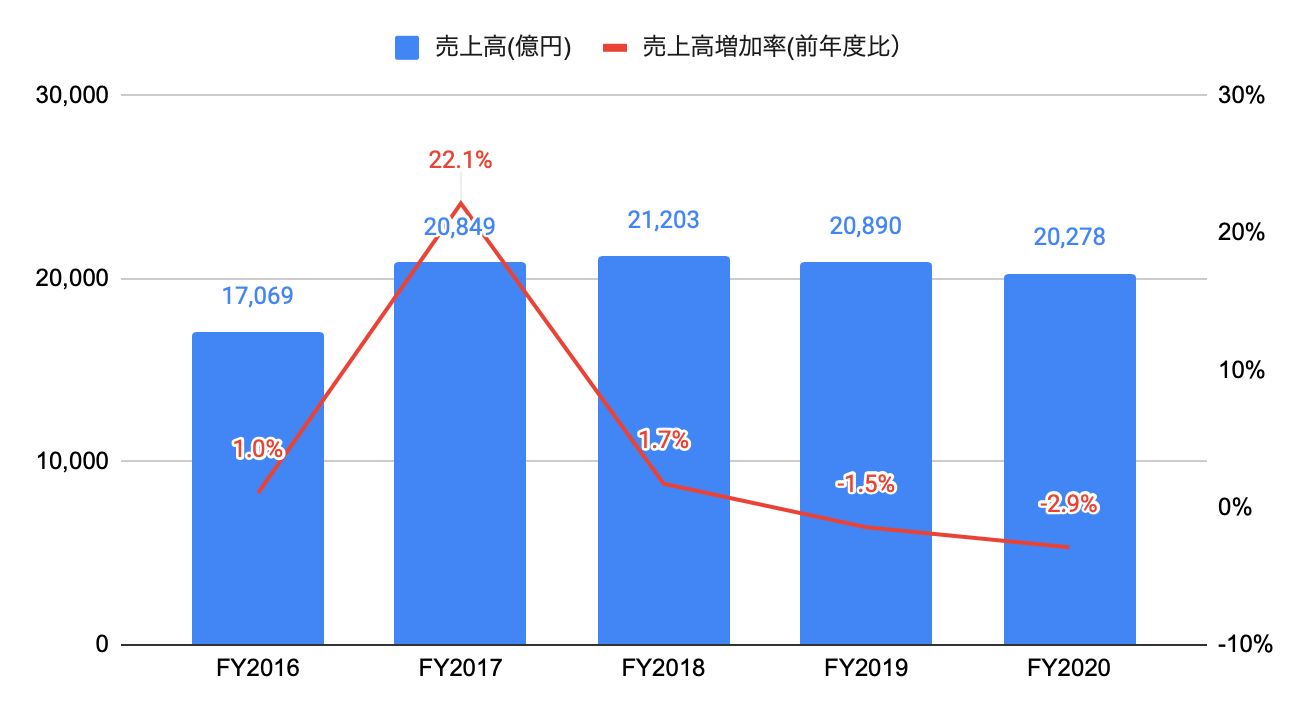

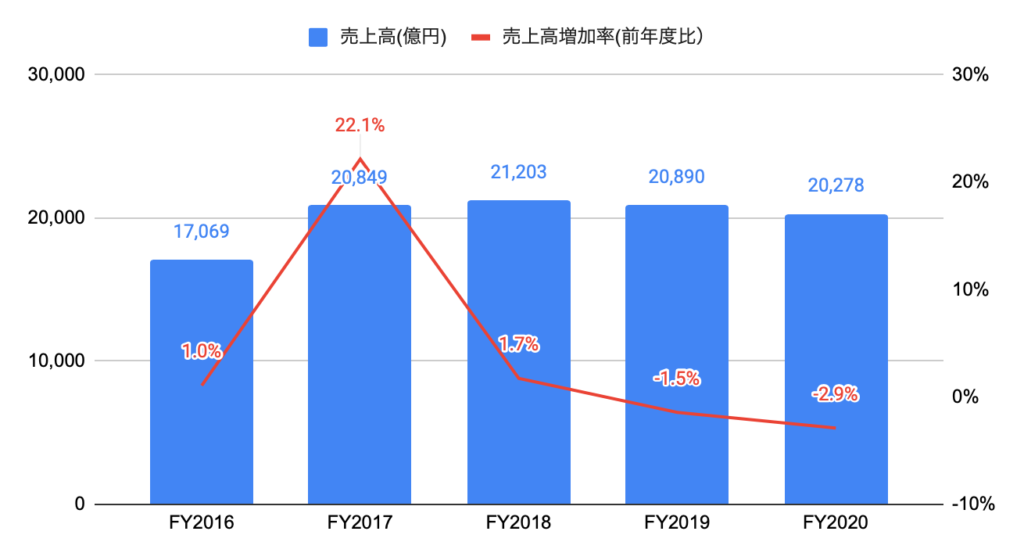

FY2020(2020年1-12月期)の売上高は2兆278億円と、前年度比▲2.9%、過去5年間で年率+3.7%となりました。

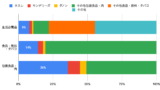

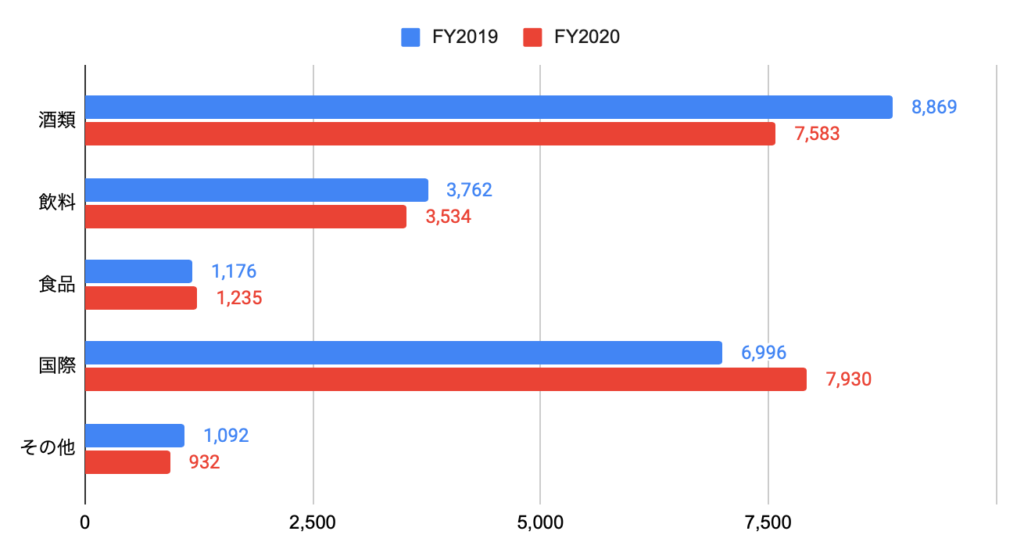

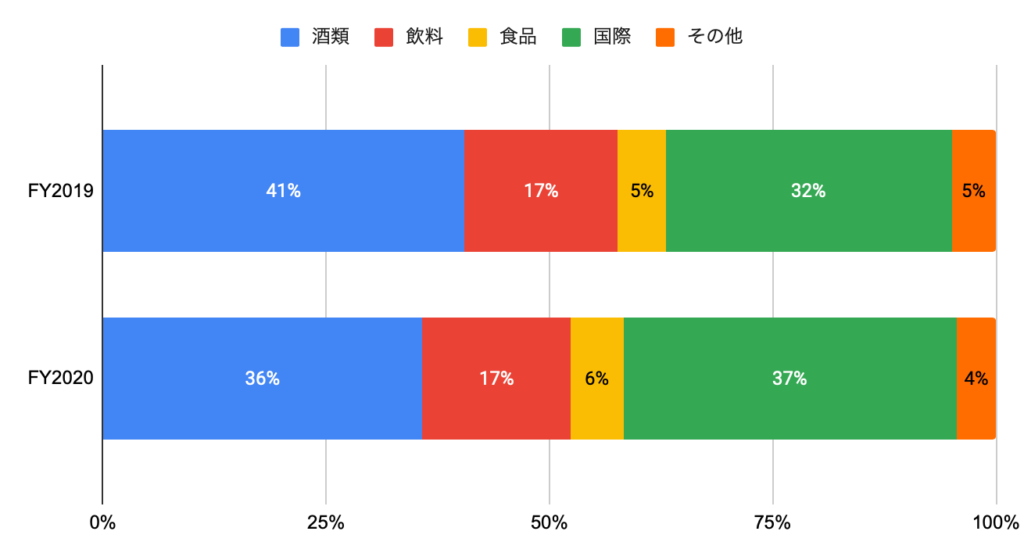

セグメント別の売上高は、以下の通りです。

・酒類:7,583億円、前年度比▲14.5%

・飲料:3,534億円、前年度比▲6.1%

・食品:1,235億円、前年度比+5.0%

・国際:7,930億円、前年度比+13.3%

・その他:932億円、前年度比▲14.7%

新型コロナウイルスの影響で、業務用の酒類が不調となりました。

セグメント別の売上高構成比は、酒類が36%、国際が37%を占めます。

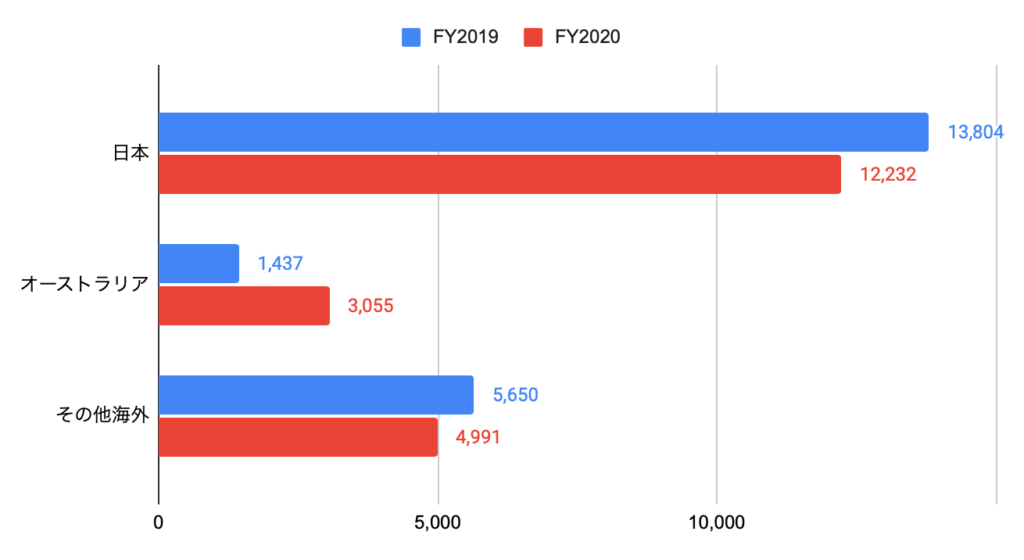

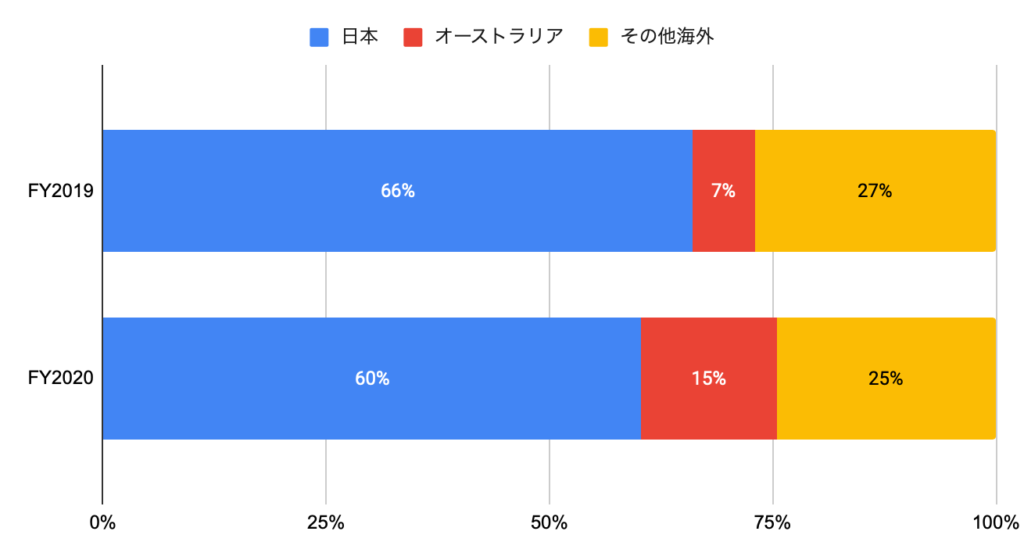

地域別の売上高は、以下の通りです。

・日本:1兆2,232億円、前年度比▲11.4%

・オーストラリア:3,055億円、前年度比+112.6%

・その他海外:4,991億円、前年度比▲11.7%

地域別の売上高構成比は、日本が60%、オーストラリアが15%、その他海外が25%を占めます。

利益(セグメント別)の推移

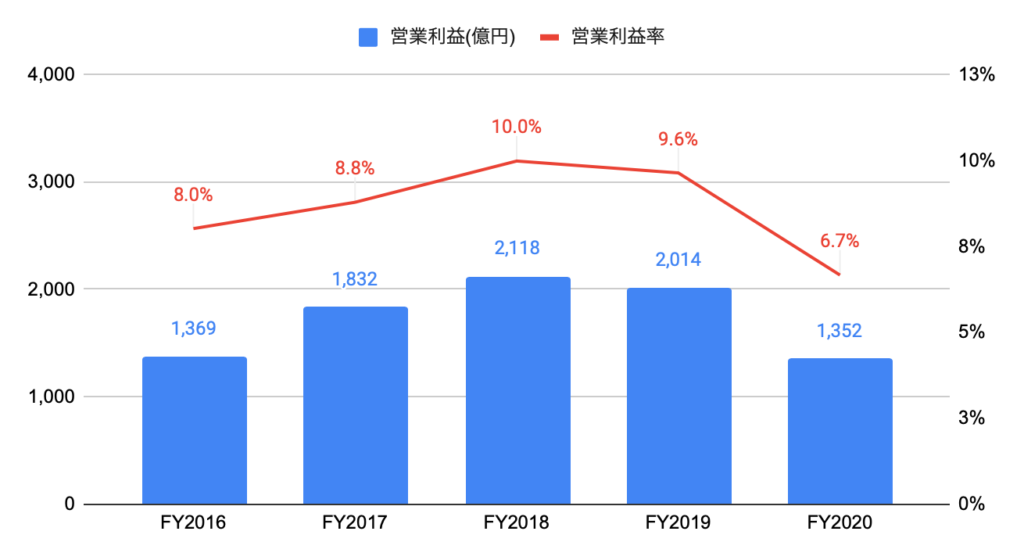

FY2020の営業利益は1,352億円と、前年度比▲32.9%、過去3年間で年率▲9.6%となりました。

営業利益率は6.7%と、前年度の9.6%から悪化しました。

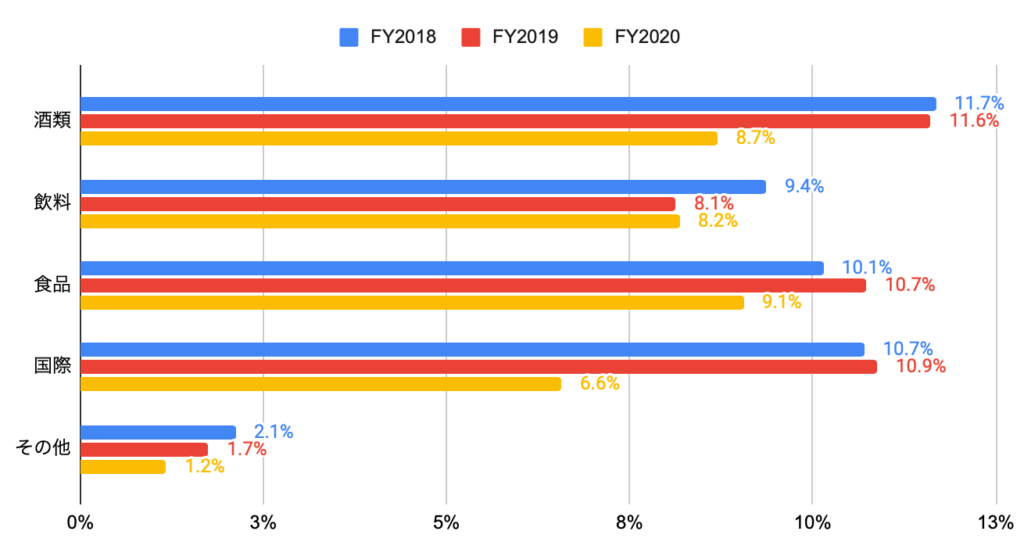

セグメント別の営業利益率は、以下の通りです。

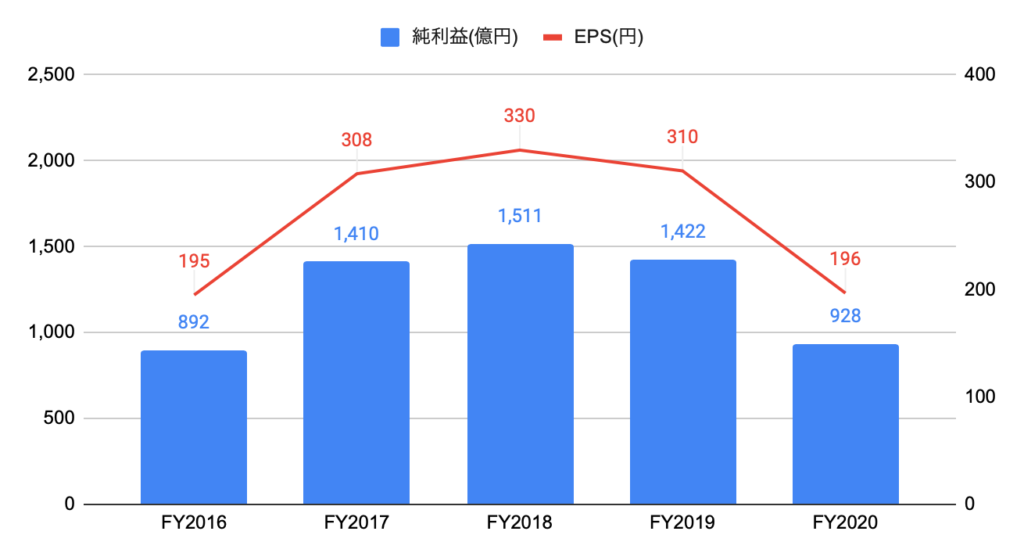

FY2020のEPSは196円と、前年度比▲36.7%、過去3年間で年率▲13.9%となりました。

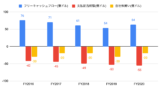

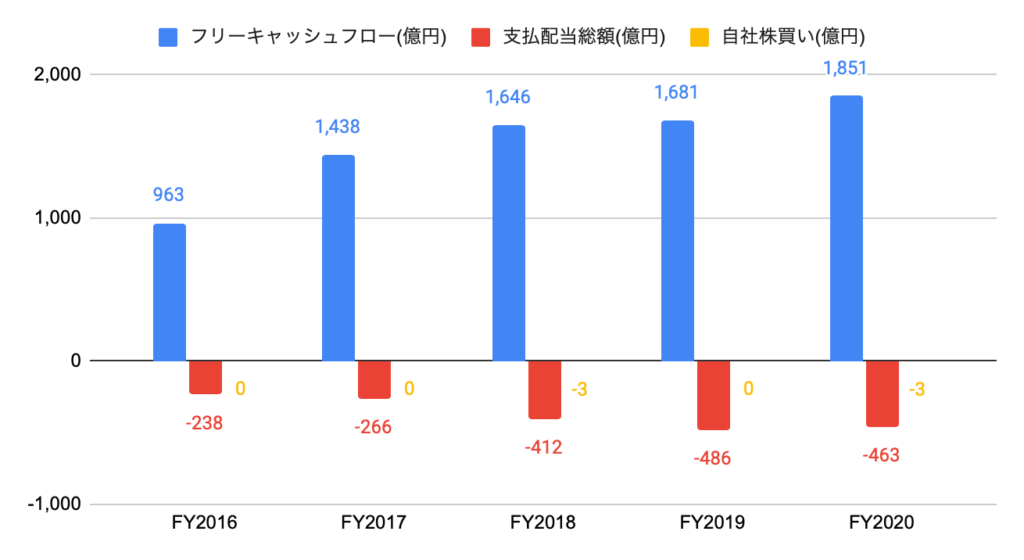

キャッシュフローの推移

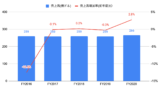

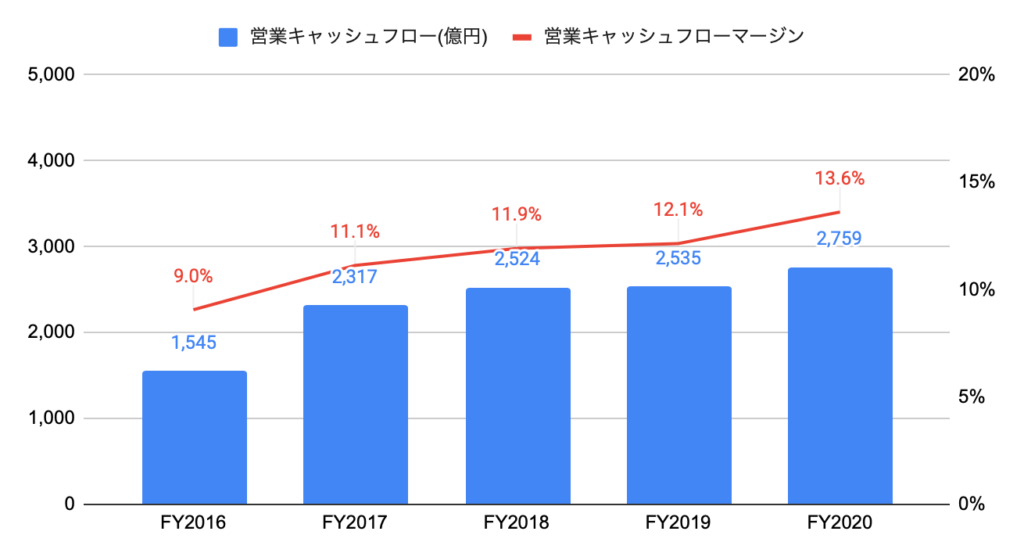

FY2020の営業キャッシュフローは2,759億円と、前年度比+8.8%、過去5年間で年率+18.8%となりました。

営業キャッシュフローマージン(営業キャッシュフロー/売上高)は13.6%と、前年度の12.1%から改善しました。

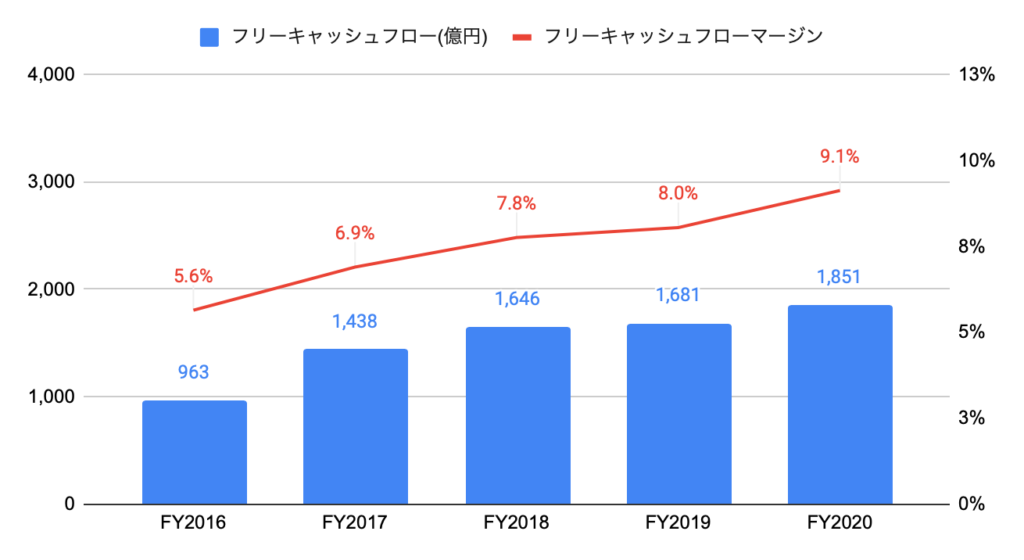

FY2020のフリーキャッシュフローは1,851億円と、前年度比+10.1%、過去5年間で年率+26.2%となりました。

フリーキャッシュフローマージン(フリーキャッシュフロー/売上高)は9.1%と、前年度の8.0%から改善しました。

株主還元(配当、自社株買い)の推移

自社株買いに消極的です。

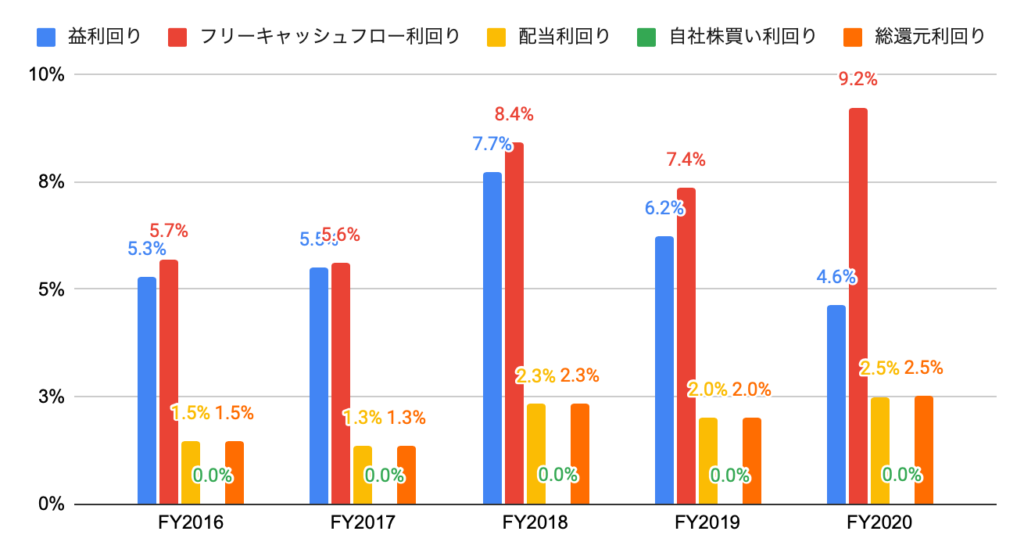

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(PERの逆数)は4.6%、フリーキャッシュフロー利回りは9.2%です。

FY2020の配当利回りは2.5%です。

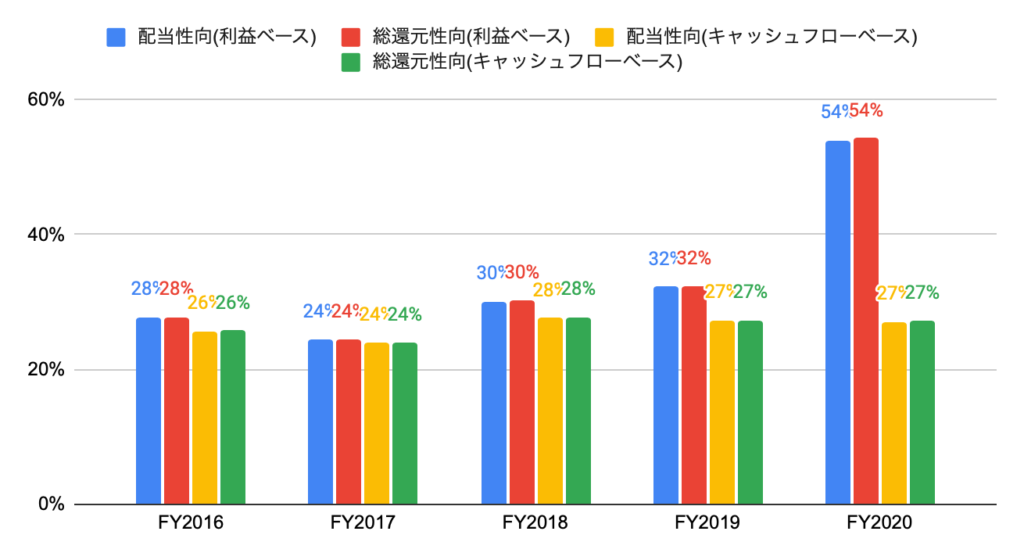

(参考)過去5年間の配当性向、総還元性向

過去5年間の配当性向は、利益・キャッシュフローベースともに、60%を下回りました。

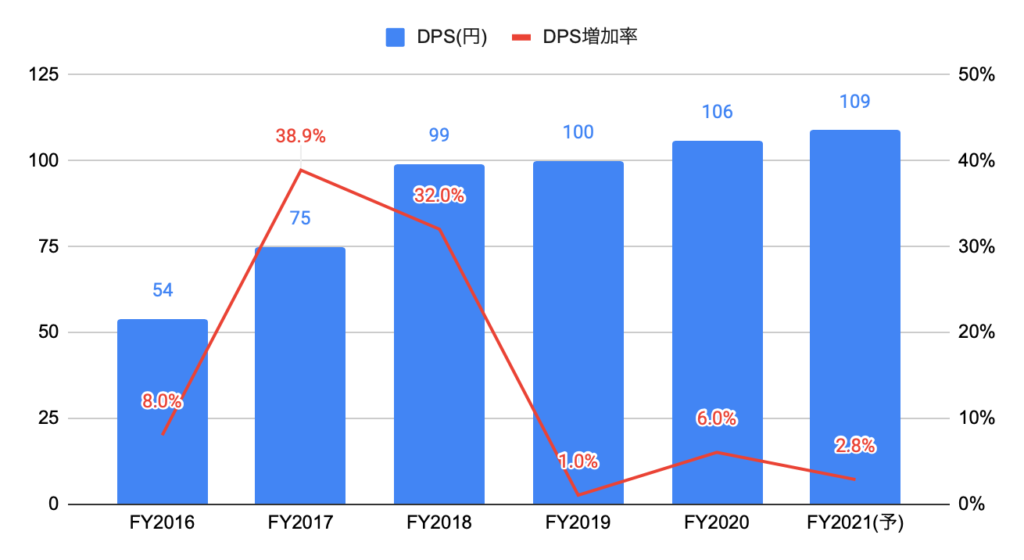

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは106円と、前年度比+2.8%、過去5年間で年率+16.2%となりました。

FY2021のDPSは109円(前年度比+2.8%)の予定です。

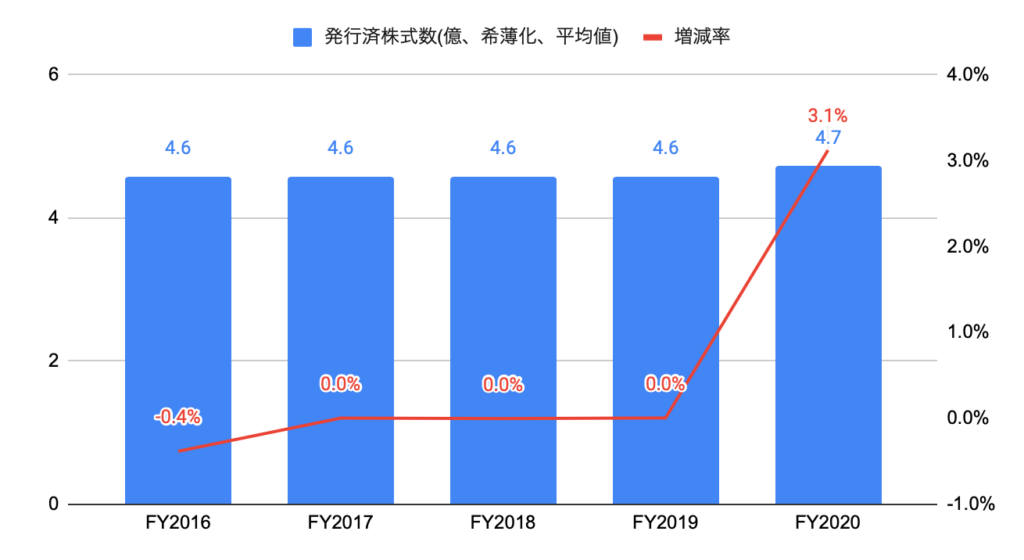

(参考)過去5年間の発行済株式数

発行済株式数は、過去5年間で年率+0.5%となりました。

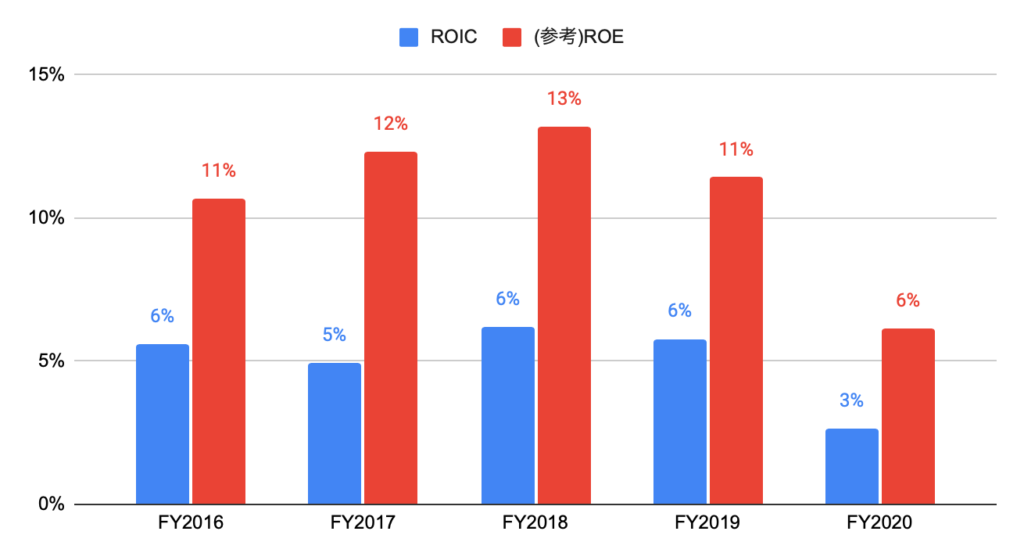

ROICの推移

ROIC(Return on Invested Capital、投下資本利益率)とは、企業が事業活動のために投じた資金を使ってどれだけ利益を生み出したか(投資効率)を測る指標となります。

正確な計算方法はないため、ここでは、税引後営業利益/投下資本(=運転資本+有形固定資産(リース含む)+無形固定資産+在庫+のれん)として計算しています。

少なくともWACC(加重平均資本コスト)を超えることが絶対条件と言われています。

過去5年間のROICは概ね5%程度と、投資効率は低いです。

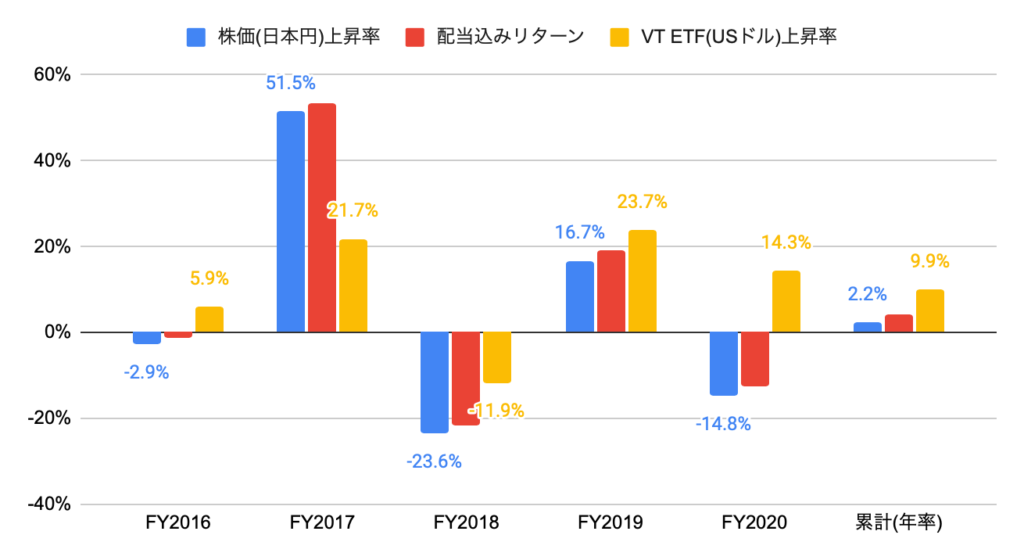

株価上昇率

過去5年間(2016年1月から2020年12月末)の株価上昇率は+12%(年率+2.2%)と、世界株式を投資対象とするVT ETFの上昇率+61%(年率+9.9%)を下回りました。

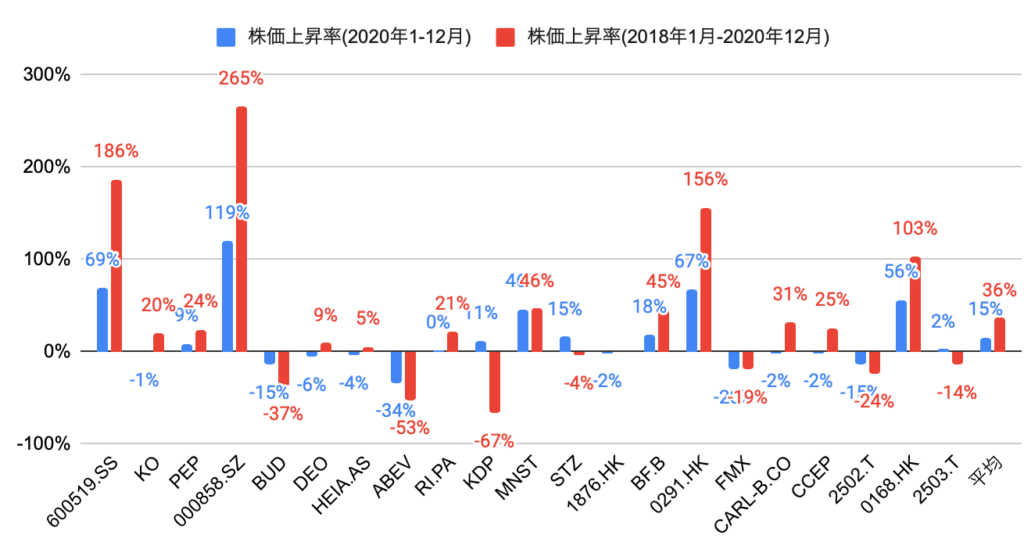

競合他社(飲料)の株価上昇率(600519.SS、000858.SZは人民元建て、HEIA.AS、RI.PAはユーロ建て、1876.HK、0291.HK、0168.HKは香港ドル建て、CARL-B.COはデンマーク・クローネ、2502.T、2503.Tは日本円建て、その他はUSドル建て)は、以下の通りです。

アサヒグループホールディングス(2502.T)の株価上昇率は、2020年の1年間で▲15%と、21社平均(+15%)を下回り、21社中第19位となりました。

2018年1月から2020年12月の3年間では▲24%と、20社平均(+36%)を下回り、20社中第17位となりました。

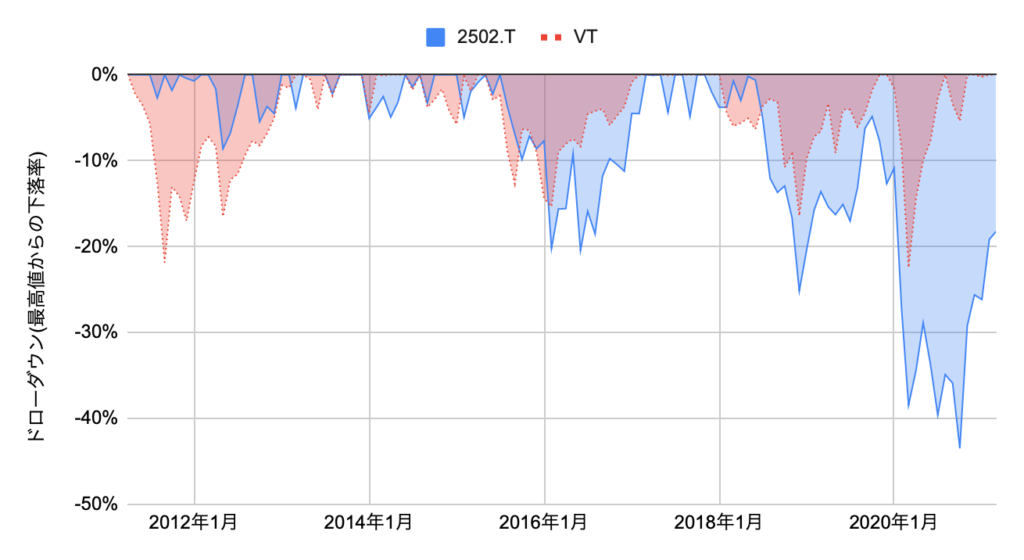

過去10年間(2011年4月から2021年3月)のドローダウン(最高値からの下落率、月末株価)の推移は、以下の通りです。

2017年11月の最高値から最大40%超下落し、その後は株価が戻しています。

(参考)株価の推移(月末株価)

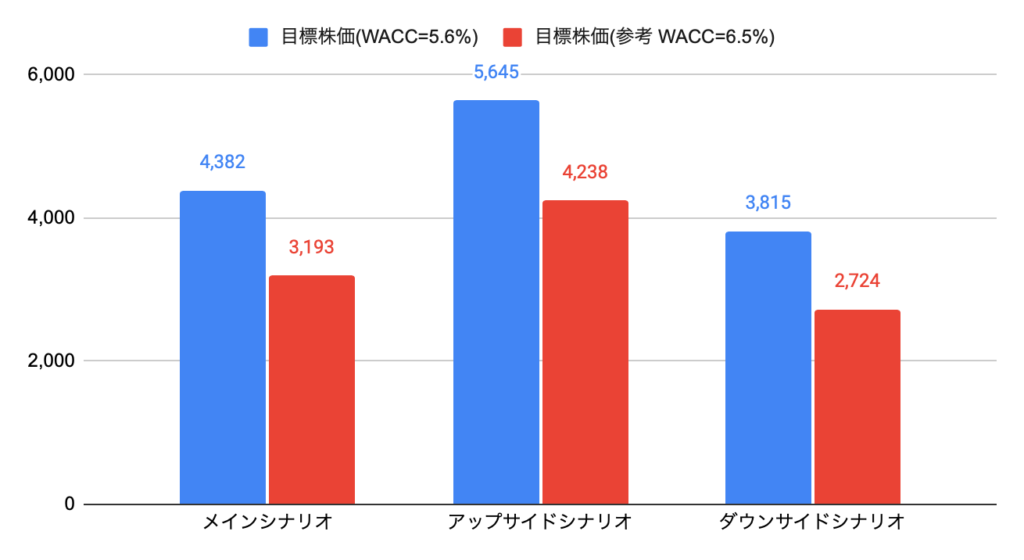

DCF法による目標株価

DCF(Discounted Cash Flow)法とは、将来に渡って生み出すキャッシュフローを割り引く(WACC、加重平均資本コスト)ことで理論価格を算出します。

以下のシナリオに基づき、フリーキャッシュフローの現在価値とネット有利子負債を合計して株主価値を算出し、株主価値を発行済株式総数で割ることで、1株あたりの株価を算出します。

なお、WACCを5.6%、金利が1%上昇した場合は6.5%と推計しました。

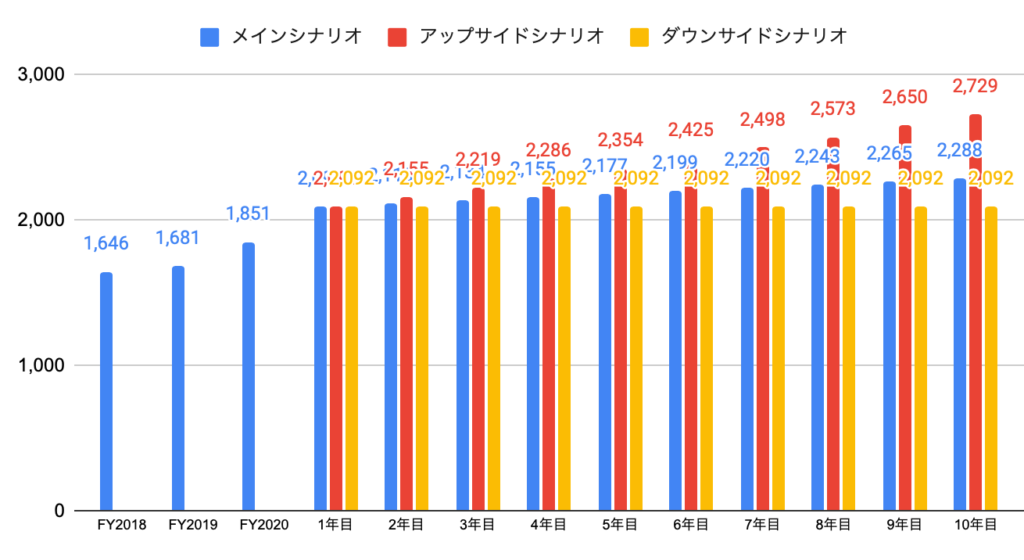

以下のグラフは、各シナリオのフローキャッシュフロー(億円)の推移となります。

① メインシナリオ

フリーキャッシュフローの成長率:1年目+13%、2年目〜10年目+1%。11年目以降の永続成長率は0%。

② アップサイドシナリオ

フリーキャッシュフローの成長率:1年目+13%、2年目〜10年目+3%。11年目以降の永続成長率は0%。

③ ダウンサイドシナリオ

フリーキャッシュフローの成長率:1年目+13%、2年目〜10年目+0%。11年目以降の永続成長率は0%。

メインシナリオの目標株価は4,382円となります。

アサヒグループホールディングス(Asahi Group Holdings、2502.T)への投資について

FY2020(2020年1-12月期)の売上高は2兆278億円(前年度比▲2.9%)、営業利益は1,352億円(前年度比▲32.9%)となりました。

過去4年間の売上高は2兆円程度と、横ばいが続いています。

過去5年間のROICは概ね5%程度と、投資効率は低いです。

FY2021のガイダンスは、以下の通りです。

・売上高:2兆2,960億円(前年度比+13.2%)

・営業利益:2,160億円(前年度比+59.8%)

・当期利益:1,520億円(前年度比+64.2%)

DCF法による目標株価は4,382円のため、2021年2月末時点の株価4,612円より低い水準です。

なお、メインシナリオは、10年後の売上高が1.2倍(年率+2%)、FY2020のフリーキャッシュフローマージンである9%が10年間継続することを想定したので、売上高またはフリーキャッシュフローマージンがさらに上向けばより高い株価上昇が期待できます。

コロナ収束後は業績回復が見込まれますが、業務用の酒類がコロナ前の水準まで回復するのか疑問です。