過去の業績の推移を解説し、目標株価の算出とコノコフィリップスへの投資についてコメントします。

会社概要

コノコフィリップス(ConocoPhillips、COP)

ホームページ(SECファイル):リンク先

国:アメリカ

セクター:エネルギー

産業グループ:石油・ガス・消耗燃料

サブ産業グループ:石油・ガス探査・開発

浮動株調整後株式時価総額:429億ドル(2020年12月末、MSCI)

コノコフィリップスは、アメリカに本拠を置く、原油や天然ガス、天然ガス液、LNG等の探査・生産・販売を行う企業です。

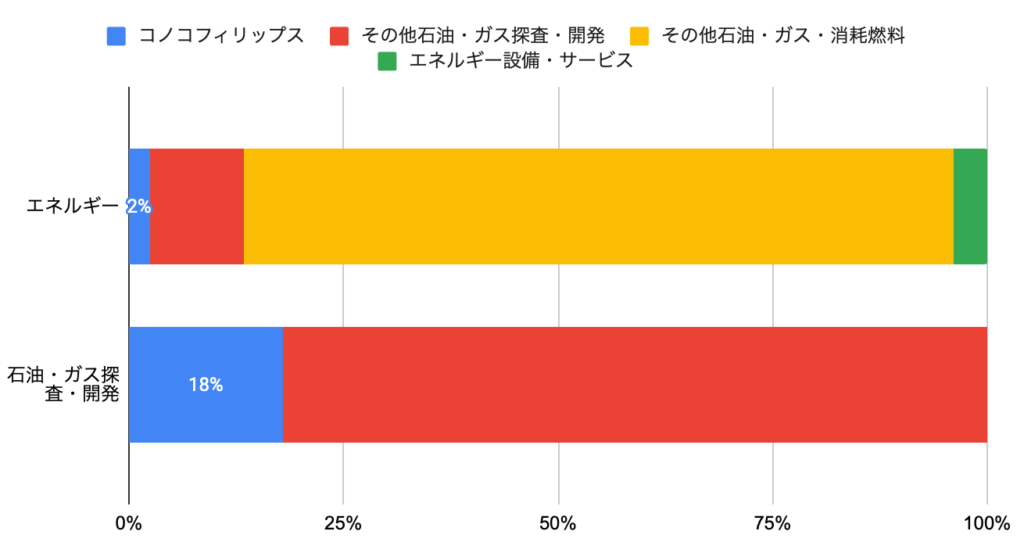

エネルギーセクターで第9位の浮動株調整後株式時価総額で、石油・ガス探査・開発に占めるコノコフィリップスの浮動株調整後株式時価総額比率は18%です。

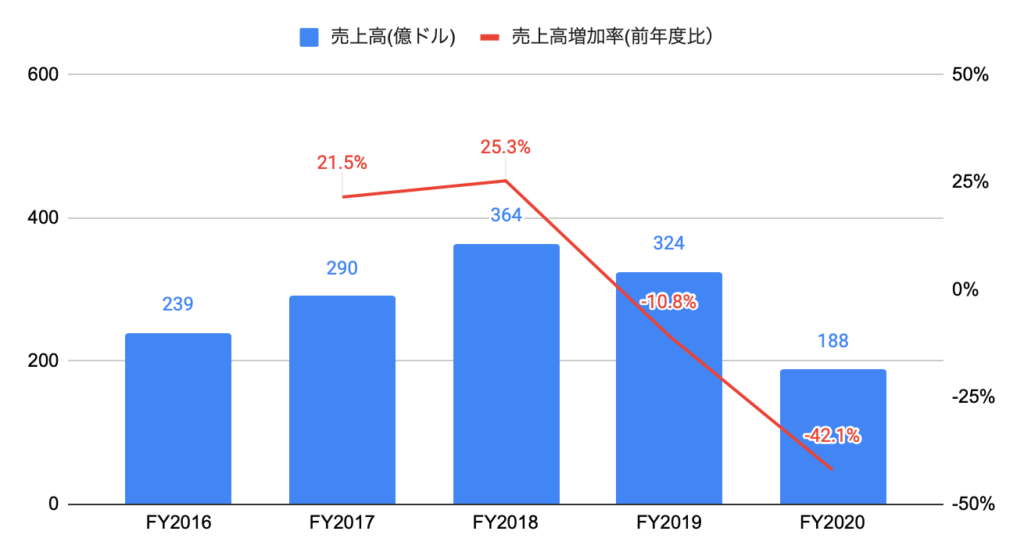

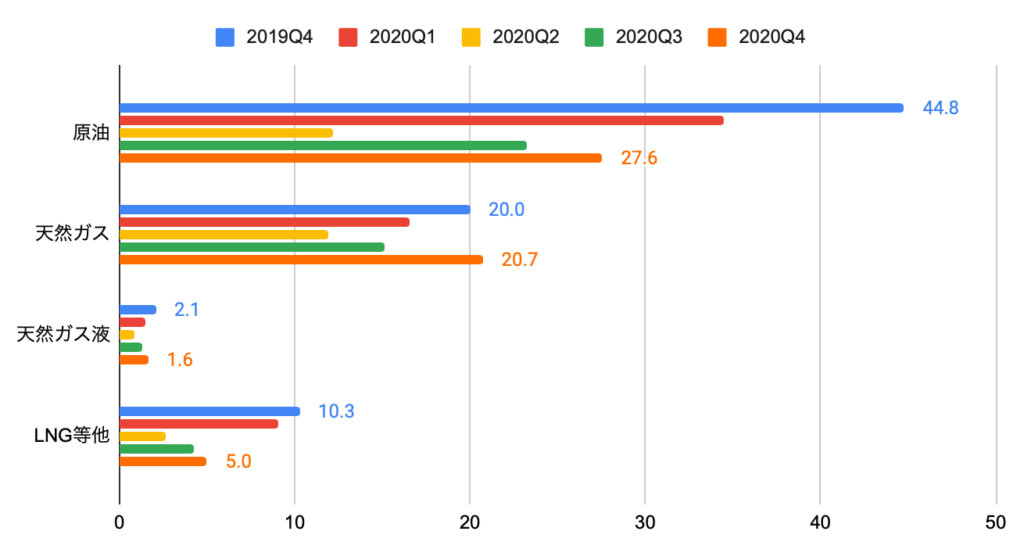

売上高(プロダクト別)の推移

FY2020(2020年1-12月期)の売上高は188億ドルと、前年度比▲42.1%、過去3年間で年率▲13.5%となりました。

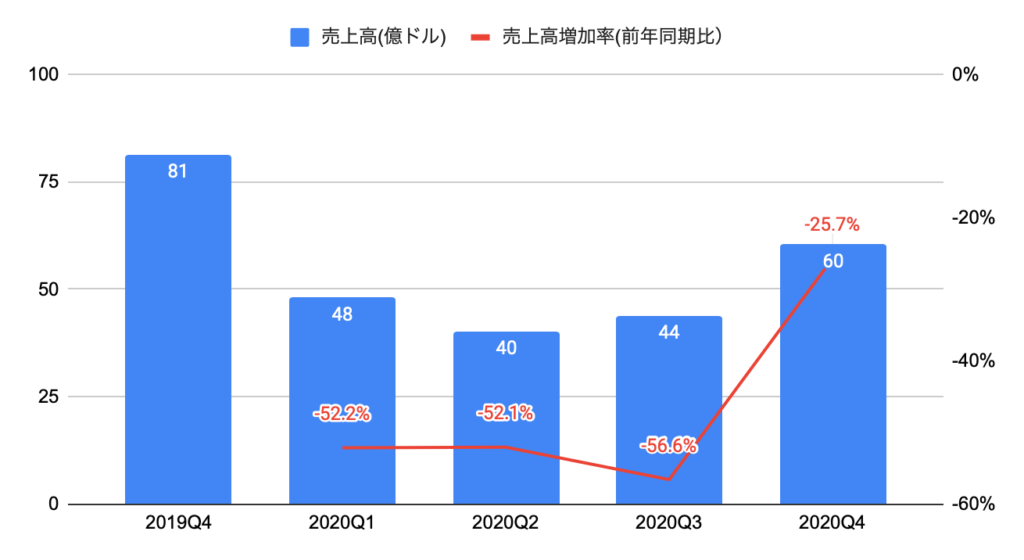

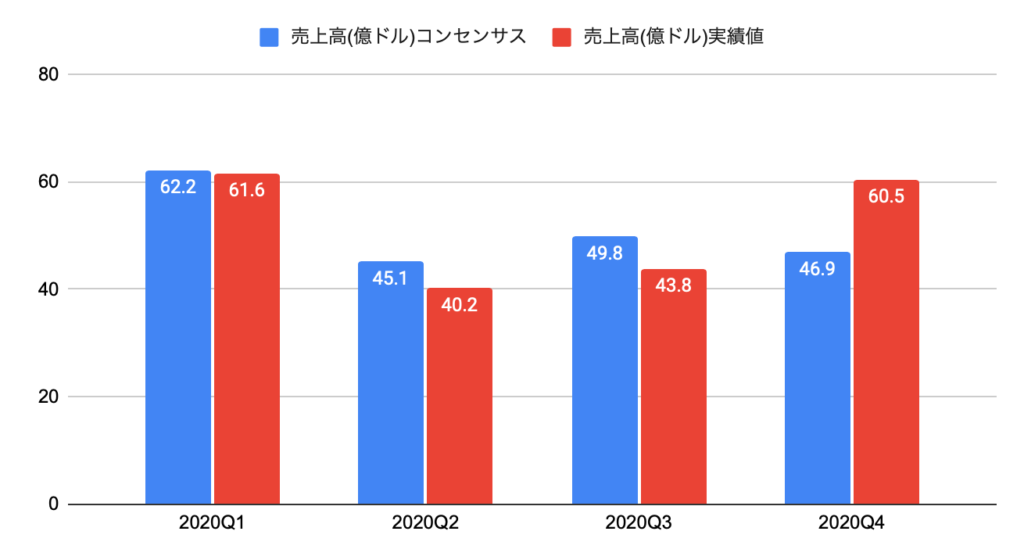

2020Q4(2020年10−12月期)の売上高は60.5億ドル(前年同期比▲25.7%)と、コンセンサス(46.9億ドル)を上回りました。

プロダクト別の売上高は、以下の通りです。

・原油:27.6億ドル、前年同期比▲38.4%

・天然ガス:20.7億ドル、前年同期比+3.8%

・天然ガス液:1.6億ドル、前年同期比▲20.8%

・LNG等他:5.0億ドル、前年同期比▲51.4%

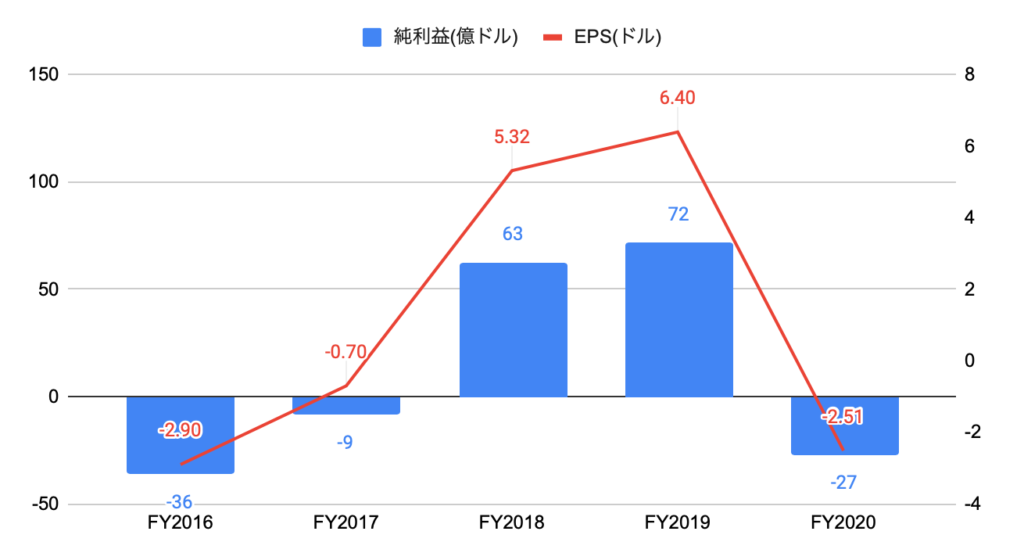

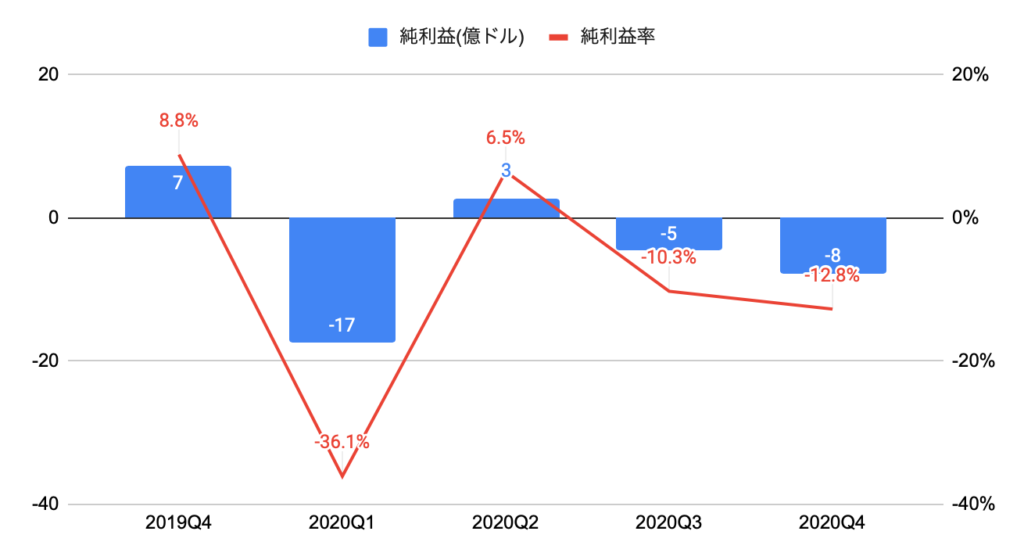

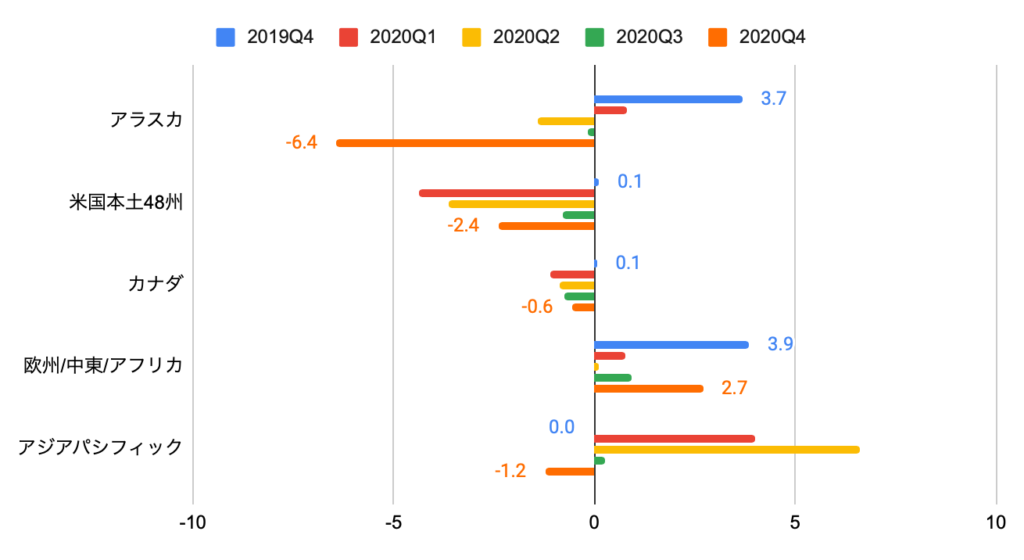

利益(セグメント別)の推移

FY2020の純利益は▲27億ドル(前年度比赤字転落)となりました。

2020Q4の純利益は▲8億ドル(前年同期比赤字転落)となりました。

セグメント別の純利益は、以下の通りです。

・アラスカ:▲6.4億ドル、前年同期比赤字転落

・米国本土48州:▲2.4億ドル、前年同期比赤字転落

・カナダ:▲0.6億ドル、前年同期比赤字転落

・欧州/中東/アフリカ:+2.7億ドル、前年同期比▲29.9%

・アジアパシフィック:▲1.2億ドル、前年同期比赤字幅拡大

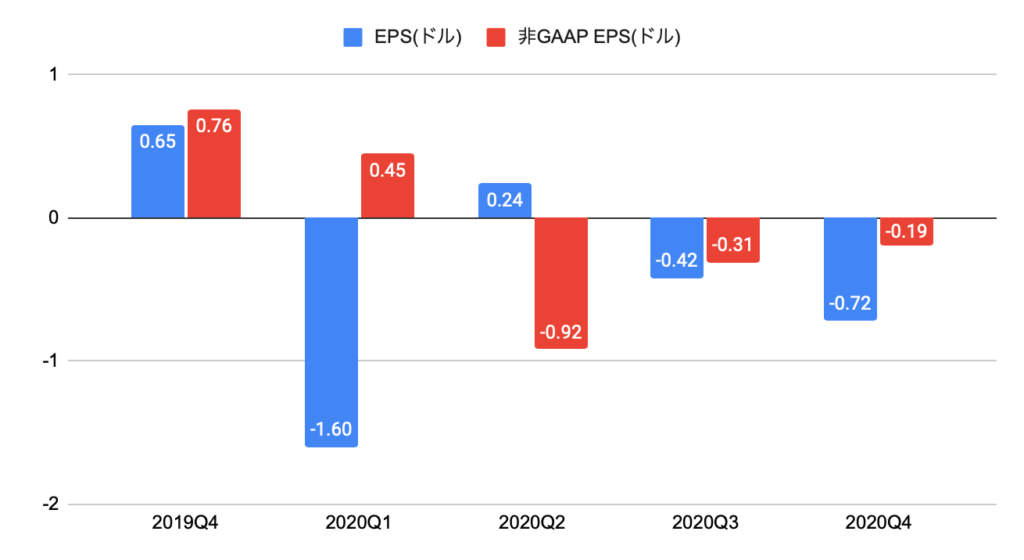

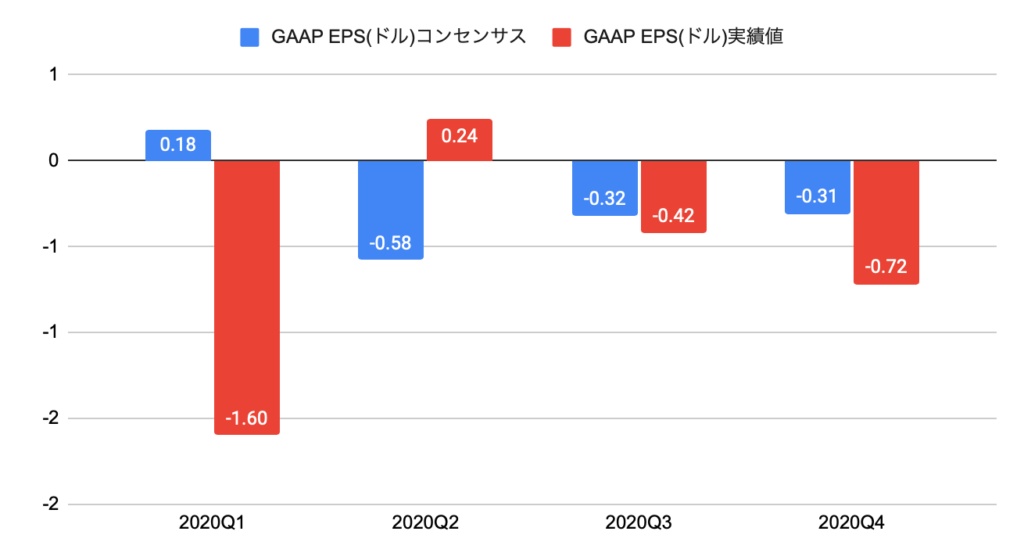

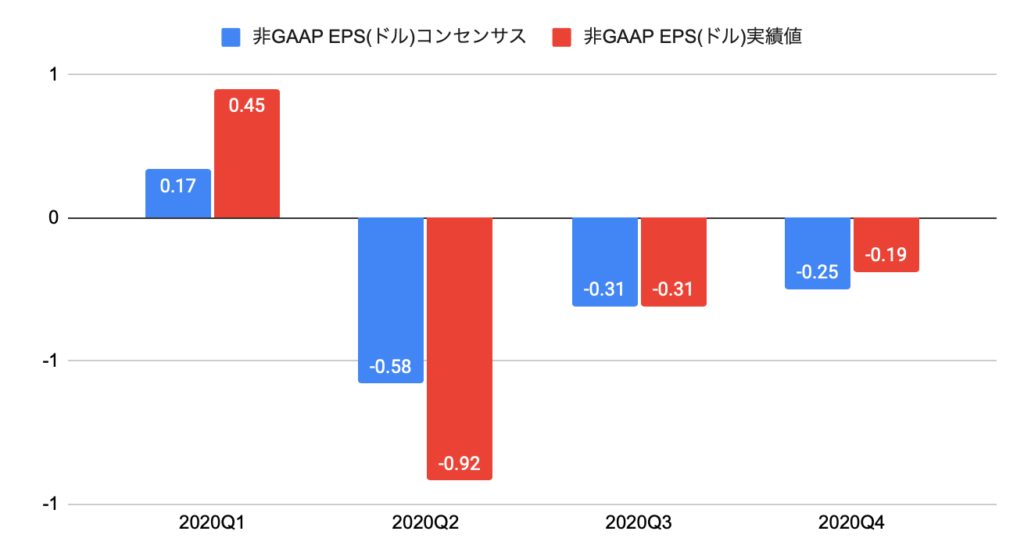

2020Q4のEPSは▲0.72ドルと、コンセンサス(▲0.31ドル)を下回りました。

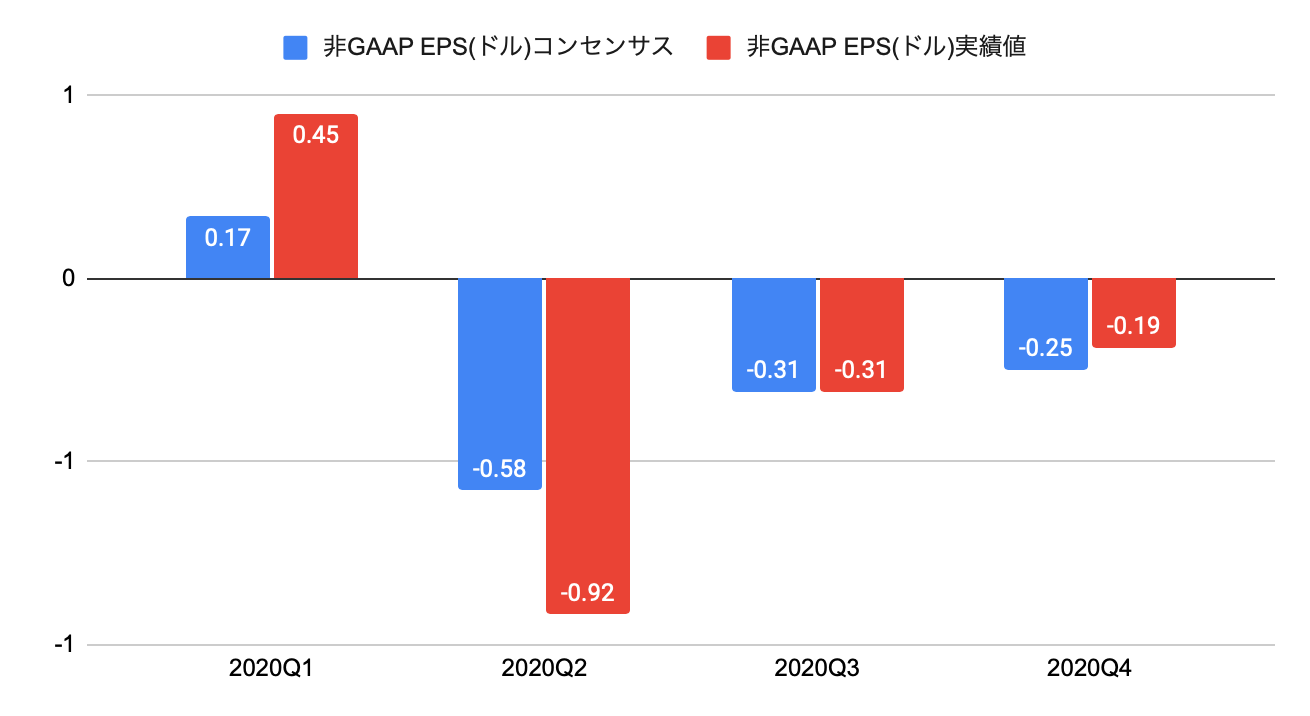

非GAAP EPSは▲0.19ドルと、コンセンサス(▲0.25ドル)を上回りました。

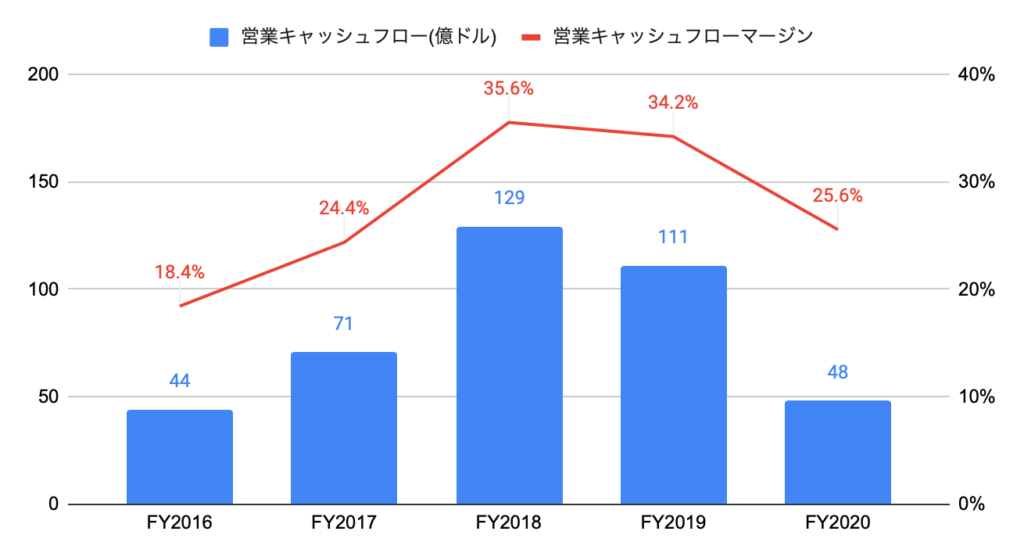

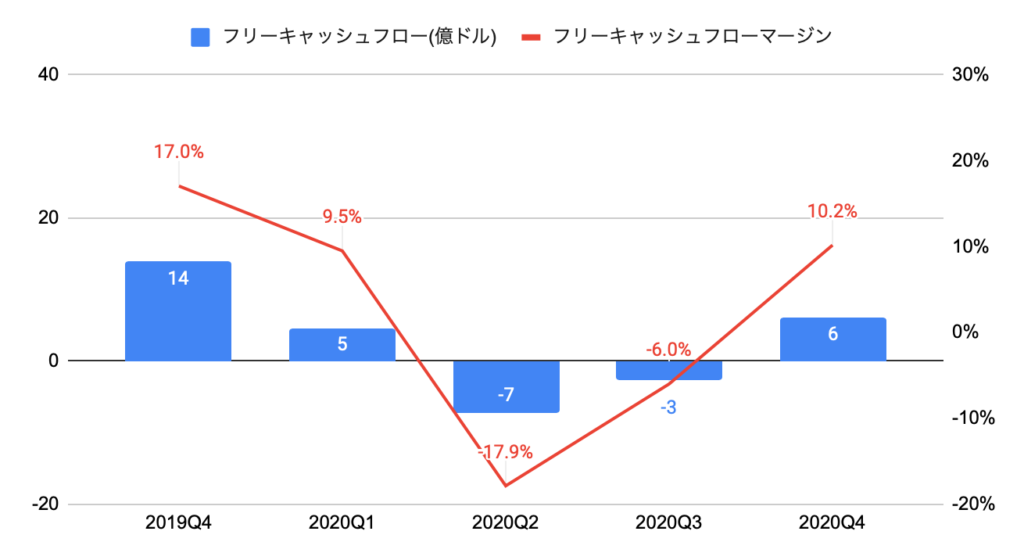

キャッシュフローの推移

FY2020の営業キャッシュフローは48億ドルと、前年度比▲56.8%となりました。

営業キャッシュフローマージン(営業キャッシュフロー/売上高)は25.6%と、前年度の34.2%から悪化しました。

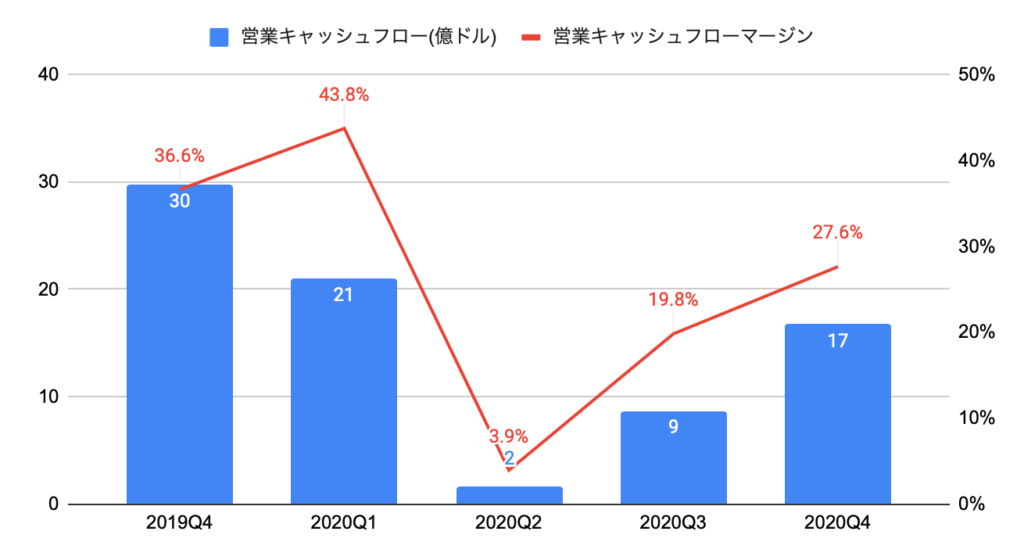

2020Q4の営業キャッシュフローは16.7億ドル(前年同期比▲43.9%)となりました。

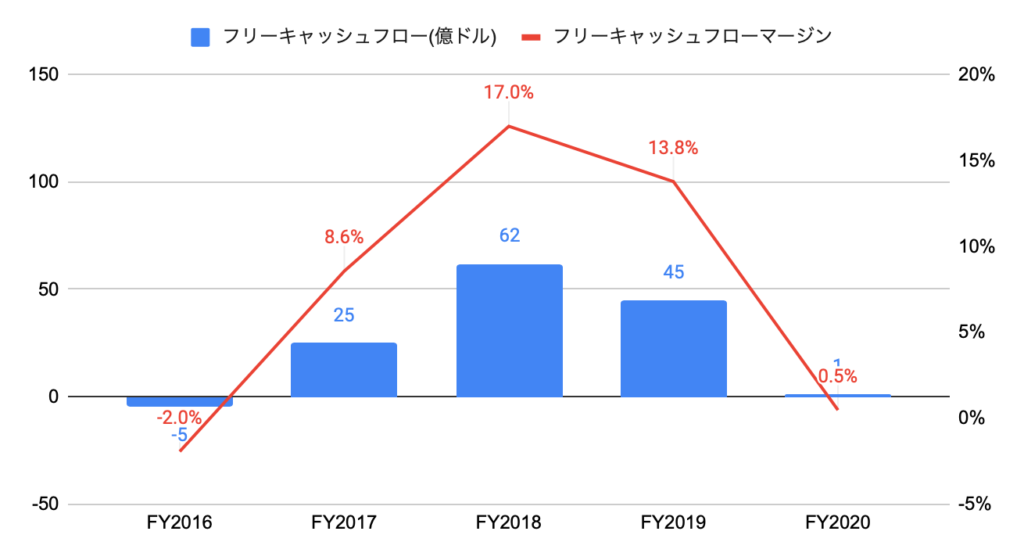

FY2020のフリーキャッシュフローは1億ドルと、前年度比▲98.1%となりました。

フリーキャッシュフローマージン(フリーキャッシュフロー/売上高)は0.5%と、前年度の12.8%から悪化しました。

2020Q4のフリーキャッシュフローは6.1億ドル(前年同期比▲55.7%)となりました。

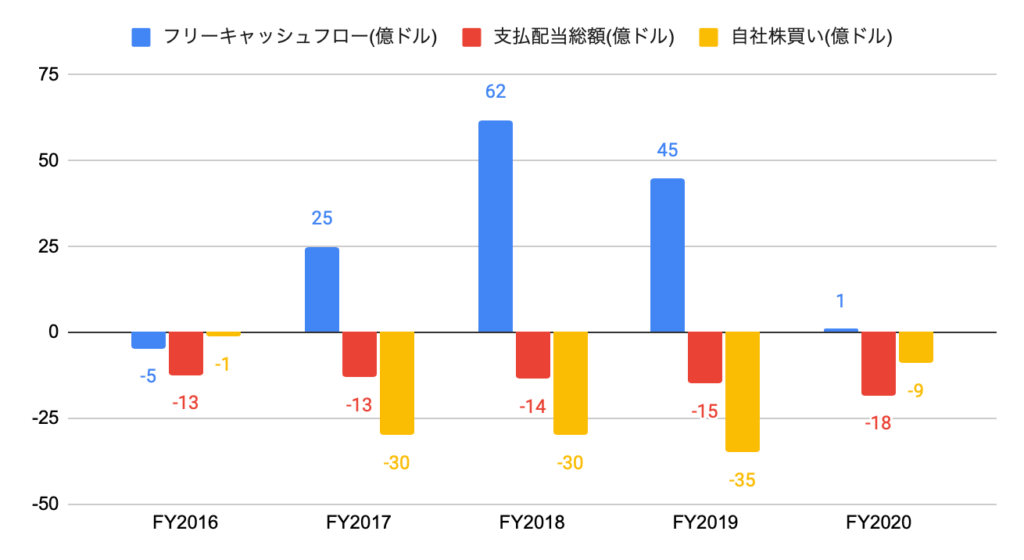

株主還元(配当、自社株買い)の推移

自社株買いに積極的です。

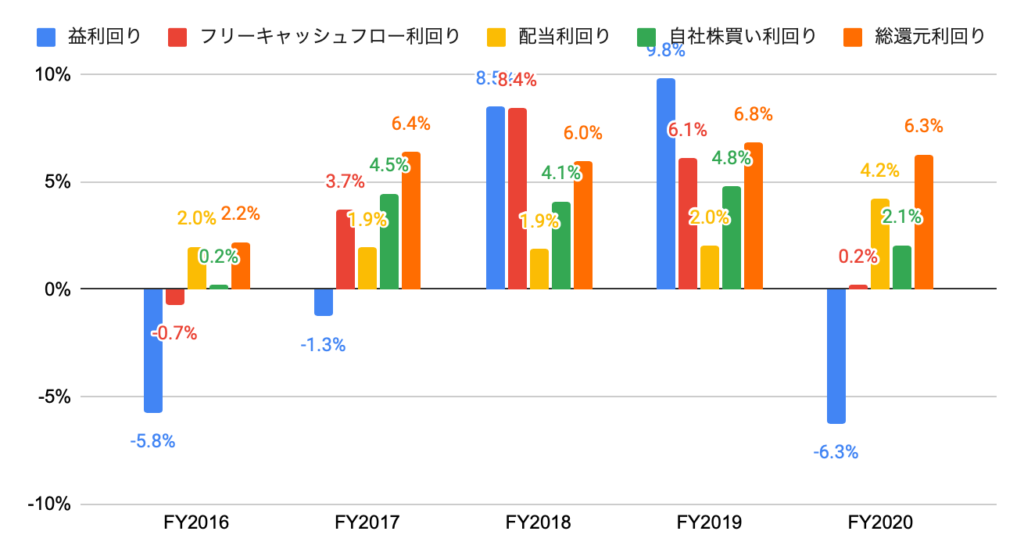

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(PERの逆数)はマイナス、フリーキャッシュフロー利回りは0.2%です。

FY2020の配当利回りは4.2%です。

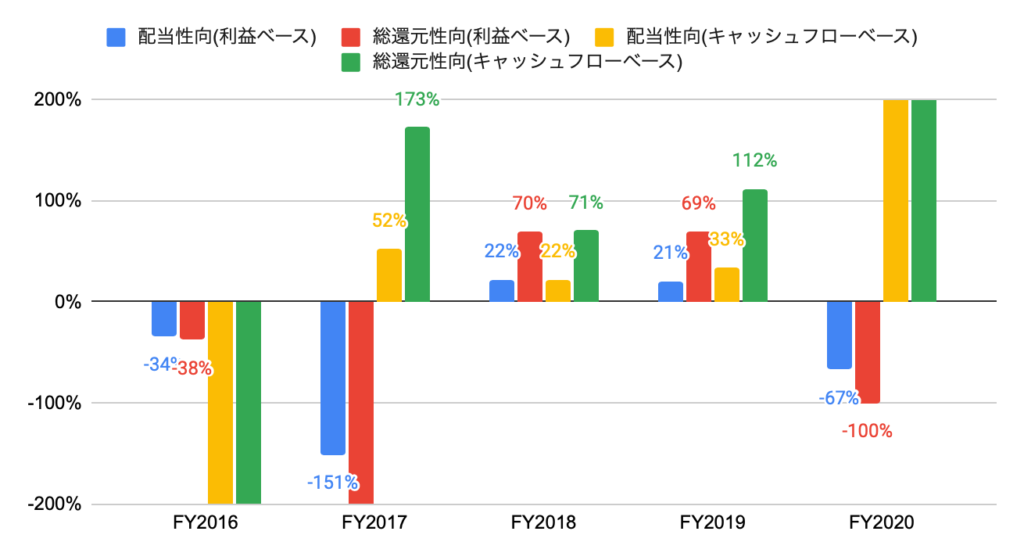

(参考)過去5年間の配当性向、総還元性向

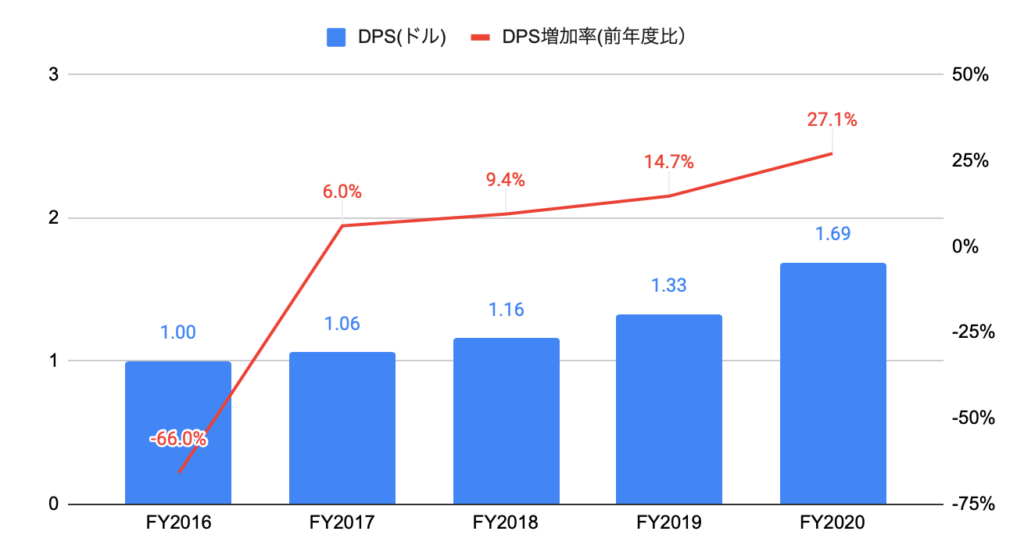

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは1.69ドルと、前年度比+27.1%、過去3年間で年率+16.8%となりました。

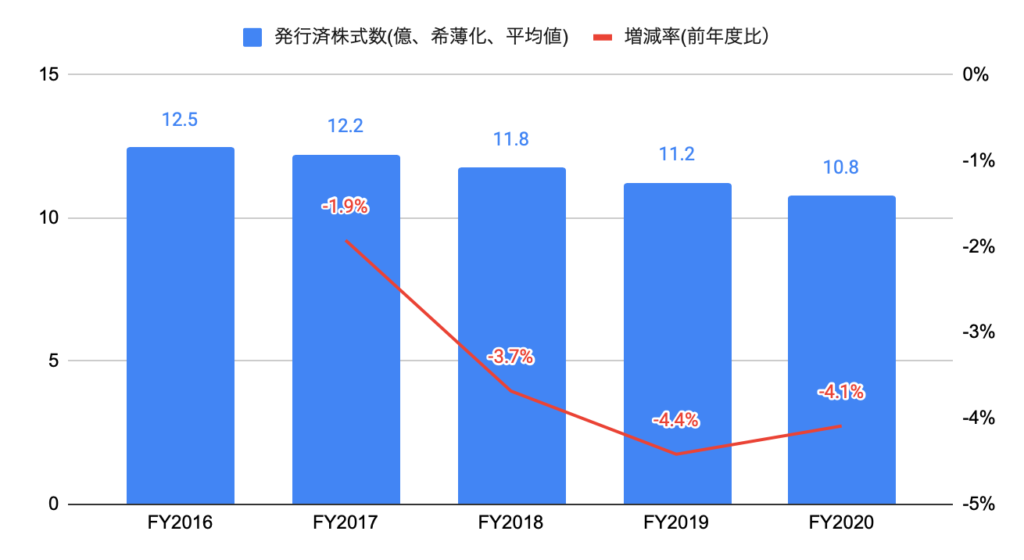

(参考)過去5年間の発行済株式数

発行済株式数は、過去3年間で年率▲4.1%となりました。

売上高およびEPSの実績値とコンセンサスの推移

以下のグラフは、売上高のコンセンサスおよび実績値の推移となります。

過去4四半期中、1勝、3敗です。

以下のグラフは、EPSのコンセンサスおよび実績値の推移となります。

過去4四半期中、1勝、3敗です。

以下のグラフは、非GAAP EPSのコンセンサスおよび実績値の推移となります。

過去4四半期中、2勝、1敗、1引き分けです。

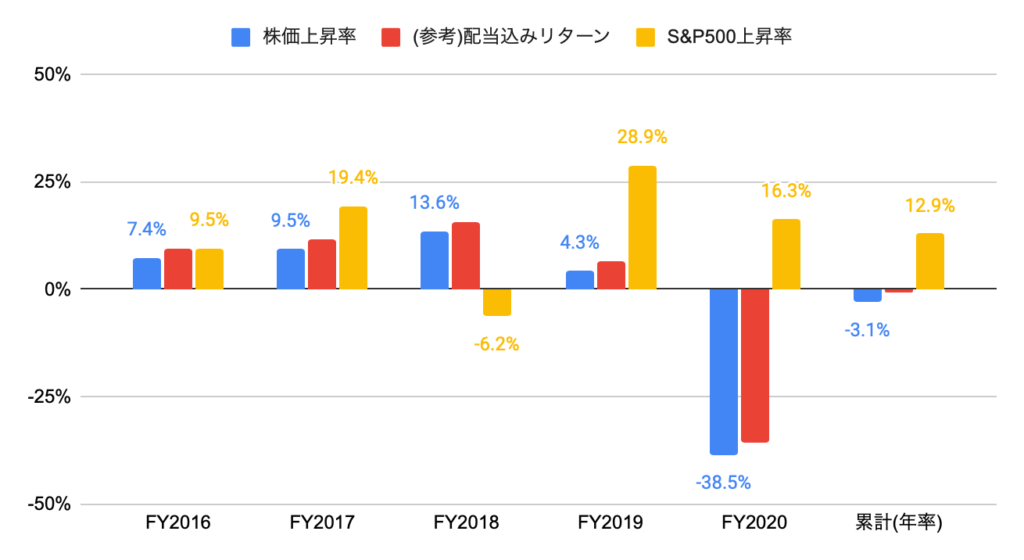

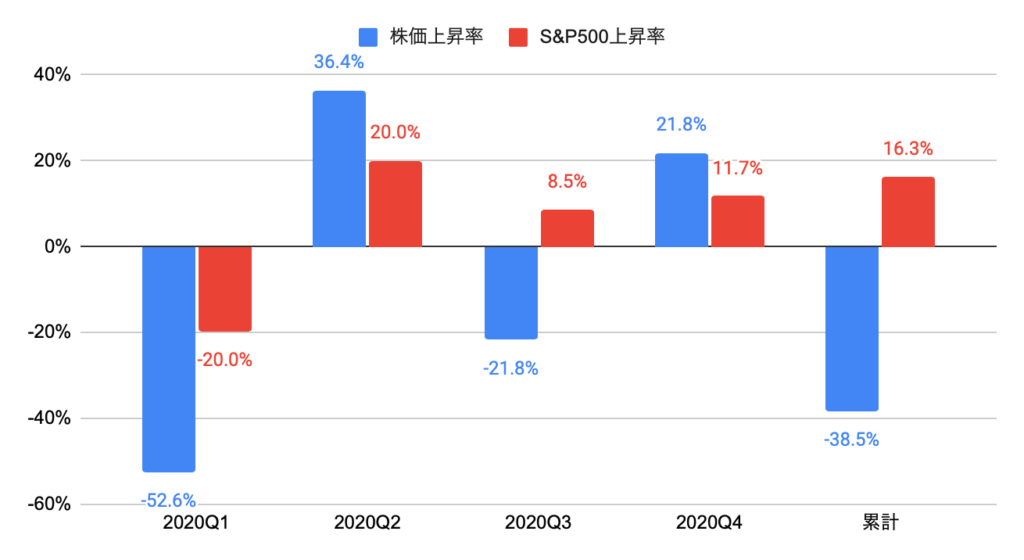

株価上昇率

FY2020の株価上昇率は▲38.5%と、S&P500(+16.3%)を下回りました。

過去5年間(2016年1月から2020年12月末)の株価上昇率は年率▲3.1%と、S&P500(年率+12.9%)を大きく下回りました。

2020Q4の株価上昇率は+21.8%と、S&P500(+11.7%)を上回りました。

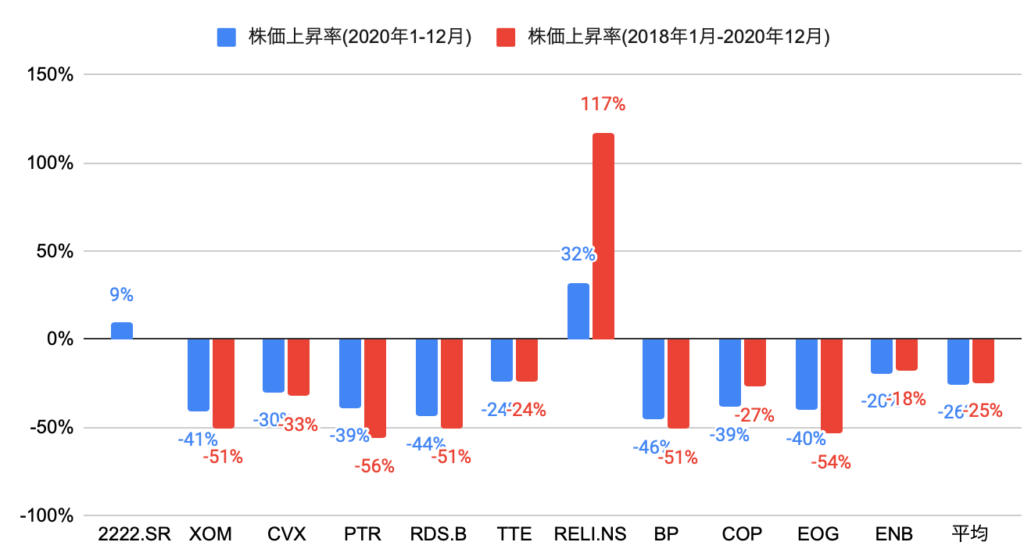

競合他社(エネルギーセクター)の株価上昇率(2222.SRはサウジアラビア・リヤル建て、RELI.NSはルピー建て、その他はUSドル建て)は、以下の通りです。

コノコフィリップス(COP)の株価上昇率は、2020年の1年間で▲39%と、11社平均(▲26%)を下回り、11社中第6位となりました。

2018年1月から2020年12月の3年間では▲27%と、10社平均(▲25%)を下回り、10社中第4位となりました。

DCF法による目標株価

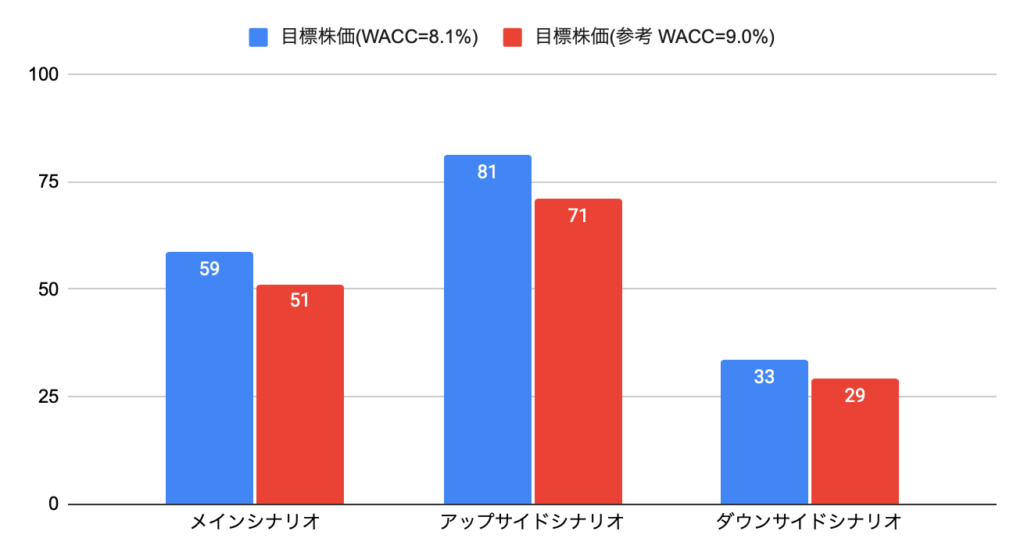

DCF(Discounted Cash Flow)法とは、将来に渡って生み出すキャッシュフローを割り引く(WACC、加重平均資本コスト)ことで理論価格を算出します。

以下のシナリオに基づき、フリーキャッシュフローの現在価値とネット有利子負債を合計して株主価値を算出し、株主価値を発行済株式総数で割ることで、1株あたりの株価を算出します。

なお、WACCを8.1%、金利が1%上昇した場合は9.0%と推計しました。

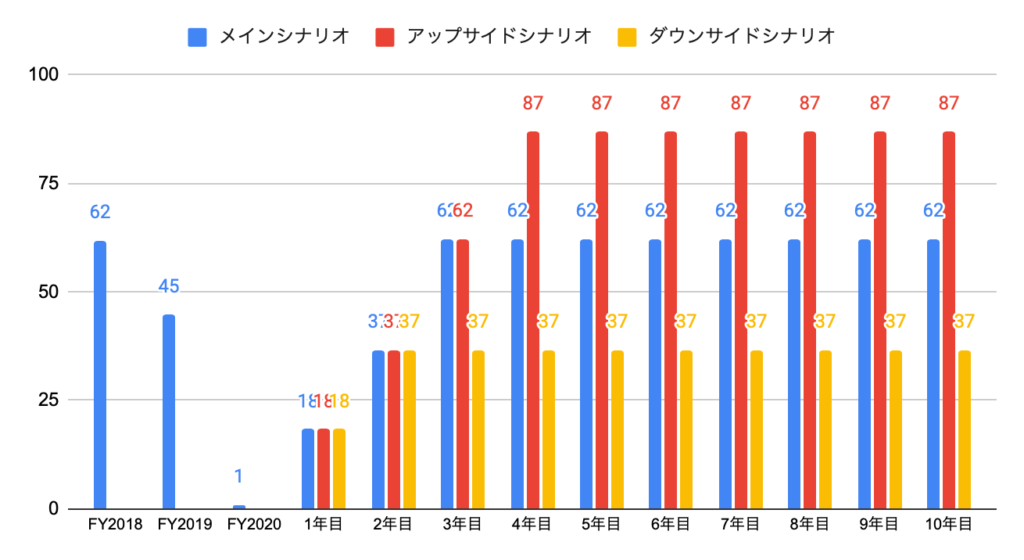

以下のグラフは、各シナリオのフローキャッシュフロー(億ドル)の推移となります。

① メインシナリオ

フリーキャッシュフローの成長率:1年目+2000%、2年目+100%、3年目+70%、4年目〜10年目+0%。11年目以降の永続成長率は0%。

② アップサイドシナリオ

フリーキャッシュフローの成長率:1年目+2000%、2年目+100%、3年目+70%、4年目+40%、5年目〜10年目+0%。11年目以降の永続成長率は0%。

③ ダウンサイドシナリオ

フリーキャッシュフローの成長率:1年目+2000%、2年目+100%、3年目〜10年目+0%。11年目以降の永続成長率は0%。

メインシナリオの目標株価は59ドルとなります。

コノコフィリップス(ConocoPhillips、COP)への投資について

2020Q4(2020年10−12月期)の売上高は60.5億ドル(コンセンサス46.9億ドル)、非GAAP EPSは▲0.19ドル(コンセンサス▲0.25ドル)と、コンセンサスを上回る実績となりました。

DCF法による目標株価は59ドルのため、2021年2月末時点の株価52ドルより高い水準です。

なお、メインシナリオは、フリーキャッシュフローがFY2018の水準まで回復し、その後横ばいすることを想定したので、フリーキャッシュフローがさらに上向けばより高い株価上昇が期待できます。

なお、S&Pはコノコフィリップスの格付けをAAからAA−へ引き下げました(エクソン・モービル、シェブロンも同様引き下げ)。

原油価格次第で業績が決まるので株価は乱高下するものの、環境問題もあり、長期的にみて株式市場全体を上回るリターンは難しいと言えます。