過去の業績の推移を解説し、目標株価の算出とエクソン・モービルへの投資についてコメントします。

会社概要

エクソン・モービル(Exxon Mobil Corporation、XOM)

ホームページ(SECファイル):リンク先

国:アメリカ

セクター:エネルギー

産業グループ:石油・ガス・消耗燃料

サブ産業グループ:総合石油・ガス

株式時価総額:2,671億ドル(世界ランキング第32位、2021年6月末)

エクソン・モービルは、アメリカに本拠を置く、原油や天然ガス、石油製品、石油化学製品の製造・販売を行う企業です。

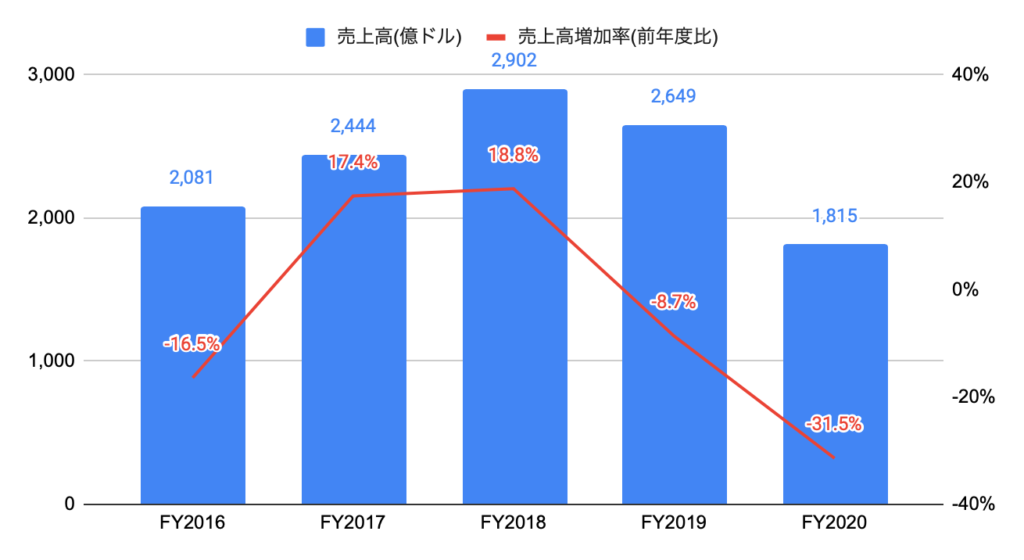

売上高の推移

FY2020(2020年1-12月期)の売上高は1,815億ドルと、前年度比▲31.5%、過去5年間で年率▲6.1%となりました。

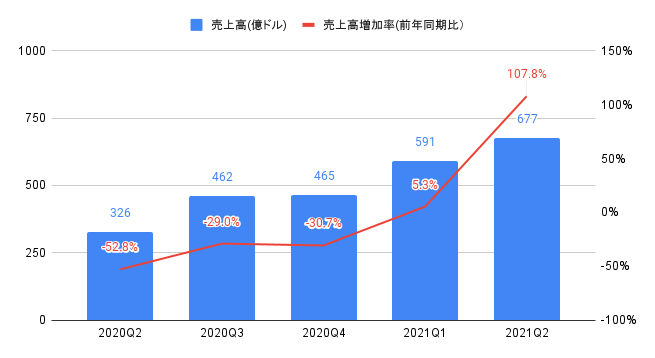

2021Q2(2021年4−6月期)の売上高は677億ドル(前年同期比+107.8%)と、コンセンサス(640億ドル)を上回りました。

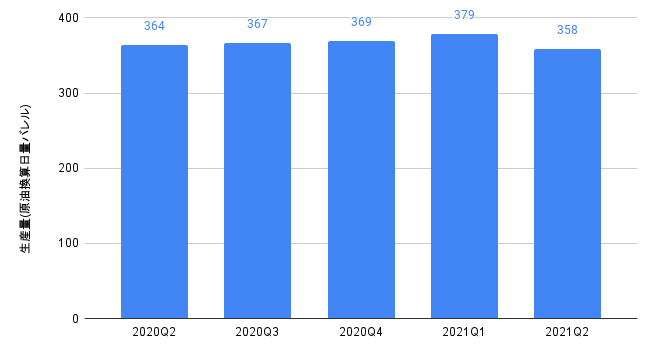

生産量の推移

2021Q2の生産量は、358万バレル(原油換算日量)と、前年同期比▲1.5%となりました。

利益(セグメント別)の推移

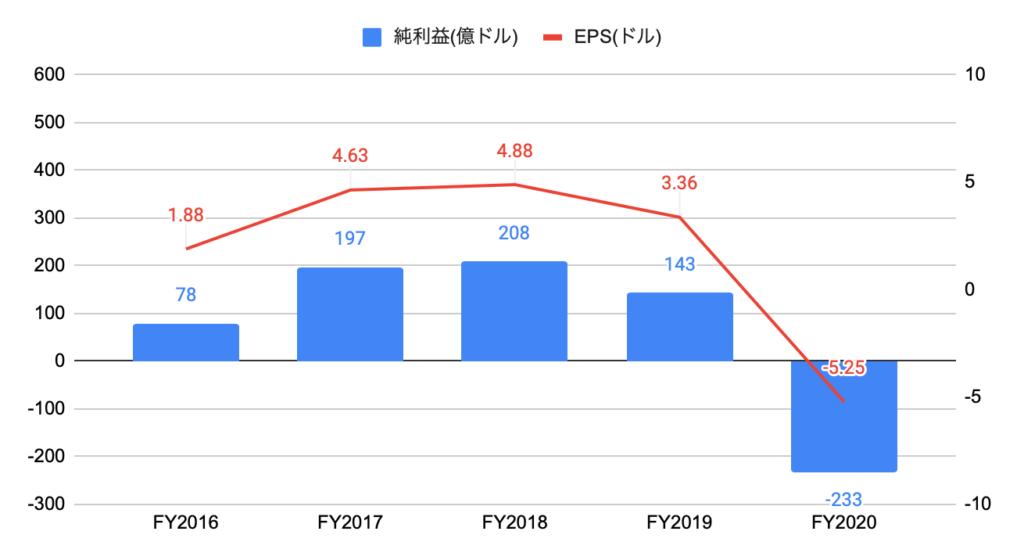

FY2020の純利益は▲233億ドル(前年度比赤字転落)となりました。

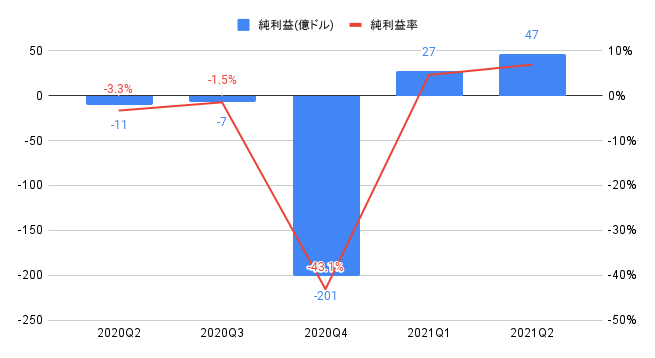

2021Q2の純利益は47億ドル(前年同期比黒字転換)となりました。

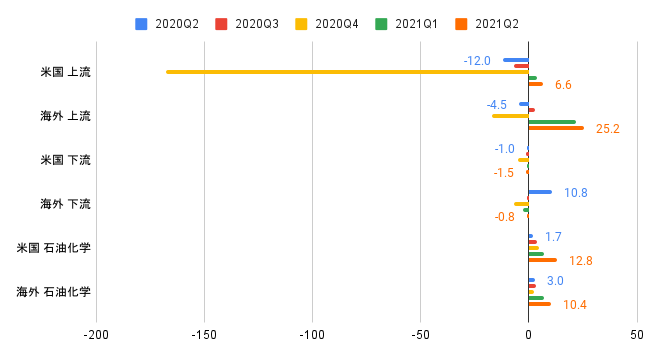

セグメント別の純利益は、以下の通りです。

・米国 上流:6.6億ドル、前年同期比黒字転換

・海外 上流:25.2億ドル、前年同期比黒字転換

・米国 下流:▲1.5億ドル、前年同期比赤字幅拡大

・海外 下流:▲0.8億ドル、前年同期比赤字転落

・米国 石油化学:12.8億ドル、前年同期比+650%

・海外 石油化学:10.4億ドル、前年同期比+251%

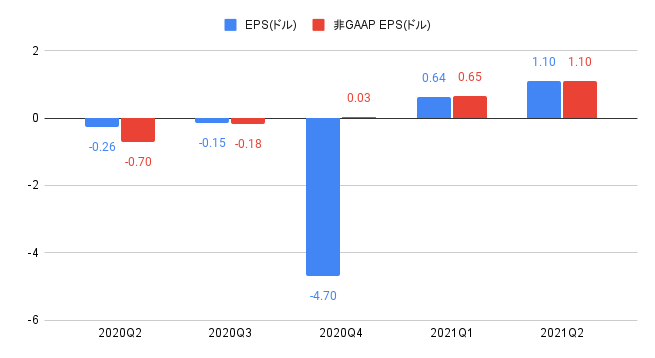

2021Q2のEPSは1.10ドルと、コンセンサス(0.98ドル)を上回りました。

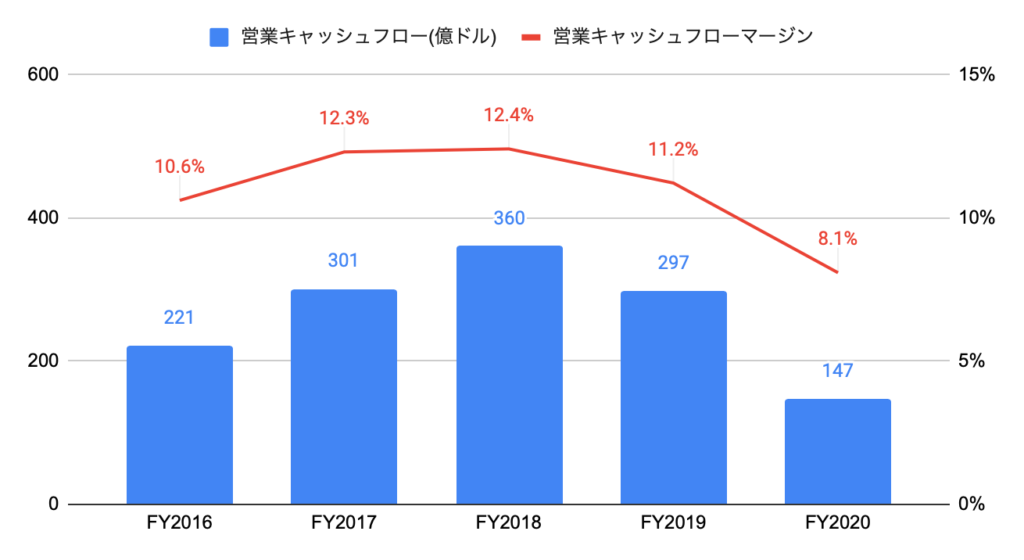

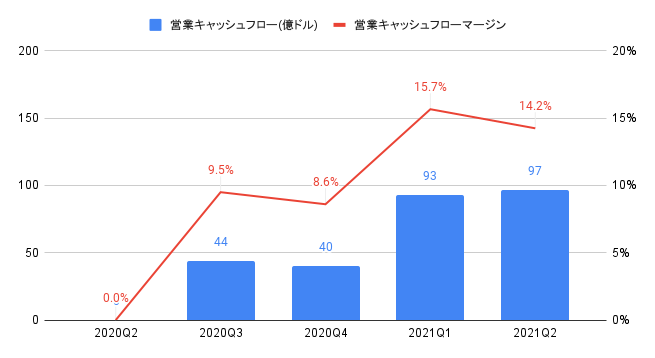

キャッシュフローの推移

FY2020の営業キャッシュフローは147億ドルと、前年度比▲50.6%、過去5年間で年率▲13.5%となりました。

営業キャッシュフローマージン(営業キャッシュフロー/売上高)は8.1%と、前年度の11.2%から悪化しました。

2021Q2の営業キャッシュフローは97億ドルとなりました。

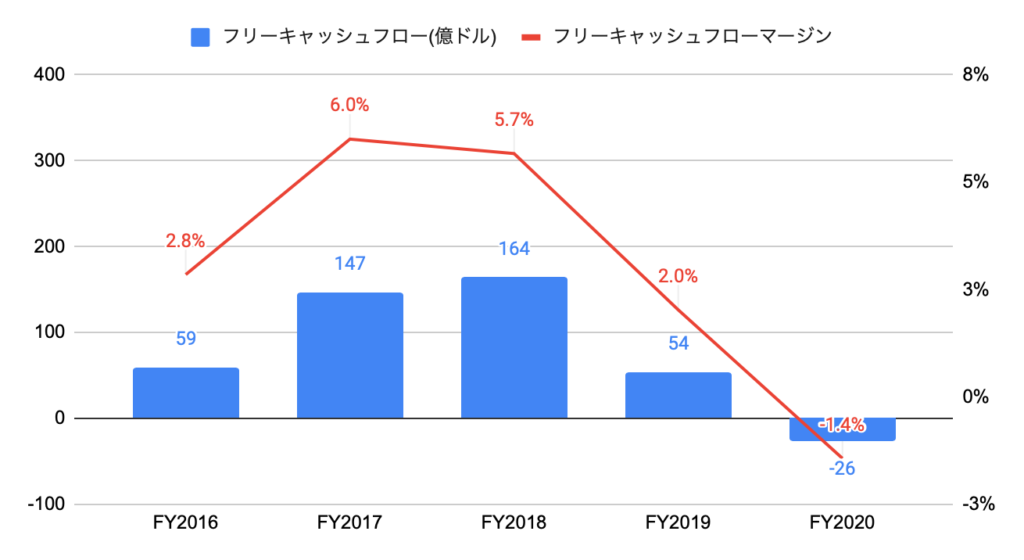

FY2020のフリーキャッシュフローは▲26億ドルと、前年度比赤字転落となりました。

フリーキャッシュフローマージン(フリーキャッシュフロー/売上高)は▲1.4%と、前年度の2.0%から悪化しました。

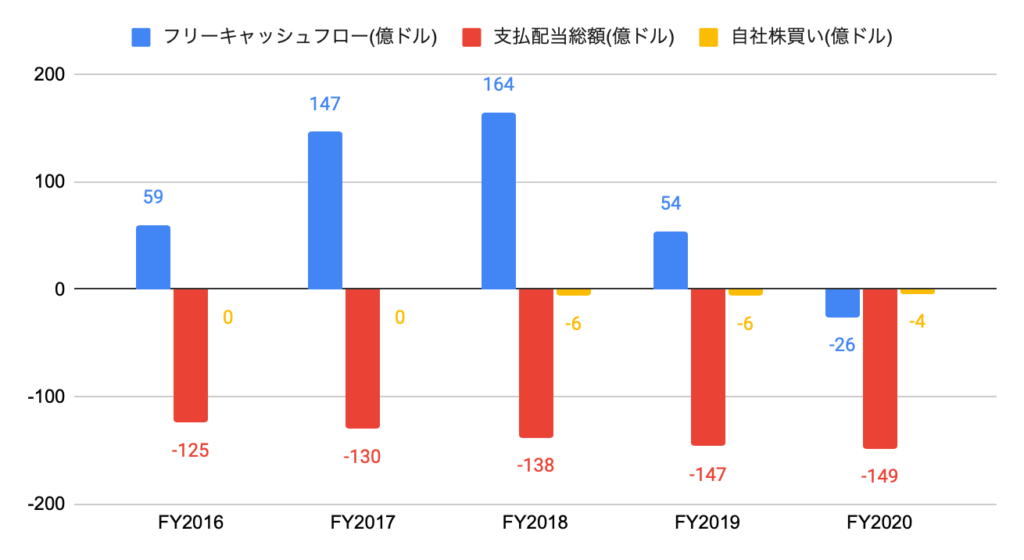

株主還元(配当、自社株買い)の推移

自社株買いの実施はほぼなしです。

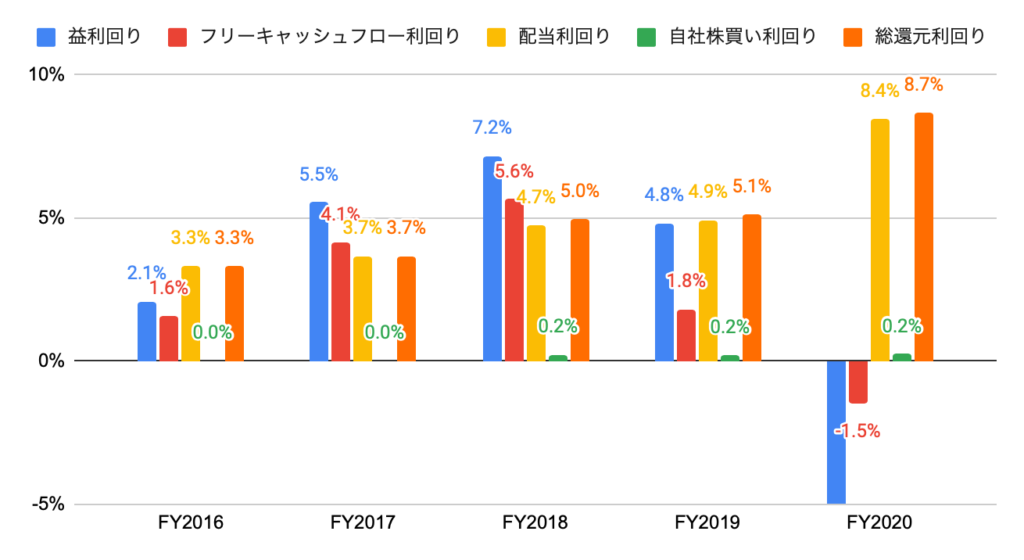

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(PERの逆数)、フリーキャッシュフロー利回りともにマイナスです。

FY2020の配当利回りは8.4%と高水準です。

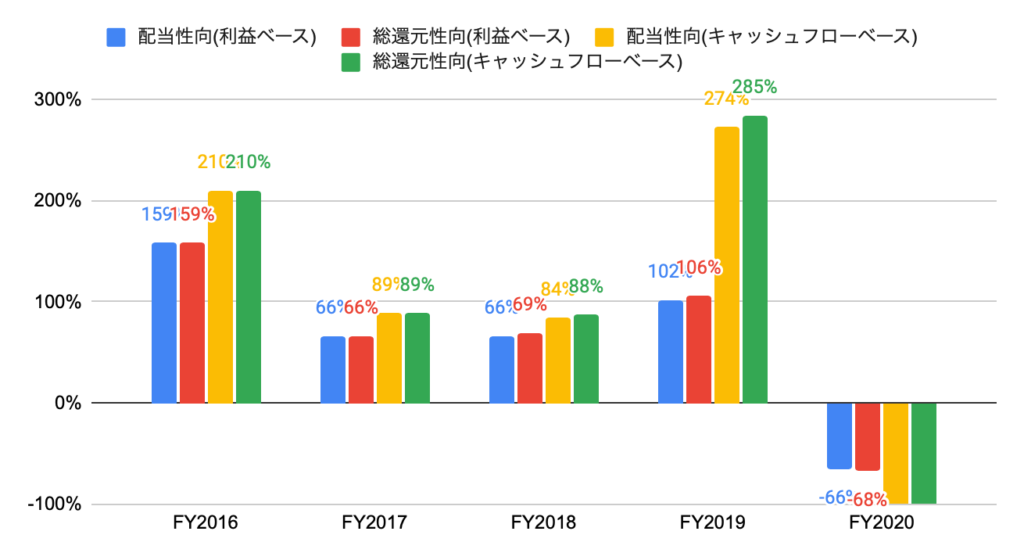

(参考)過去5年間の配当性向、総還元性向

FY2020の配当性向は、利益、キャッシュフローベースともに、マイナスです。

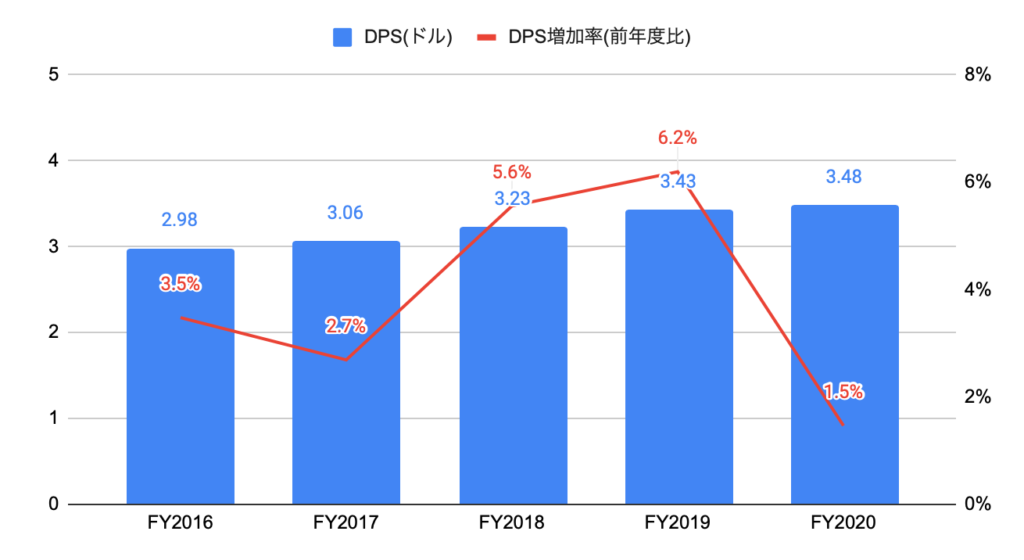

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは3.48ドルと、前年度比+1.5%、過去5年間で年率+3.9%となりました。

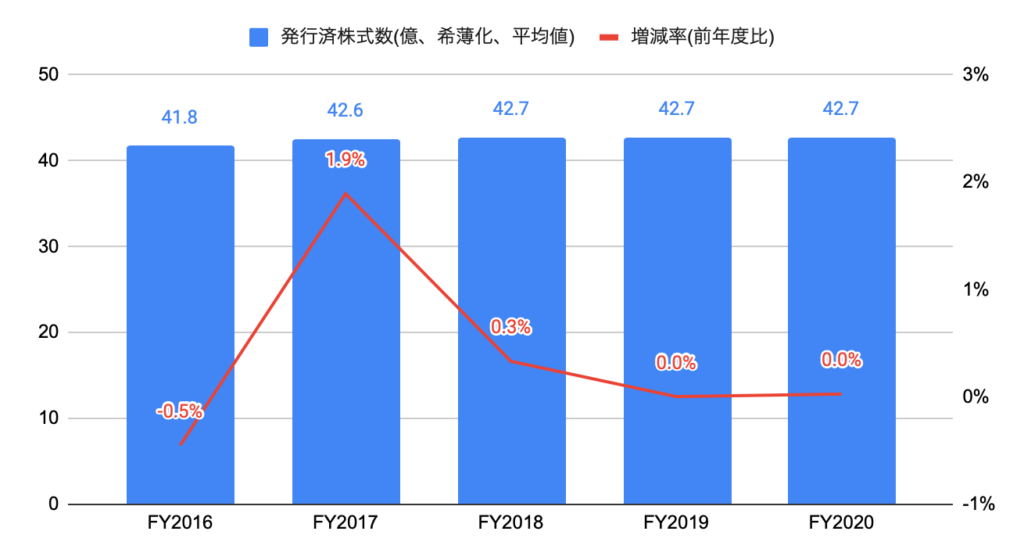

(参考)過去5年間の発行済株式数

発行済株式数は、過去5年間で年率+0.4%となりました。

売上高およびEPSの実績値とコンセンサスの推移

売上高の実績値(コンセンサス比)は、過去6四半期中、2勝、4敗です。

EPSの実績値(コンセンサス比)は、過去6半期中、3勝、3敗です。

非GAAP EPSの実績値(コンセンサス比)は、過去6半期中、4勝、2敗です。

| 売上高(ドル) | GAAP EPS(ドル) | 非GAAP EPS(ドル) | |||||||

| 実績値 | コンセンサス | 勝敗 | 実績値 | コンセンサス | 勝敗 | 実績値 | コンセンサス | 勝敗 | |

| 2020Q1 | 562 | 583 | × | -0.14 | 0.04 | × | 0.53 | 0.06 | ○ |

| 2020Q2 | 326 | 382 | × | -0.26 | -0.54 | ○ | -0.70 | -0.60 | × |

| 2020Q3 | 462 | 484 | × | -0.15 | -0.04 | × | -0.18 | -0.12 | × |

| 2020Q4 | 465 | 488 | × | -4.70 | -1.28 | × | 0.03 | 0.02 | ○ |

| 2021Q1 | 591 | 565 | ○ | 0.64 | 0.57 | ○ | 0.65 | 0.60 | ○ |

| 2021Q2 | 677 | 640 | ○ | 1.10 | 0.98 | ○ | 1.10 | 0.98 | ○ |

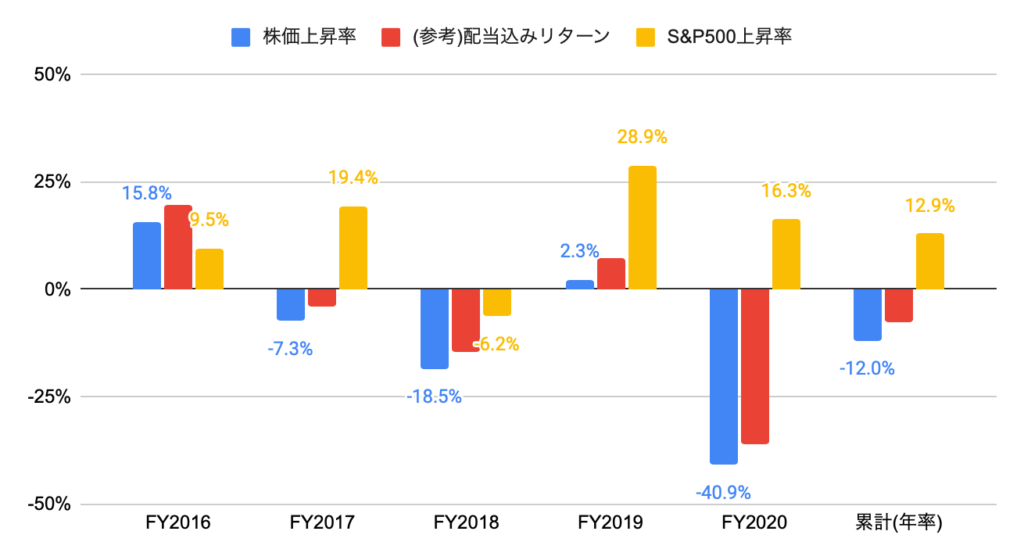

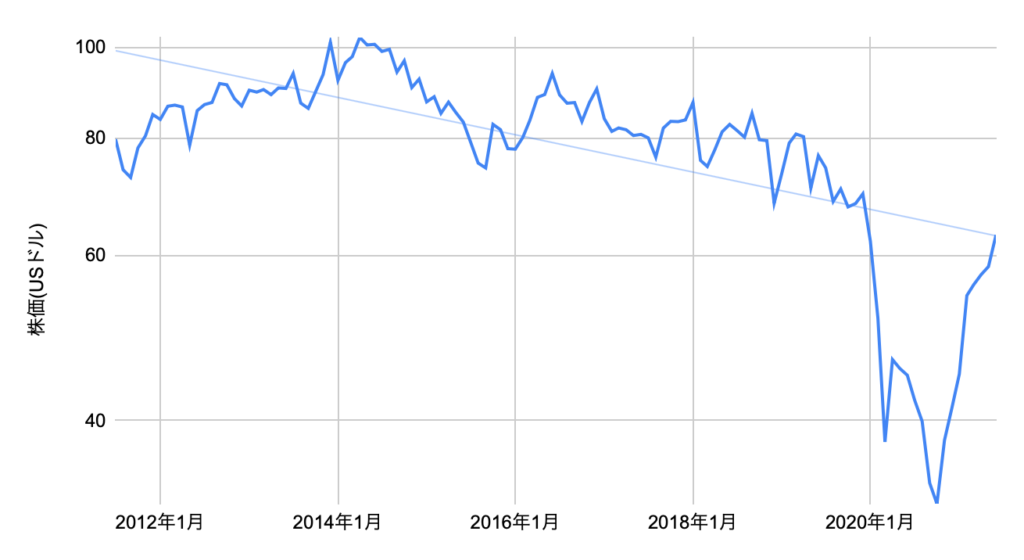

株価上昇率

FY2020の株価上昇率は▲40.9%と、S&P500(+16.3%)を下回りました。

過去5年間(2016年1月から2020年12月末)の株価上昇率は年率▲12.0%と、S&P500(年率+12.9%)を大きく下回りました。

2021Q2の株価上昇率は+13.0%と、S&P500(+8.2%)を上回りました。

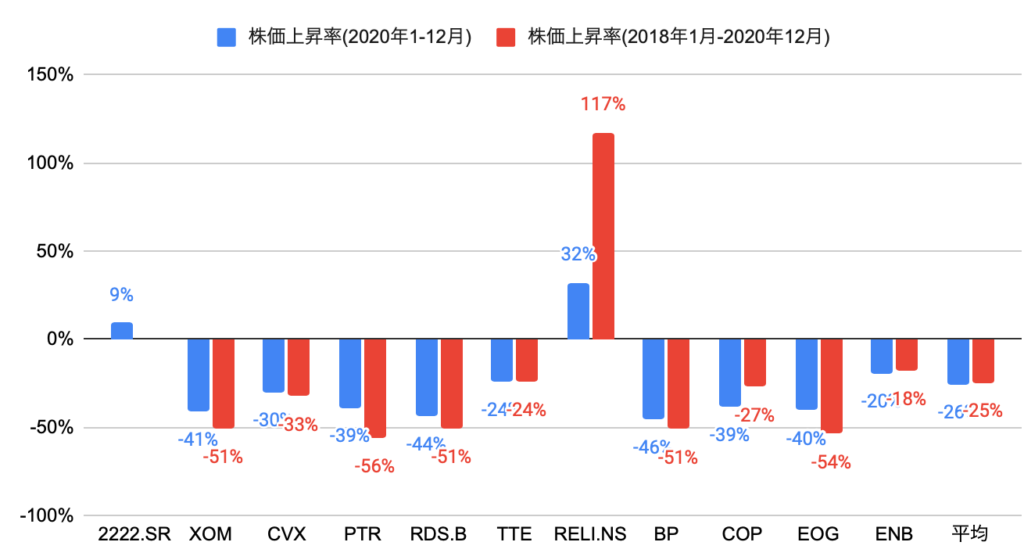

競合他社(エネルギーセクター)の株価上昇率(2222.SRはサウジアラビア・リヤル建て、RELI.NSはルピー建て、その他はUSドル建て)は、以下の通りです。

エクソン・モービル(XOM)の株価上昇率は、2020年の1年間で▲41%と、11社平均(▲26%)を下回り、11社中第9位となりました。

2018年1月から2020年12月の3年間では▲51%と、10社平均(▲25%)を下回り、10社中第6位となりました。

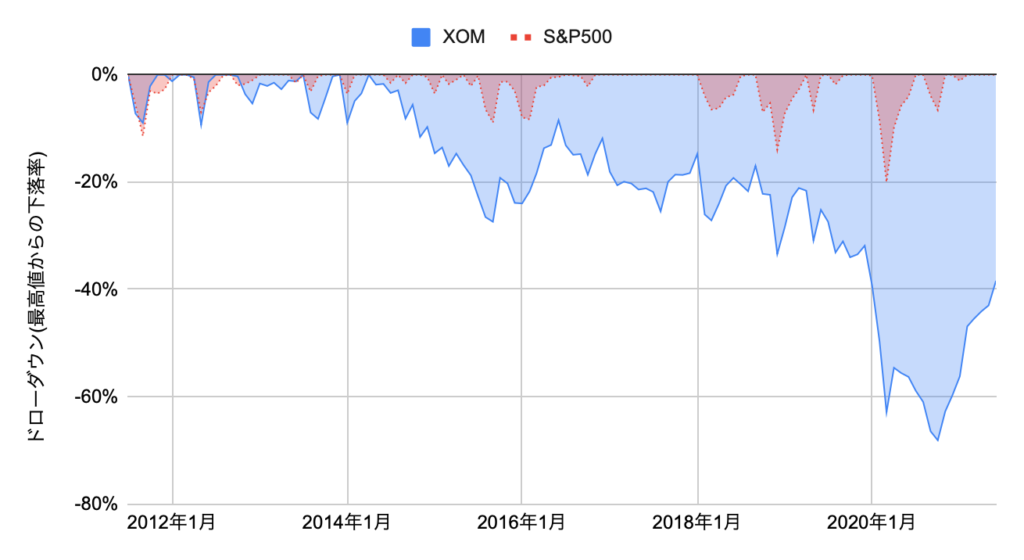

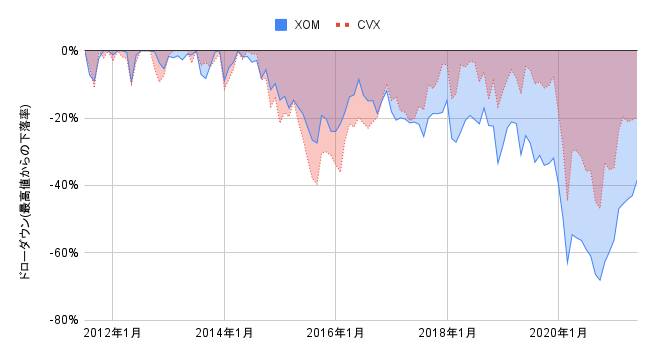

過去10年間(2011年7月から2021年6月)のドローダウン(最高値からの下落率、月末株価)の推移は、以下の通りです。

超長期のドローダウンが継続中です。

なお、シェブロンと比較すると、最大ドローダウンが大きく、回復に時間がかかりそうです。

(参考)株価の推移(月末株価)

通常の目盛り表示の場合、近年の株価のブレ幅(上昇もしくは下落)が過去より非常に大きいと錯覚するため、対数目盛りで表示しています。

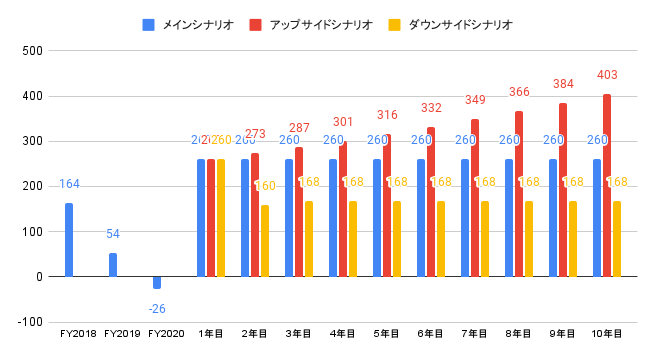

DCF法による目標株価

DCF(Discounted Cash Flow)法とは、将来に渡って生み出すキャッシュフローを割り引く(WACC、加重平均資本コスト)ことで理論価格を算出します。

以下のシナリオに基づき、フリーキャッシュフローの現在価値とネット有利子負債を合計して株主価値を算出し、株主価値を発行済株式総数で割ることで、1株あたりの株価を算出します。

なお、WACCを9.0%と推計しました。

以下のグラフは、各シナリオのフローキャッシュフロー(億ドル)の推移となります。

① メインシナリオ

フリーキャッシュフローの成長率:1年目260億ドル、2年目〜10年目+0%。11年目以降の永続成長率は0%。

② アップサイドシナリオ

フリーキャッシュフローの成長率:1年目260億ドル、2年目〜10年目+5%。11年目以降の永続成長率は0%。

③ ダウンサイドシナリオ

フリーキャッシュフローの成長率:1年目260億ドル、2年目160億ドル、3年目〜10年目+0%。11年目以降の永続成長率は0%。

メインシナリオの目標株価は53ドルとなります。

・メインシナリオ:53ドル

・アップサイドシナリオ:77ドル

・ダウンサイドシナリオ:31ドル

エクソン・モービル(Exxon Mobil Corporation、XOM)への投資について

2021Q2(2021年4−6月期)の売上高は670億ドル(コンセンサス640億ドル)、EPSは1.10ドル(コンセンサス0.98ドル)と、コンセンサスを上回る実績となりました。

DCF法による目標株価は53ドルのため、2021年6月末時点の株価63ドルより低い水準です。

なお、メインシナリオは、足もとのキャッシュフロー実績をもとに、フリーキャッシュフローがFY2021に260億ドルまで急回復し、その後横ばいで推移することを想定したので、フリーキャッシュフローがさらに上向けばより高い株価上昇が期待できます。

原油価格次第で業績が決まるので株価は乱高下するものの、環境問題もあり、長期的にみて株式市場全体を上回る株価上昇率は難しそうです。

原油価格が下落した場合には、設備投資額をより削減するなど、株主還元姿勢は積極的です。

原油価格が急落した場合には株価が30ドル程度まで下落する可能性はありますが、財務体質が良好(格付けも高い)で、高い配当利回りが株価を下支えしている側面があるため、配当が維持される限りは下値は底堅いかもしれません(減配をした場合には当然株価は急落)。

エネルギー株へ投資するのであれば、シェブロンの方が魅力的です。