金融資産分布と貯蓄種類別割合

日本銀行が四半期毎に発表する「資金循環統計」は、日本の家計全体の金融資産や負債に関するデータを把握することができますが、金融資産残高の世帯分布や年代・年収別の金融資産等は不明です。

金融庁(金融広報中央委員会)が毎年発表する「家計の金融行動に関する世論調査」は、毎年6〜7月(2020年は8〜9月)に、二人以上世帯には訪問調査(2020年は郵送調査)を実施して集計した調査結果です。

2020年の二人以上世帯は、全国8,000世帯のうち回収率が25.7%(2019年は40.3%)と大幅に低下しており、バイアスが生じています。

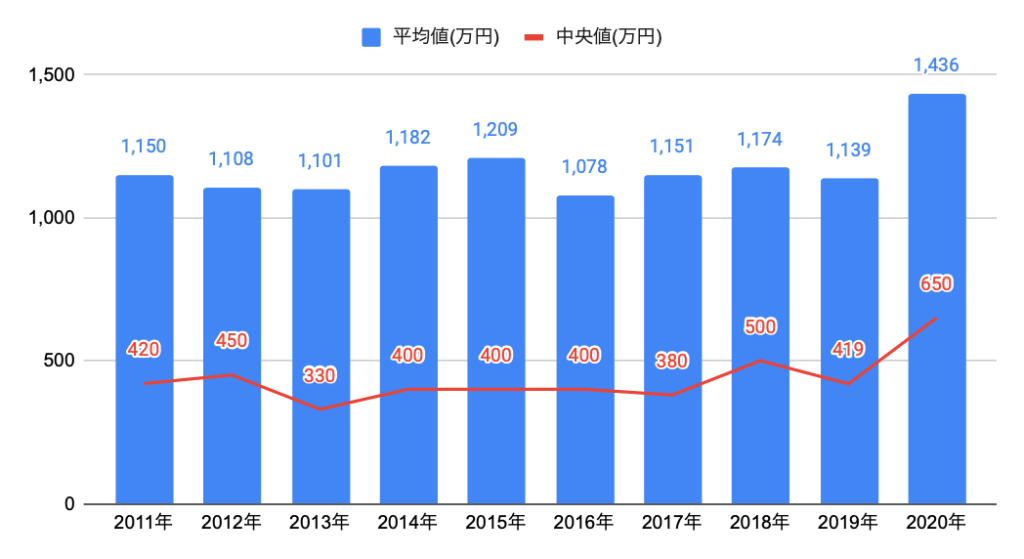

金融庁が2021年1月に発表した「家計の金融行動に関する世論調査」によると、二人以上世帯の金融資産の平均値は1,436万円、中央値は650万円となりました。

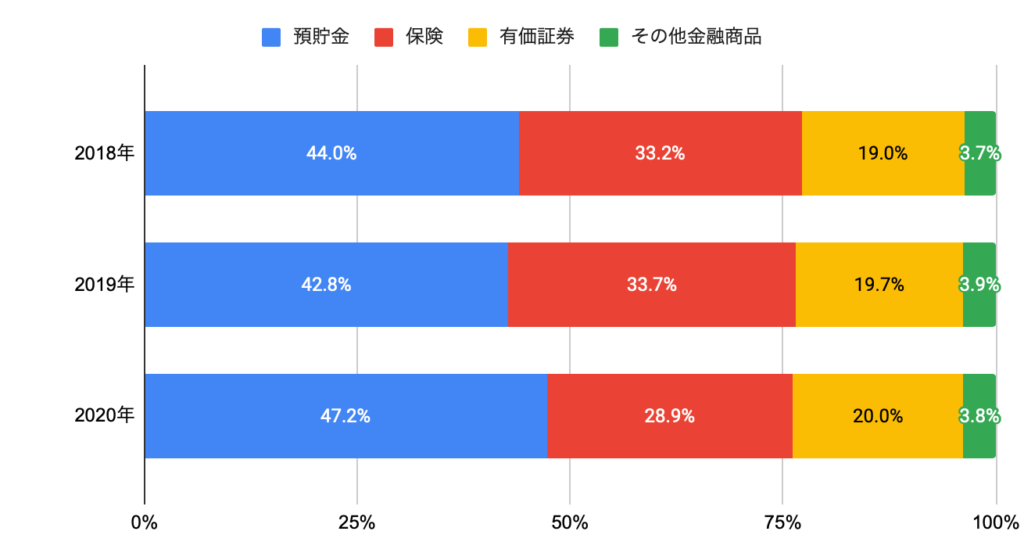

貯蓄種類別割合は、預貯金が47.2%、保険が28.9%、有価証券が20.0%、その他金融商品が3.8%です。

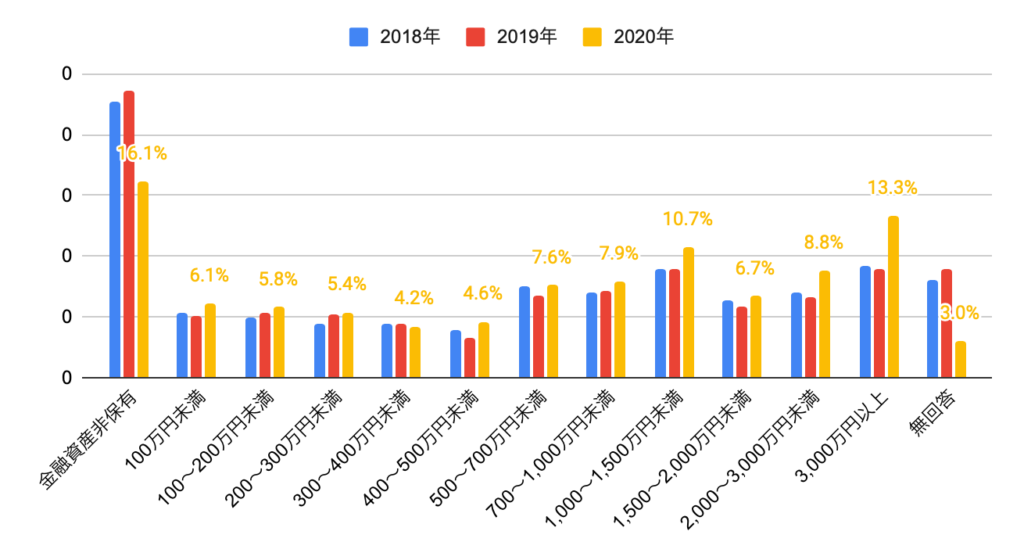

金融資産非保有世帯(二人以上)は16.1%だった一方、3,000万円以上世帯は13.3%です。

総務省統計局が発表する5年に1度の全国家計構造調査は、一定の世帯数を対象に、家計簿や世帯票、年収・貯蓄等調査票などを調査した結果で、世帯の所得分布等を知るうえでは非常に有用です。

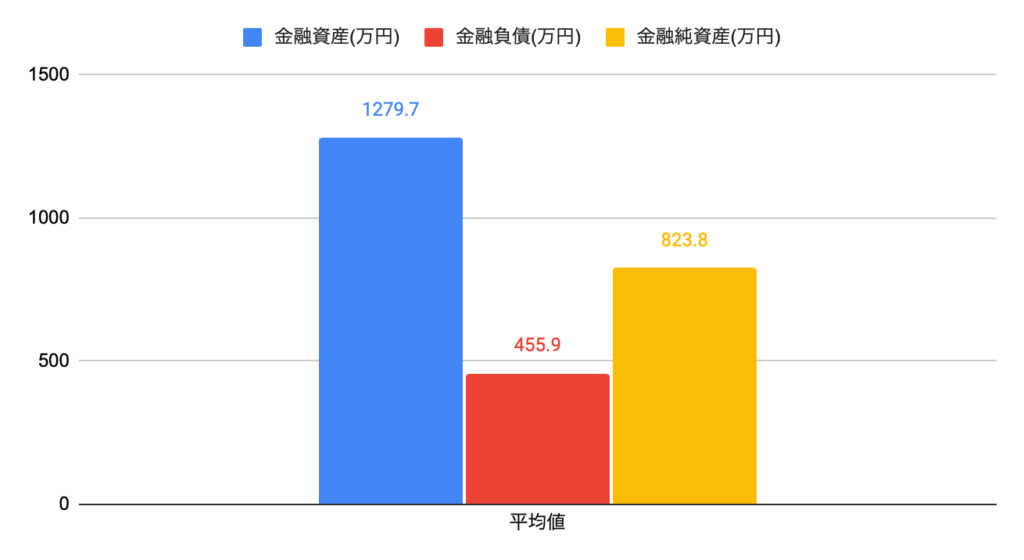

総務省統計局が2021年5月に発表した「2019年全国家計構造調査」によると、2019年10月末の金融資産残高の平均値(金融資産を保有していない世帯を含む)は1,279.7万円、金融負債は455.9万円となりました。

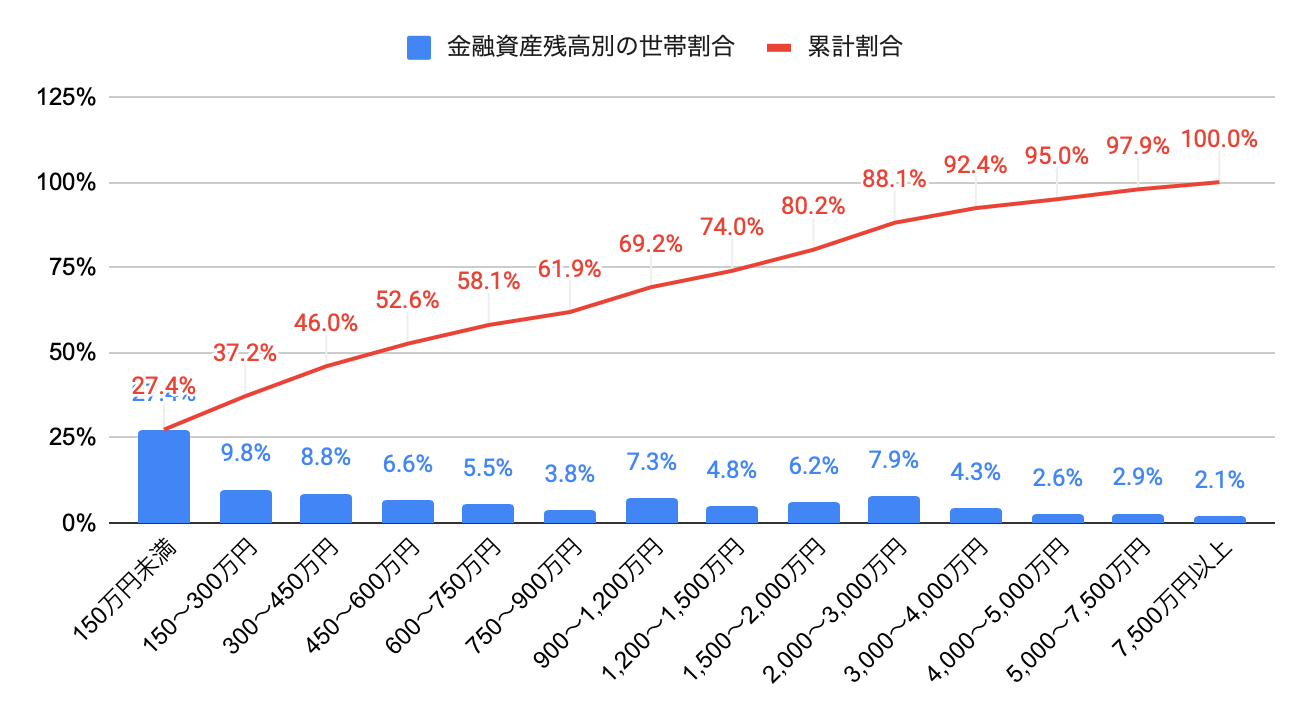

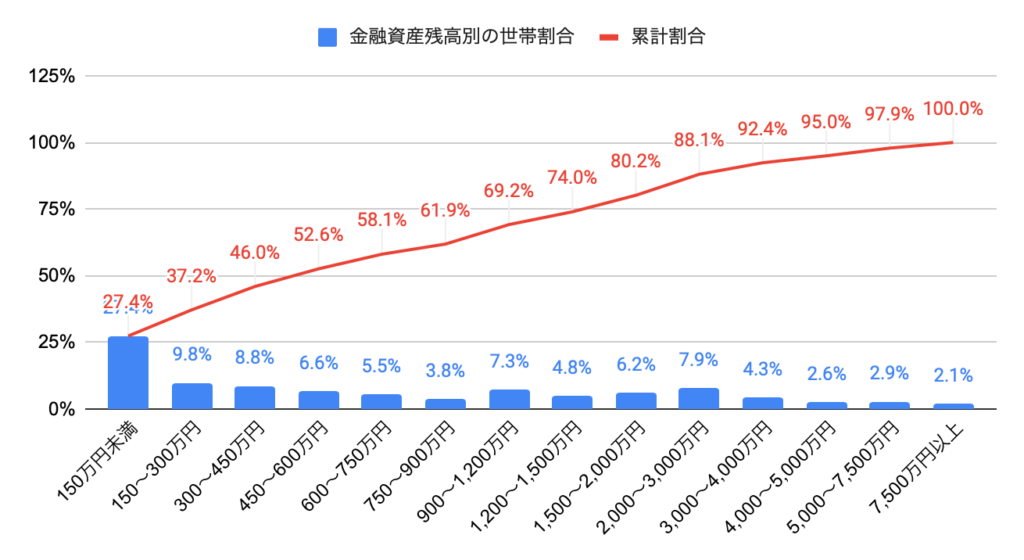

金融資産残高別の世帯割合(金融資産を保有していない世帯を含まない)は、以下の通りです。

金融資産150万円未満の世帯は全体の27.4%を占め、中央値は650万円です、

なお、老後2,000万円問題が注目されていますが、2,000万円以上の金融資産を保有する世帯は19.8%です。

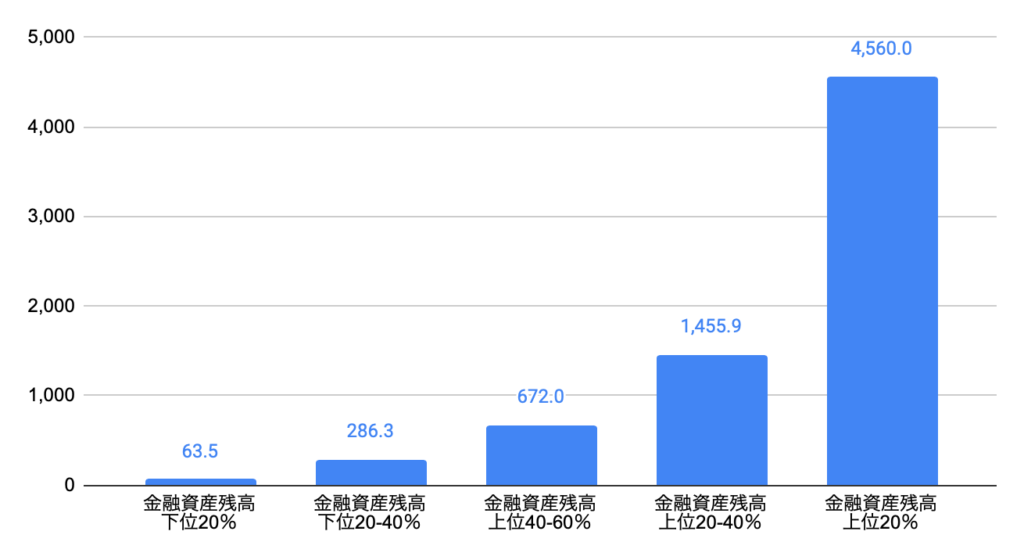

五分位階級(金融資産残高を低い方から高い方へ順番に並べて5等分)毎の金融資産残高は、以下の通りです。

金融資産が4,560万円未満だと上位2割に入れないということで、金融資産を多く保有する世帯が意外と?多いこと、上位2割が全体の平均値を押し上げていることが言えます。

・金融資産残高下位20%:63.5万円

・金融資産残高下位20〜40%:286.3万円

・金融資産残高上位40〜60%:672.0万円

・金融資産残高上位20〜40%:1,455.9万円

・金融資産残高上位20%:4,560.0万円

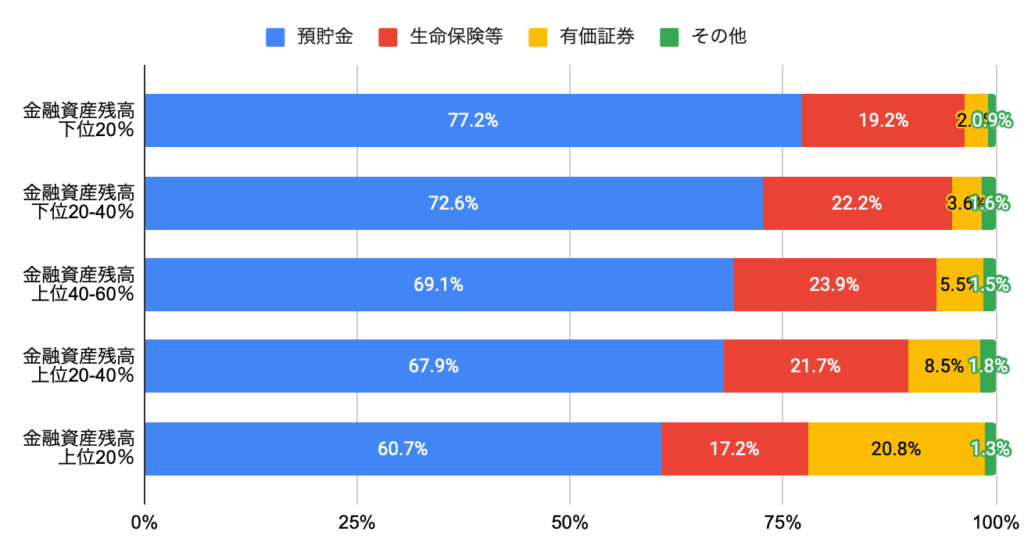

金融資産五分位階級毎の貯蓄種類別構成比は、以下の通りです。

金融資産残高が多い世帯ほど、特に金融資産残高上位2割の世帯は株式等の有価証券の比率が高く、金融資産拡大のためには投資も必要な要素の1つと言えます。

金融負債(455.9万円)のうち、住宅ローンの割合は85.1%(387.9万円)、住宅・土地のために借入れを実施している世帯割合は22.1%です。

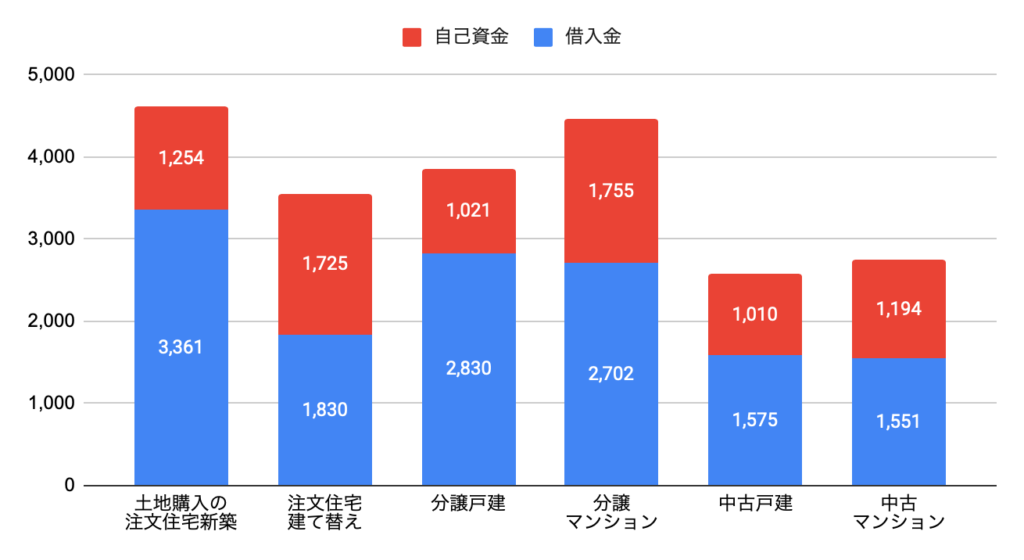

一見すると住宅ローンの金額が小さく感じますが、借入れ世帯割合が2割超しかないためであり、国土交通省が2020年3月に発表した「住宅市場動向調査報告書」によると、住宅購入で借入れた金額は1,500万円から3,400万円程度です。

個人的には、これでも借入金が小さく感じますが、全国調査であることから、東京だとさらに購入資金や借入金は大きくなると思われます。

年代別の金融資産(貯蓄種類別)と金融負債(住宅ローン)

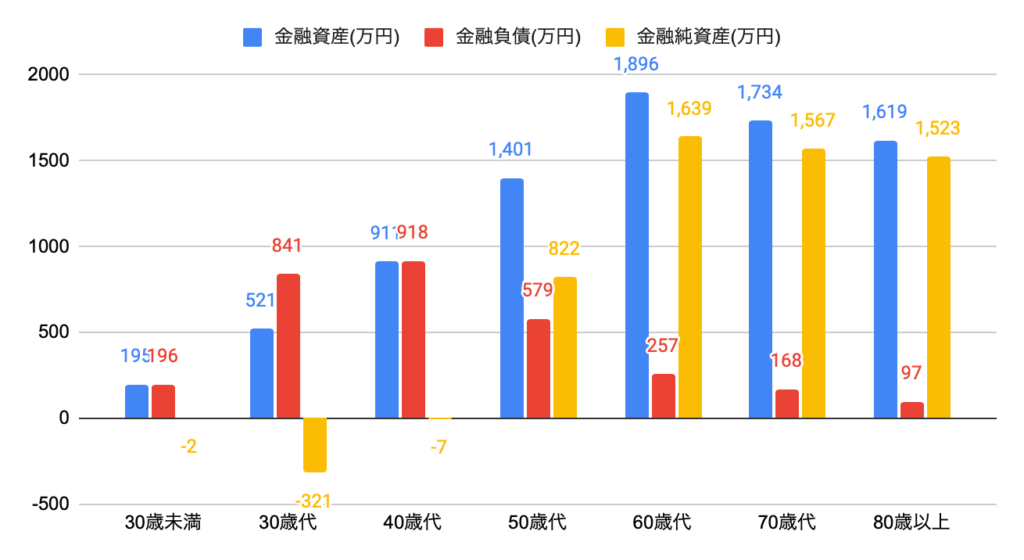

年代別の金融資産と金融負債は、以下の通りです。

40歳代以下は、金融資産<金融負債となっており、金融純資産はマイナスです。

・30歳未満:金融資産195万円、金融負債196万円

・30歳代:金融資産521万円、金融負債841万円

・40歳代:金融資産911万円、金融負債918万円

・50歳代:金融資産1,401万円、金融負債579万円

・60歳代:金融資産1,896万円、金融負債257万円

・70歳代:金融資産1,734万円、金融負債168万円

・80歳以上:金融資産1,619万円、金融負債97万円

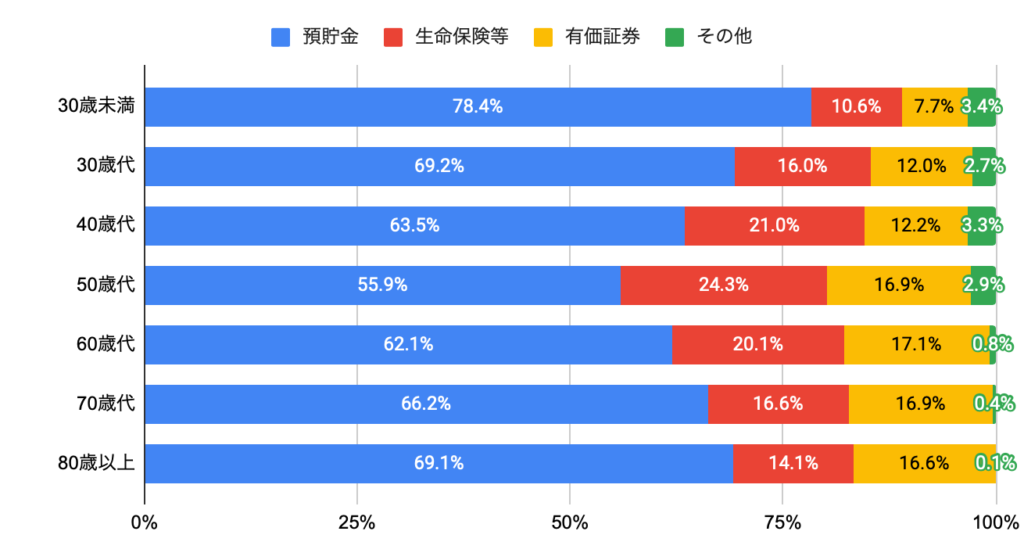

年代別の貯蓄種類別構成比は、以下の通りです。

生命保険等は50歳代が最も多く、有価証券は50歳代以上が17%前後と、40歳代以下より高い水準です。

40歳代以下は、金融資産や住宅ローンの有無に関わらず、若いことから積極的にリスクを取った資産運用を行うことができるにも関わらず、有価証券の比率が低いです。

年齢別の負債保有比率と金融負債に占める住宅ローン割合は、以下の通りです。

30歳代〜40歳代は、住宅を新規に購入する年齢層であることから、住宅ローン残高が相対的に大きいです。

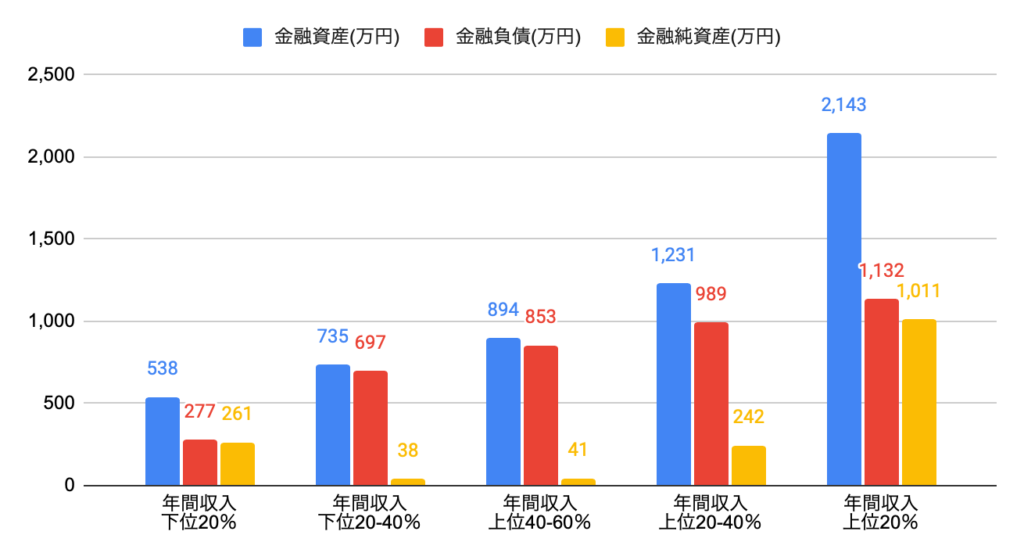

年収別の金融資産と金融負債

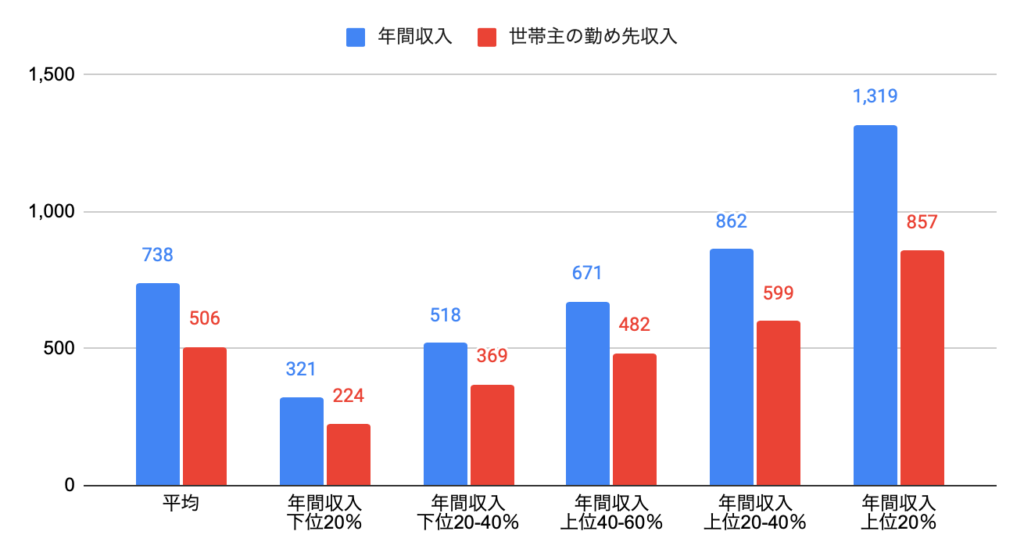

五分位階級(二人以上の世帯のうち勤労者世帯の年収を低い方から高い方へ順番に並べて5等分)毎の年収は、以下の通りです。

世帯年収が1,300万円あったとしても上位2割に入れず、そこそこ金持ち?とされる年収1,000万円程度から国からの各種補助の対象外になるのは非常に疑問です。

住んでいるエリアにもよりますが、東京23区だと、年収1,300万円でも子持ちだと生活は楽ではありません。

・年収下位20%:321万円、うち世帯主の勤め先年収224万円

・年収下位20〜40%:518万円、うち世帯主の勤め先年収369万円

・年収上位40〜60%:671万円、うち世帯主の勤め先年収482万円

・年収上位60〜80%:862万円、うち世帯主の勤め先年収599万円

・年収上位20%:1,319万円、うち世帯主の勤め先年収857万円

年収五分位階級毎の金融資産と金融負債は、以下の通りです。

年収が高いほど、金融資産が大きいですが、年収下位20%より年収下位20%〜上位20%の方が金融純資産が小さいです。

中途半端に年収があると、気持ちが大きくなったり世間体を気にして、消費が大きくなるとよく言われますが、この結果から見ても、高い住宅を購入して金融純資産が年収下位20%に負けていることがわかります(年収が高い人ほど、不動産価格が高い都市部に住んでいる傾向が強いため、仕方がないとも言えます)。

・年収下位20%:金融資産538万円、金融負債277万円

・年収下位20〜40%:金融資産735万円、金融負債697万円

・年収上位40〜60%:金融資産894万円、金融負債853万円

・年収上位20〜40%:金融資産1,231万円、金融負債989万円

・年収上位20%:金融資産2,143万円、金融負債1,132万円