過去の業績の推移を解説し、目標株価の算出とヴァーレへの投資についてコメントします。

会社概要

ヴァーレ(Vale、VALE)

ホームページ(IR):リンク先

国:ブラジル

セクター:素材

産業グループ:金属・鉱業

サブ産業グループ:鉄鋼

株式時価総額:1,168億ドル(世界ランキング第133位、2021年6月末)

ヴァーレは、ブラジルに本拠を置く、鉄鉱石やニッケル等の資源を生産する企業です。

売上高(セグメント別、地域別)の推移

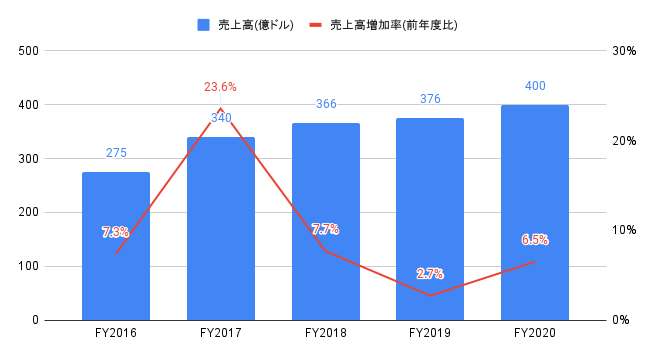

FY2020(2020年1-12月期)の売上高は400億ドルと、前年度比+6.5%、過去5年間で年率+9.3%となりました。

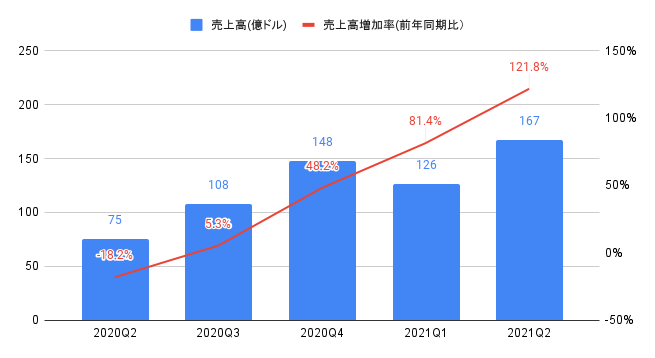

2021Q2(2021年4−6月期)の売上高は167億ドル(前年同期比+121.8%)となりました。

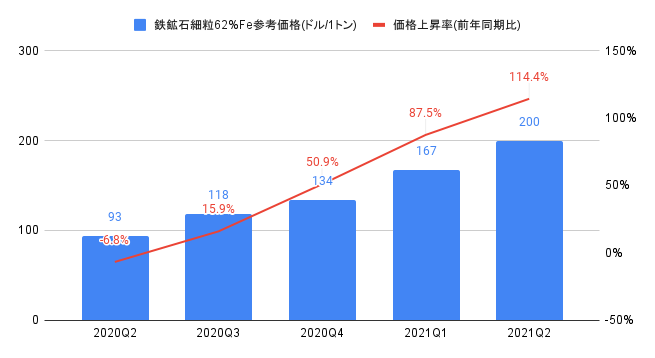

2021Q2の鉄鉱石参考価格は、200ドル/1トン(前年同期比+114.4%)となりました。

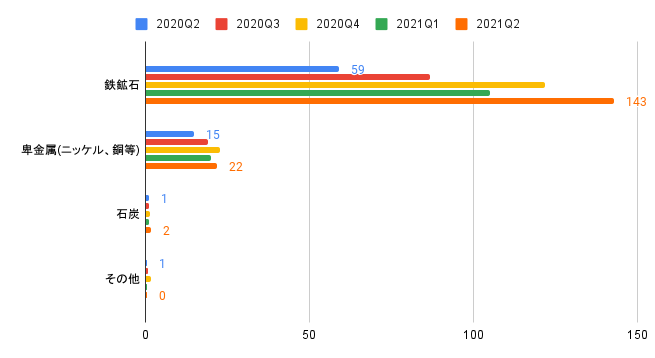

セグメント別の売上高は、以下の通りです。

・鉄鉱石:143億ドル、前年同期比+143%

・卑金属(ニッケル、銅等):22億ドル、前年同期比+48%

・石炭:2億ドル、前年同期比+71%

・その他:0億ドル、前年同期比▲36%

セグメント別の売上高構成比は、鉄鉱石が86%を占めます。

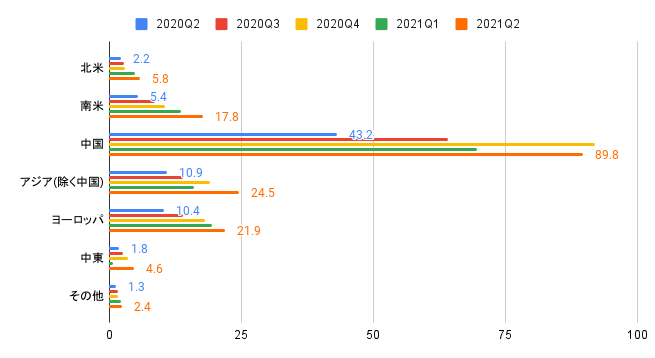

地域別の売上高は、以下の通りです。

・中国:89.8億ドル、前年同期比+108%

地域別の売上高構成比は、中国が54%を占めます。

利益(セグメント別)の推移

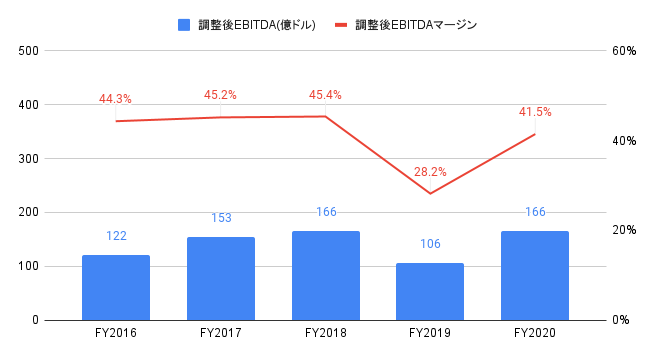

FY2020の調整後EBITDAは166億ドルと、前年度比+56.7%、過去5年間で年率+18.6%となりました。

調整後EBITDAマージンは41.5%と、前年度の28.2%から改善しました。

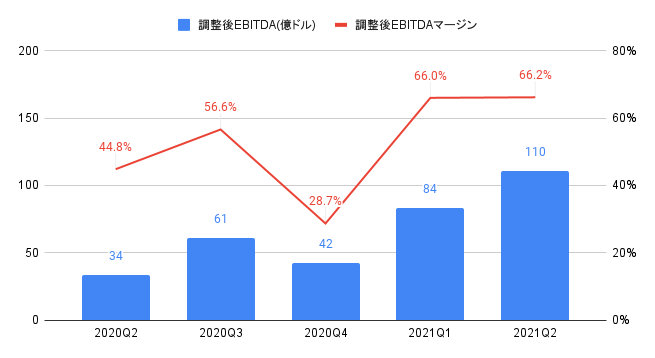

2021Q2の調整後EBITDAは110億ドル(前年同期比+227.4%)となりました。

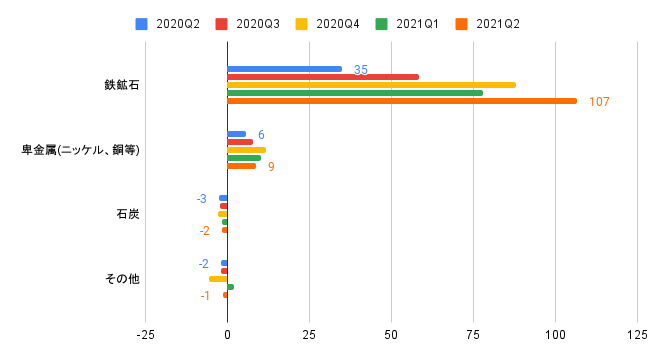

セグメント別の調整後EBITDAは、以下の通りです。

・鉄鉱石:107億ドル、前年同期比+205%

・卑金属(ニッケル、銅等):9億ドル、前年同期比+54%

・石炭:▲2億ドル

・その他:▲1億ドル

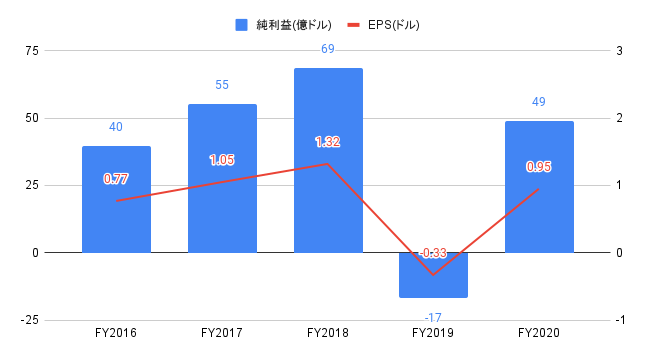

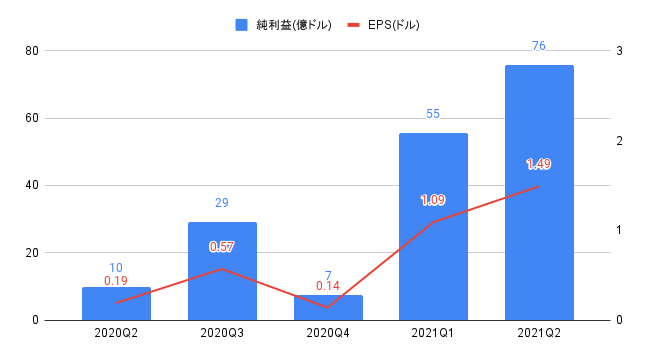

FY2020のEPSは0.95ドルと、前年度比黒字転換となりました。

2021Q2のEPSは1.49ドル(前年同期比+684.2%)となりました。

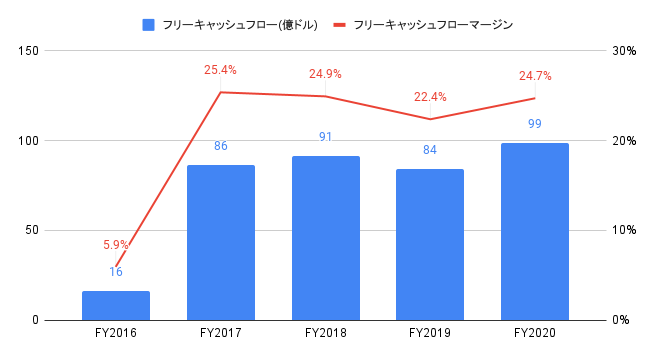

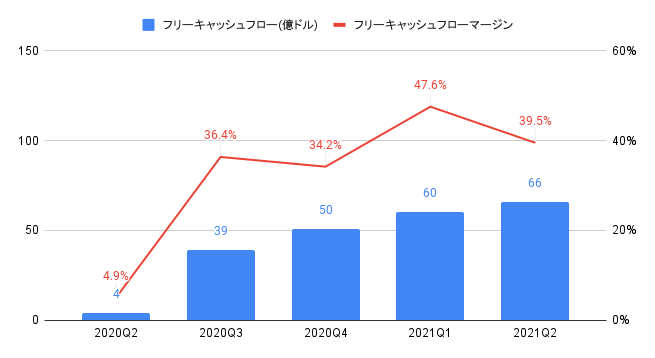

キャッシュフローの推移

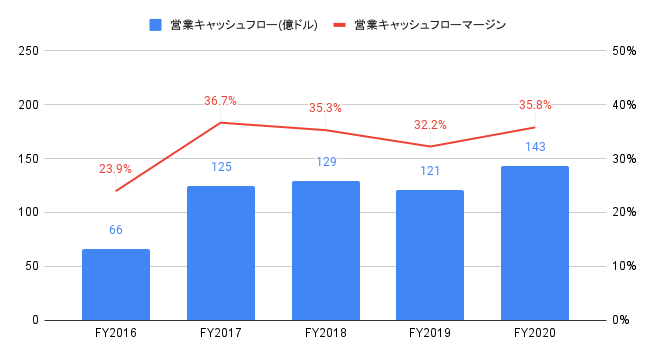

FY2020の営業キャッシュフローは143億ドルと、前年度比+18.3%、過去5年間で年率+26.1%となりました。

営業キャッシュフローマージン(営業キャッシュフロー/売上高)は35.8%と、前年度の32.2%から改善しました。

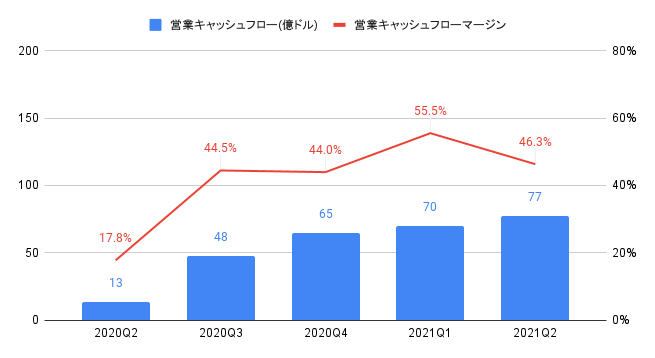

2021Q2の営業キャッシュフローは77億ドル(前年同期比+478.3%)となりました。

FY2020のフリーキャッシュフローは99億ドルと、前年度比+17.7%、過去3年間で年率+4.7%となりました。

フリーキャッシュフローマージン(フリーキャッシュフロー/売上高)は24.7%と、前年度の22.4%から改善しました。

2021Q2のフリーキャッシュフローは66億ドル(前年同期比+1,685%)となりました。

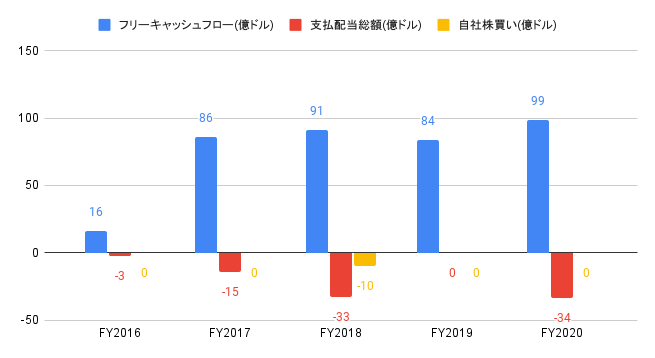

株主還元(配当、自社株買い)の推移

自社株買いに消極的です。

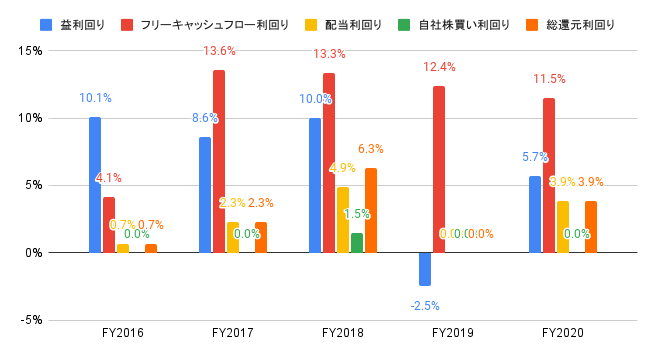

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(PERの逆数)は5.7%、フリーキャッシュフロー利回りは11.5%です。

FY2020の配当利回りは3.9%です。

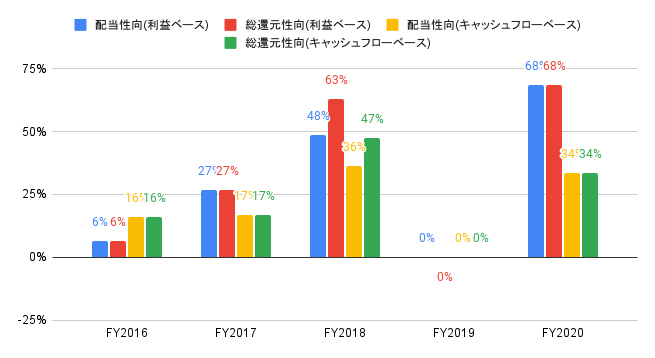

(参考)過去5年間の配当性向、総還元性向

FY2020の配当性向(利益)は68%です。

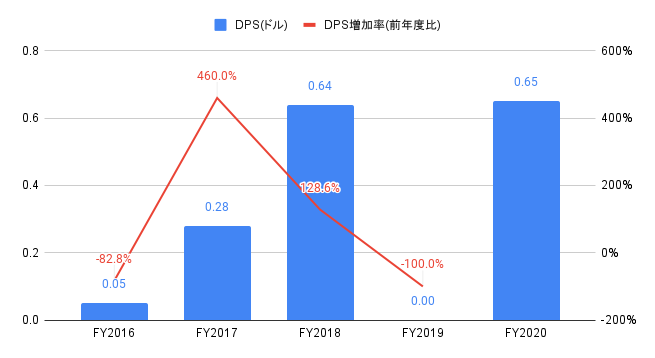

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは0.65ドルと、過去5年間で+17.5%となりました。

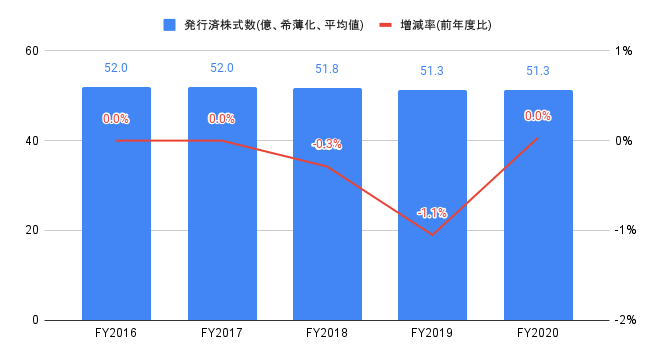

(参考)過去5年間の発行済株式数

発行済株式数は、過去5年間で年率▲0.3%となりました。

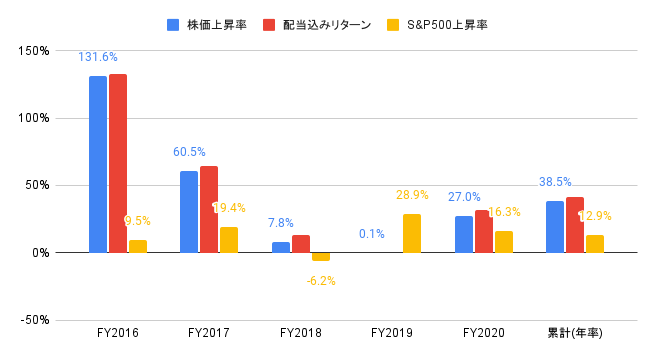

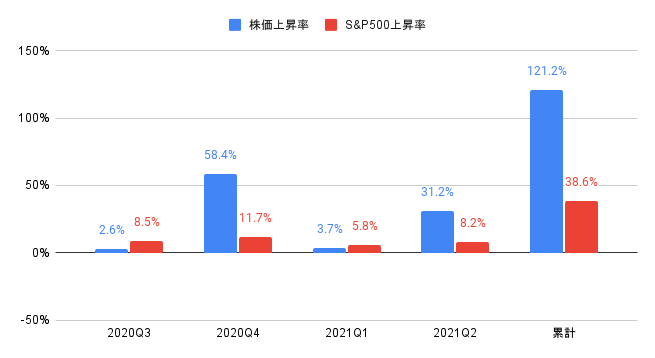

株価上昇率

FY2020の株価上昇率は+27.0%と、S&P500(+16.3%)を上回りました。

過去5年間(2016年1月から2020年12月末)の株価上昇率は年率+38.5%と、S&P500(年率+12.9%)を大きく上回りました。

2021Q2の株価上昇率は+31.2%と、S&P500(+8.2%)を上回りました。

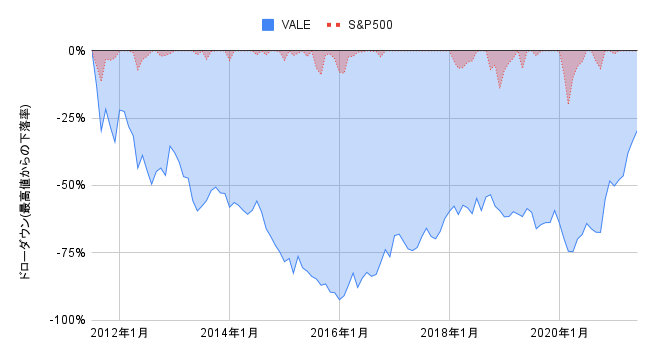

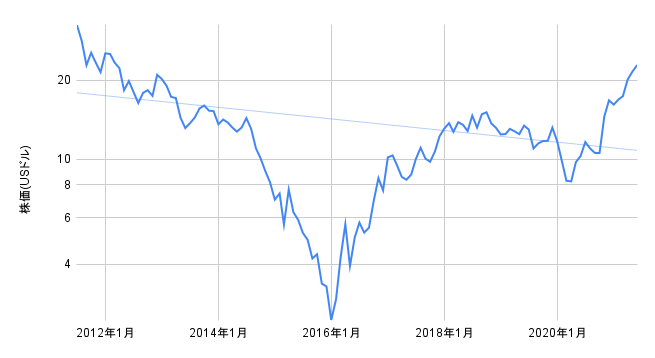

(参考)株価の推移(月末株価)

通常の目盛り表示の場合、近年の株価のブレ幅(上昇もしくは下落)が過去より非常に大きいと錯覚するため、対数目盛りで表示しています。

DCF法による目標株価

DCF(Discounted Cash Flow)法とは、将来に渡って生み出すキャッシュフローを割り引く(WACC、加重平均資本コスト)ことで理論価格を算出します。

以下のシナリオに基づき、フリーキャッシュフローの現在価値とネット有利子負債を合計して株主価値を算出し、株主価値を発行済株式総数で割ることで、1株あたりの株価を算出します。

なお、WACCを9.1%と推計しました。

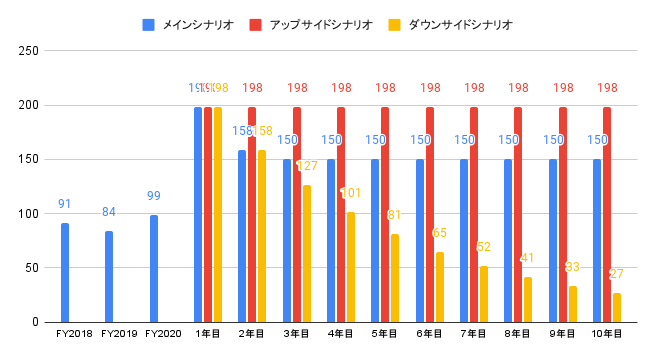

以下のグラフは、各シナリオのフローキャッシュフロー(億ドル)の推移となります。

① メインシナリオ

フリーキャッシュフローの成長率:1年目+100%、2年目▲20%、3年目▲5%、4年目〜10年目+0%。11年目以降の永続成長率は0%

② アップサイドシナリオ

フリーキャッシュフローの成長率:1年目+100%、2年目〜10年目+0%。11年目以降の永続成長率は0%

③ ダウンサイドシナリオ

フリーキャッシュフローの成長率:1年目+100%、2年目〜10年目▲20%。11年目以降の永続成長率は0%

メインシナリオの目標株価は33ドルとなります。

・メインシナリオ:33ドル

・アップサイドシナリオ:42ドル

・ダウンサイドシナリオ:15ドル

ヴァーレ(Vale、VALE)への投資について

2021Q2(2021年4−6月期)の売上高は167億ドル(前年同期比+121.8%)、調整後EBITDAは110億ドル(前年同期比+227.4%)となりました。

DCF法による目標株価は33ドルのため、2021年6月末時点の株価23ドルより高い水準です。

なお、メインシナリオは、10年後の売上高が1.5倍(年率+4%)、フリーキャッシュフローマージンがFY2021に33%まで上昇しその後は25%へ低下することを想定したので、フリーキャッシュフローがさらに上向けばより高い株価上昇が期待できます。

資源(鉄鉱石)価格の影響を非常に受けやすいため、株価のボラティリティは高いですが、インフレヘッジとして少しだけ投資するのはありで、エクソン・モービル等のエネルギー銘柄よりは長期的にみて魅力的です。