過去の業績の推移を解説し、目標株価の算出とサザン・カンパニーへの投資についてコメントします。

会社概要

サザン・カンパニー(Southern Company、SO)

ホームページ(SECファイル):リンク先

国:アメリカ

セクター:公益事業

産業グループ:電力

サブ産業グループ:電力

浮動株調整後株式時価総額:649億ドル(2020年12月末、MSCI)

サザン・カンパニーは、アメリカに本拠を置く、アラバマ州、ジョージア州、ミシシッピ州の各州を中心とした電力供給会社、及び天然ガスの供給等を行う会社などを傘下に持つ企業です。

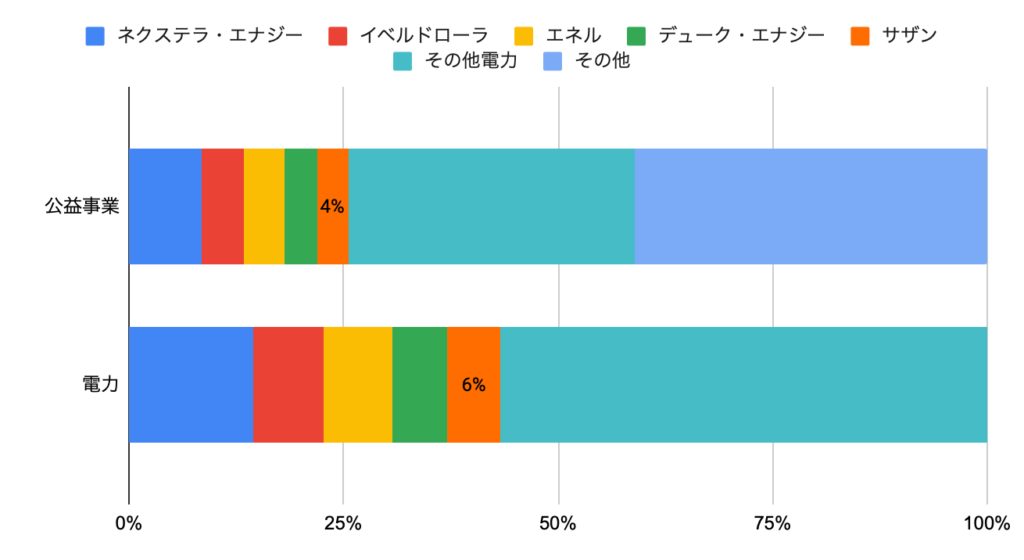

公益事業セクターで第5位の浮動株調整後株式時価総額で、電力に占めるサザン・カンパニーの浮動株調整後株式時価総額比率は6%です。

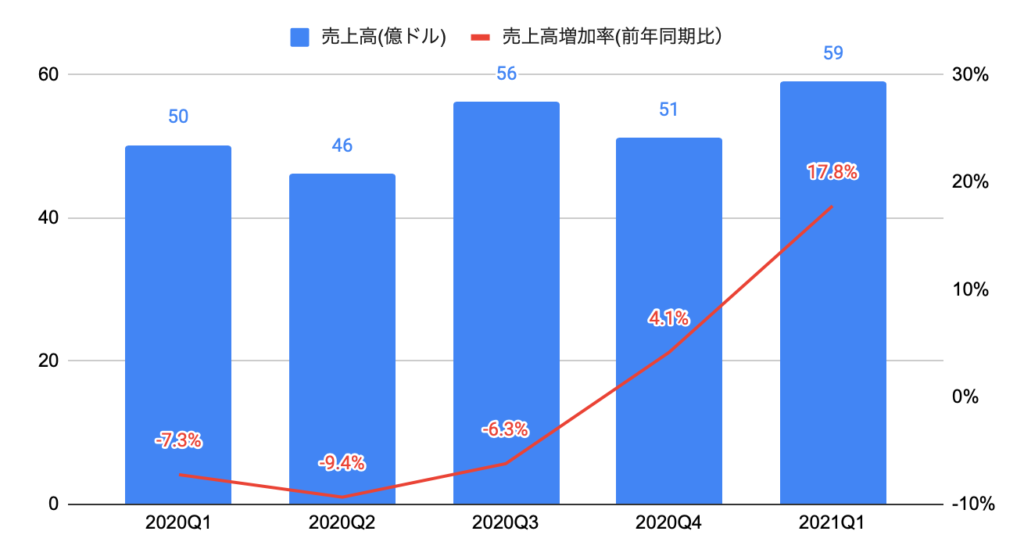

売上高(セグメント別)の推移

2021Q1(2021年1−3月期)の売上高は59億ドル(前年同期比+17.8%)と、コンセンサス(55億ドル)を上回りました。

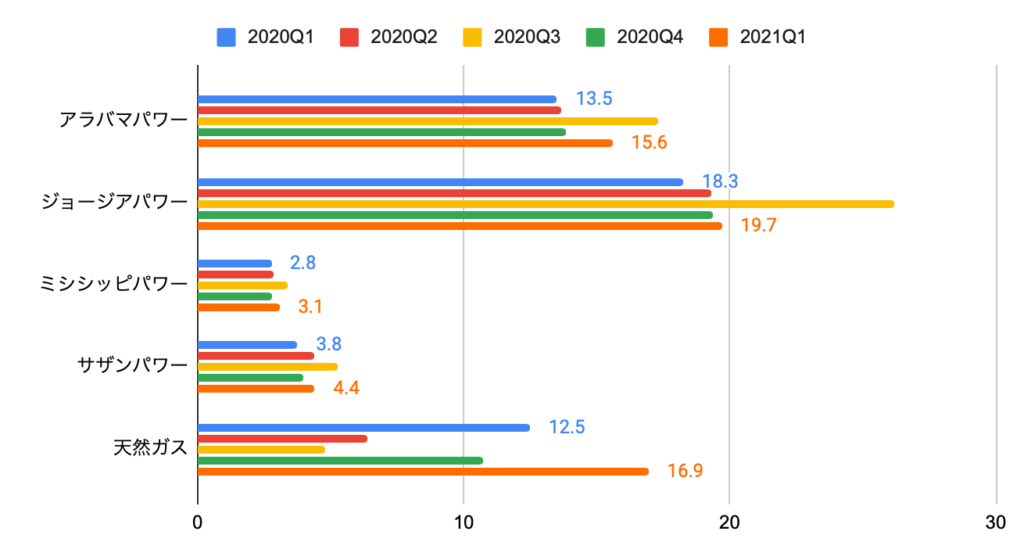

セグメント別の売上高は、以下の通りです。

・アラバマパワー:15.6億ドル、前年同期比+15%

・ジョージアパワー:19.7億ドル、前年同期比+8%

・ミシシッピパワー:3.1億ドル、前年同期比+11%

・サザンパワー:4.4億ドル、前年同期比+17%

・天然ガス:16.9億ドル、前年同期比+36%

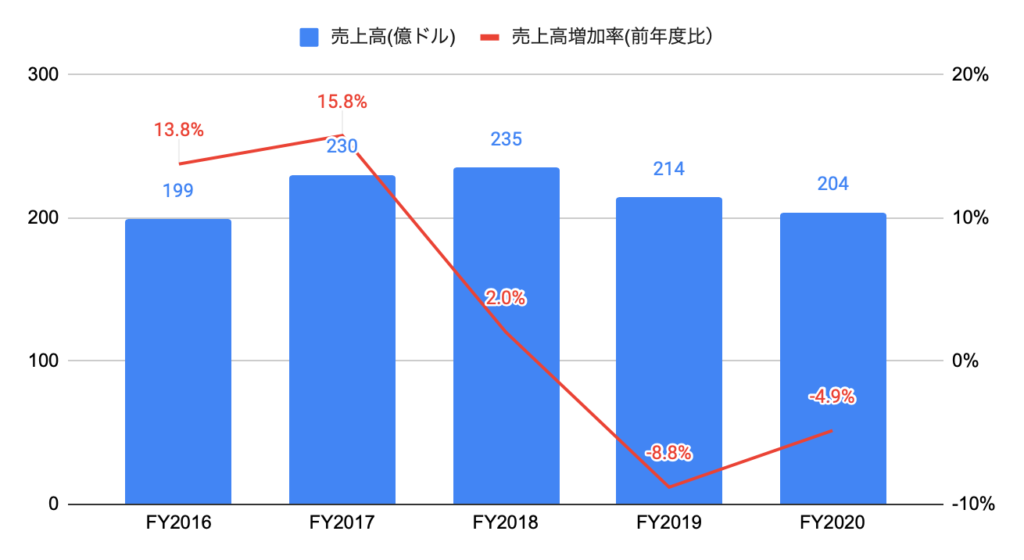

(参考)過去5年間の売上高

売上高は、過去5年間で年率+3.1%となりました。

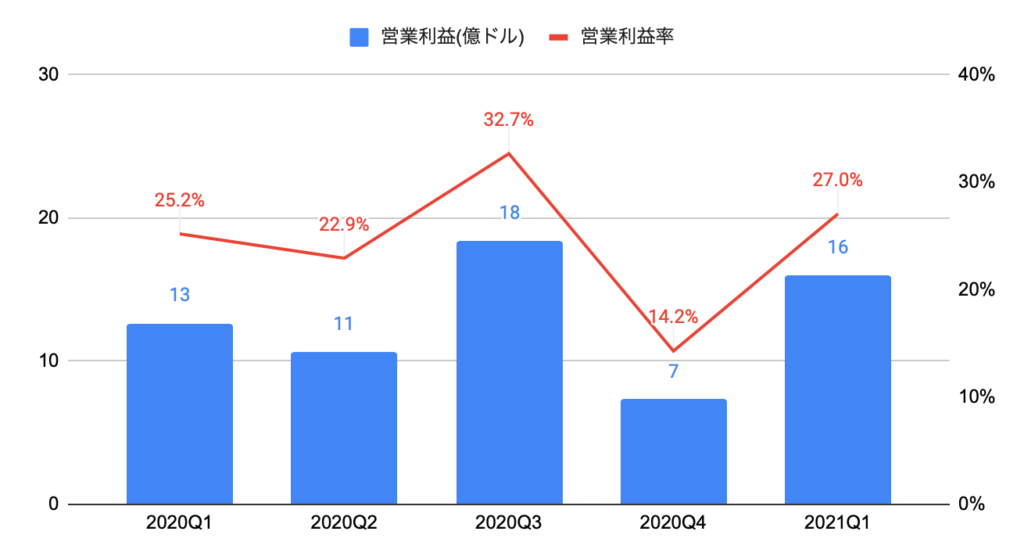

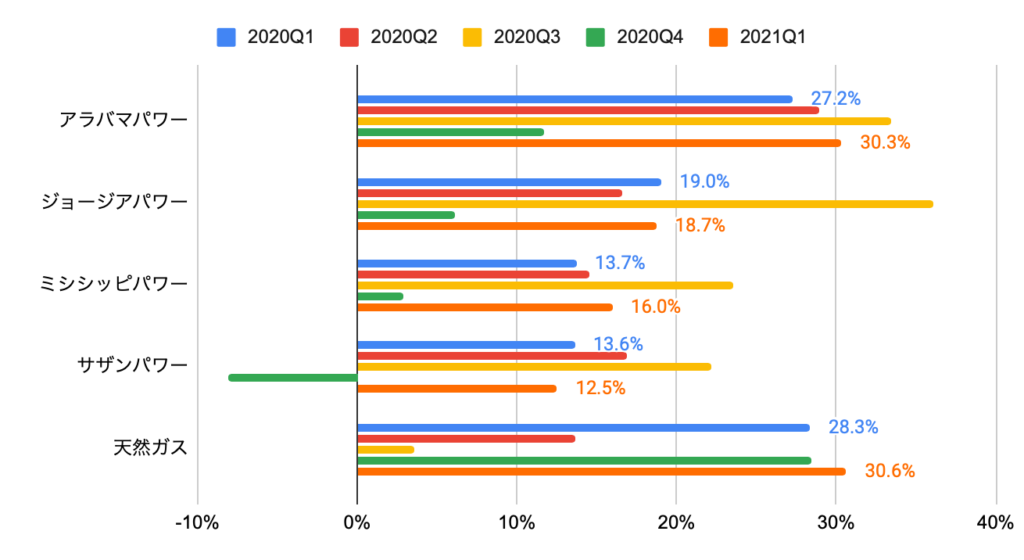

利益(セグメント別)の推移

2021Q1の営業利益は16億ドル(前年同期比+26.5%)、営業利益率は27.0%と、前年同期の25.2%から改善しました。

セグメント別の税引前利益率は、以下の通りです。

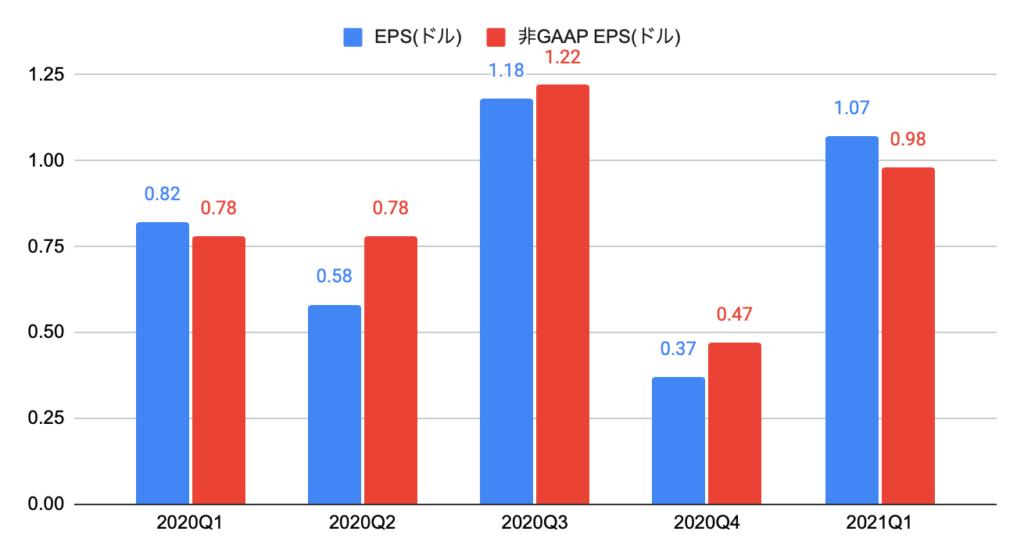

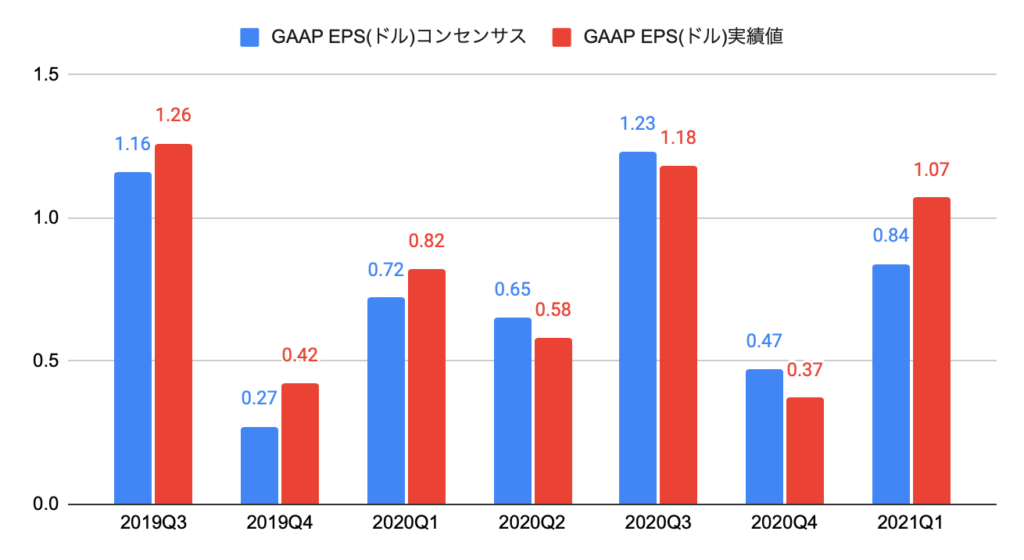

2021Q1のEPSは1.07ドルと、コンセンサス(0.84ドル)を上回りました。

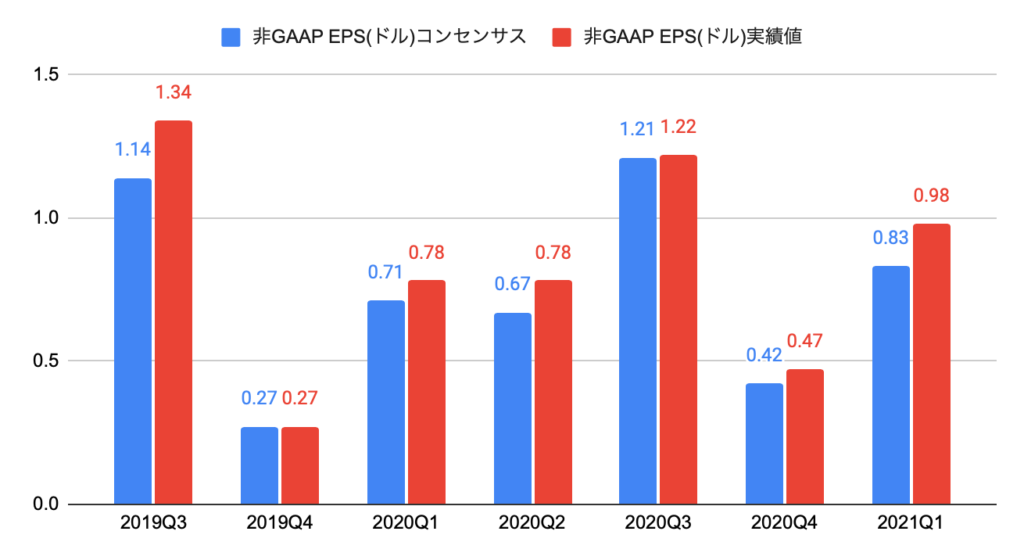

非GAAP EPSは0.98ドルと、コンセンサス(0.83ドル)を上回りました。

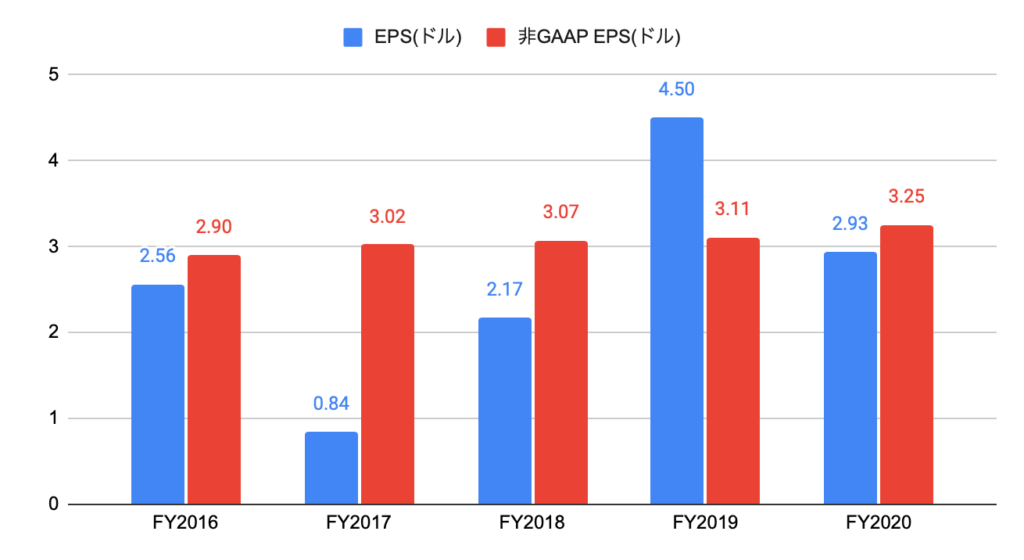

(参考)過去5年間のEPS

非GAAP EPSは、過去5年間で年率+2.4%となりました。

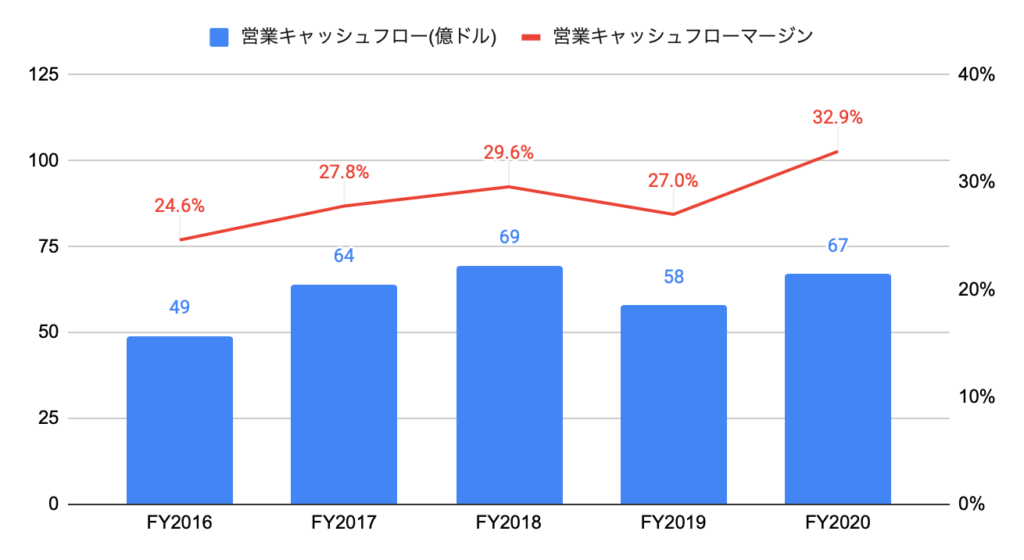

キャッシュフローの推移

FY2020の営業キャッシュフローは80億ドルと、前年度比▲2.1%、過去3年間で年率+7.3%となりました。

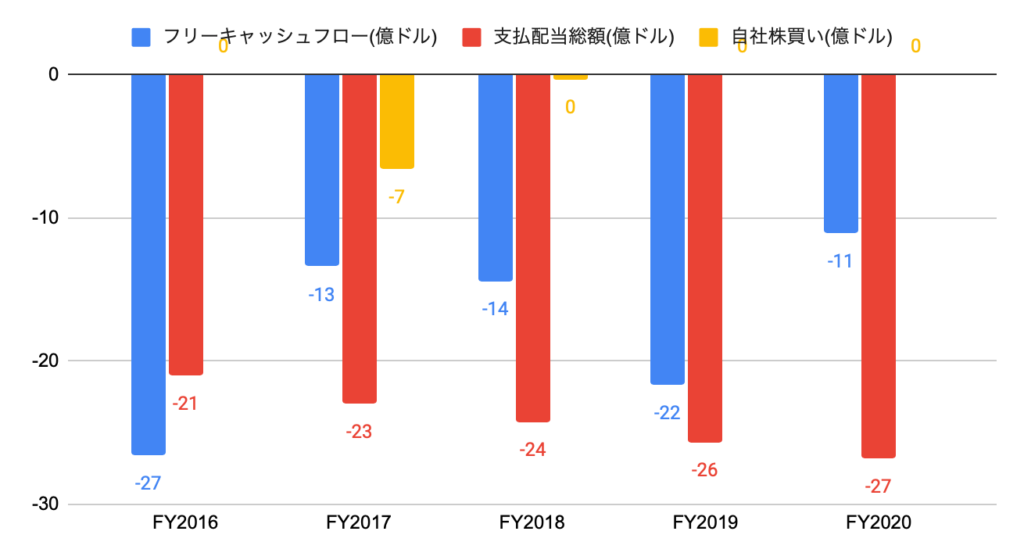

株主還元(配当、自社株買い)の推移

自社株買いの実施は、ほぼなしです。

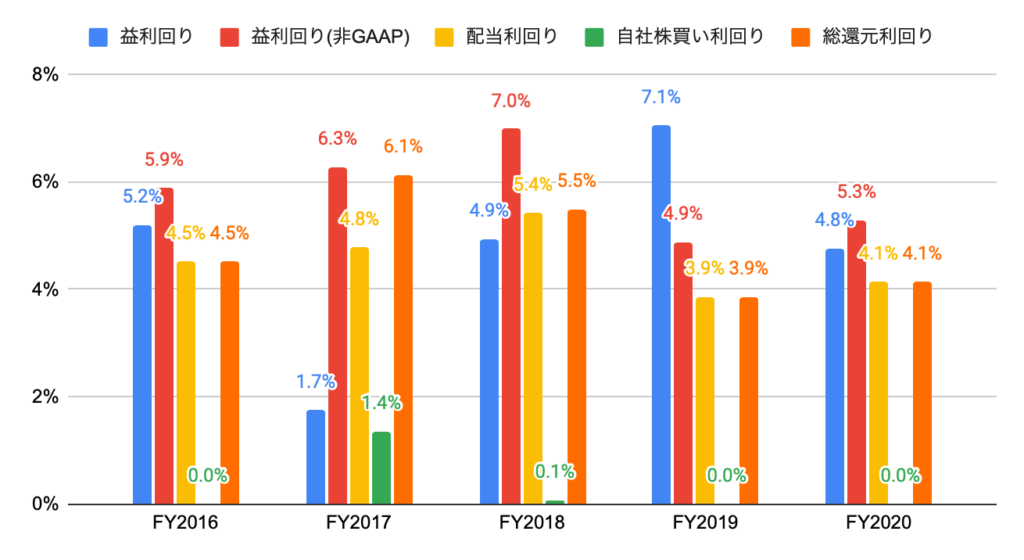

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(非GAAP、PERの逆数)は5.3%です。

FY2020の配当利回りは4.1%です。

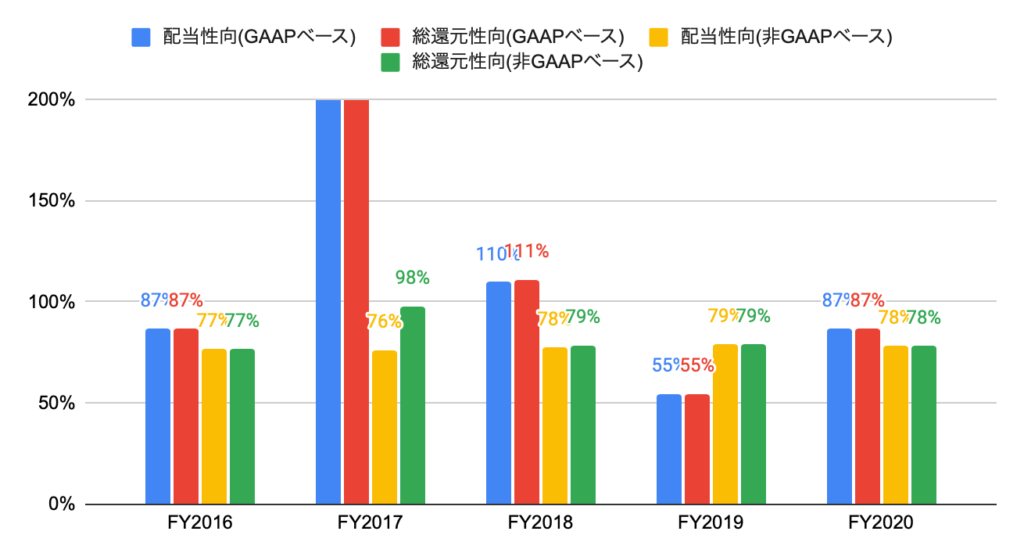

(参考)過去5年間の配当性向、総還元性向

過去5年間の配当性向(非GAAP)は80%程度と、高水準です。

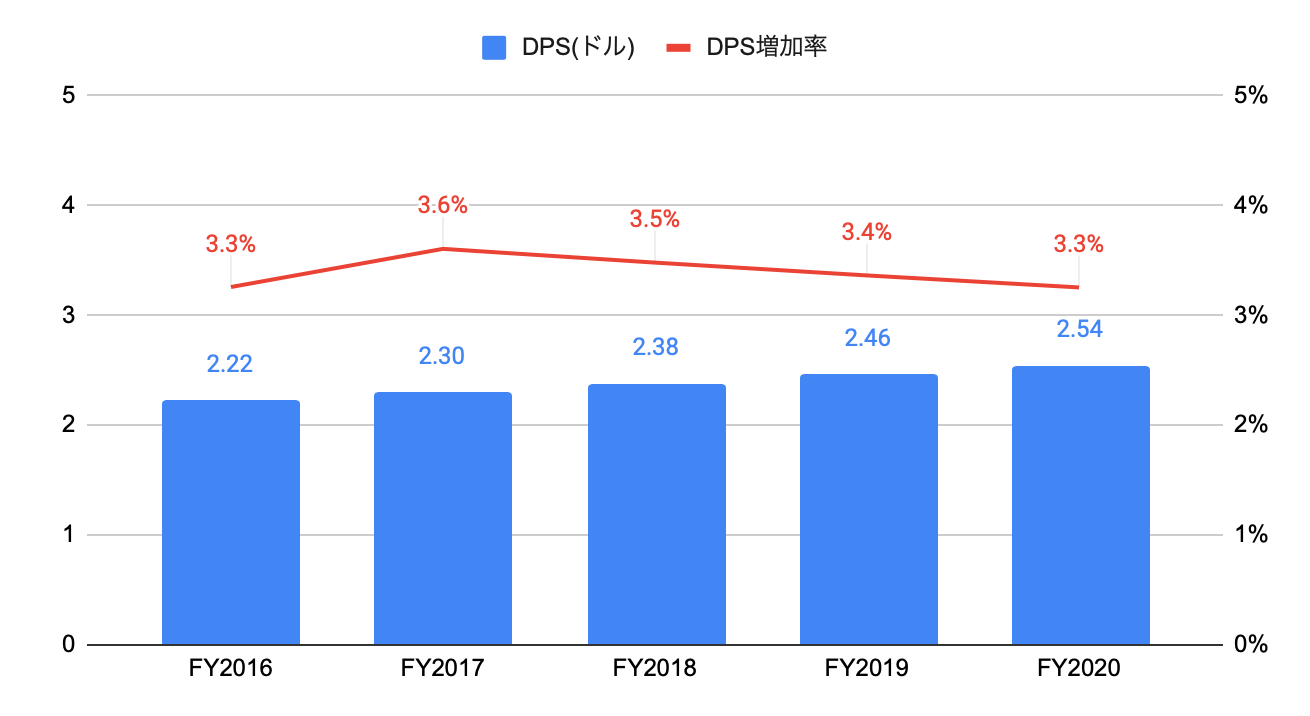

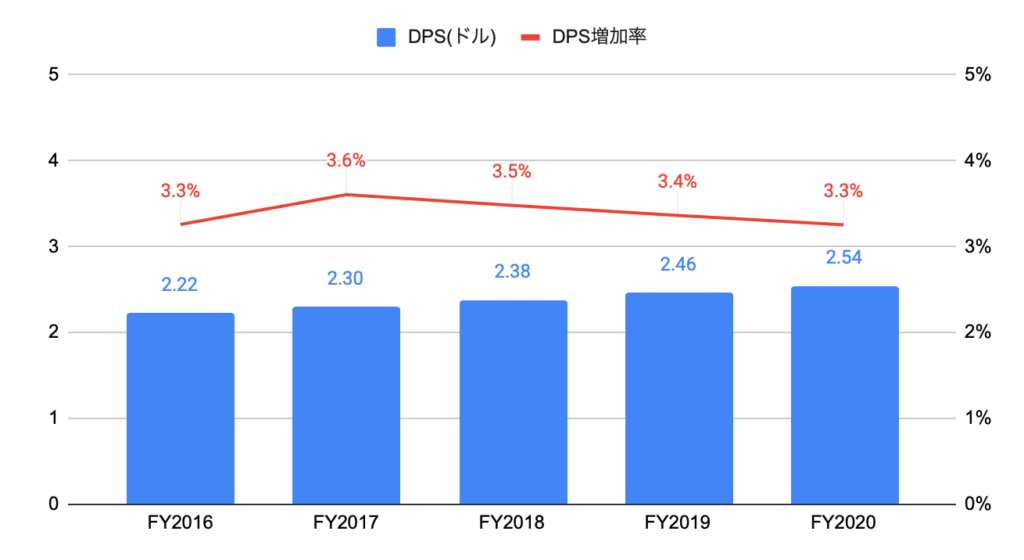

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは2.54ドルと、前年度比+3.3%、過去5年間で年率+3.4%となりました。

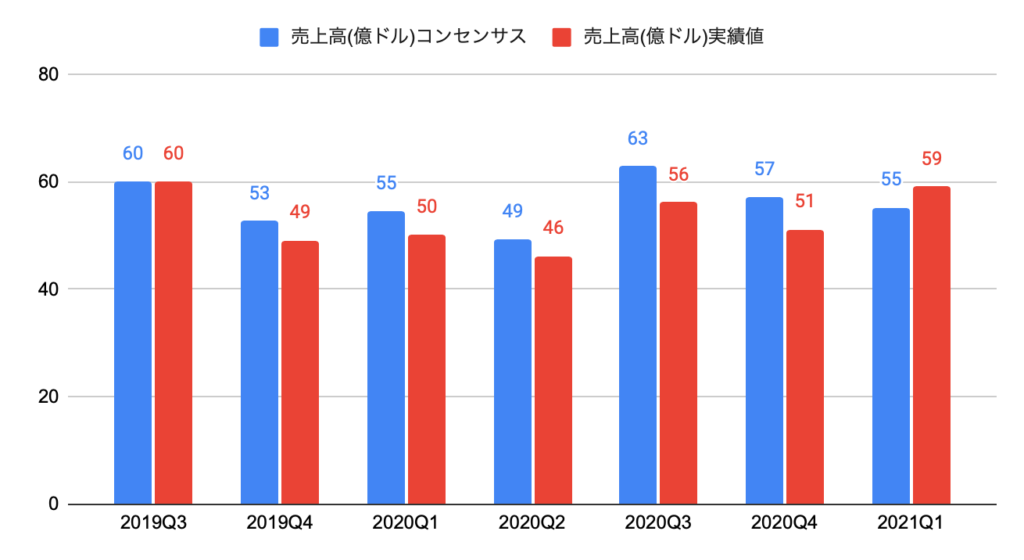

売上高およびEPSの実績値とコンセンサスの推移

以下のグラフは、売上高のコンセンサスおよび実績値の推移となります。

過去7四半期中、1勝、6敗です。

以下のグラフは、EPSのコンセンサスおよび実績値の推移となります。

過去7四半期中、4勝、3敗です。

以下のグラフは、非GAAP EPSのコンセンサスおよび実績値の推移となります。

過去7四半期中、6勝、1敗です。

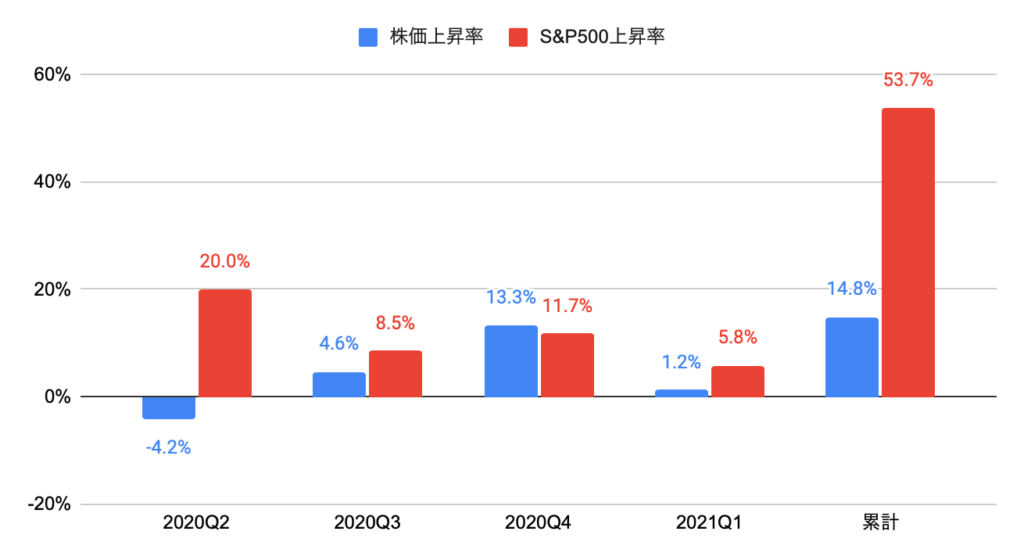

株価上昇率

過去1年間(2020年4月から2021年3月末)の株価上昇率は+14.8%と、S&P500の株価上昇率+53.7%を大きく下回りました。

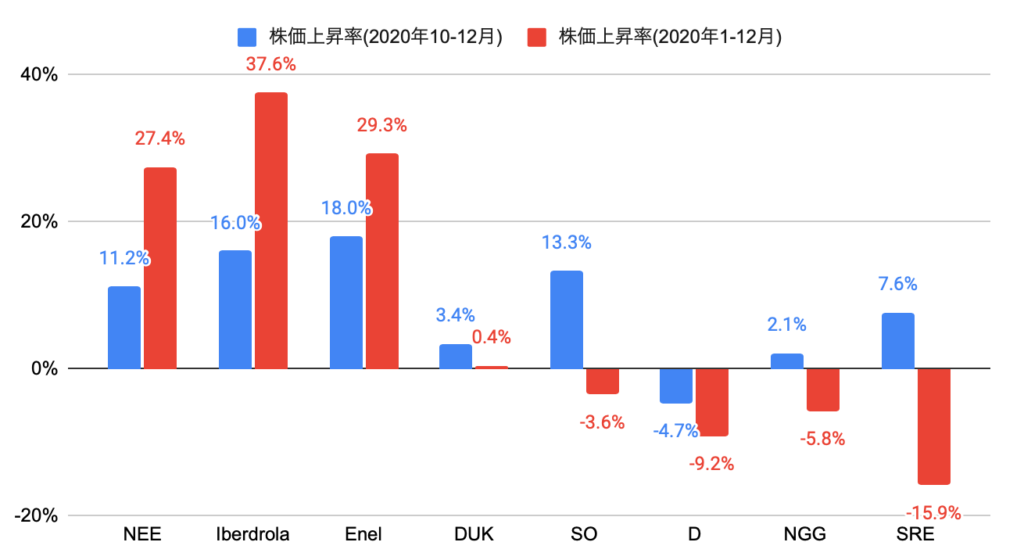

競合他社(公益事業セクター)の株価上昇率(ドル建て)は、以下の通りです。

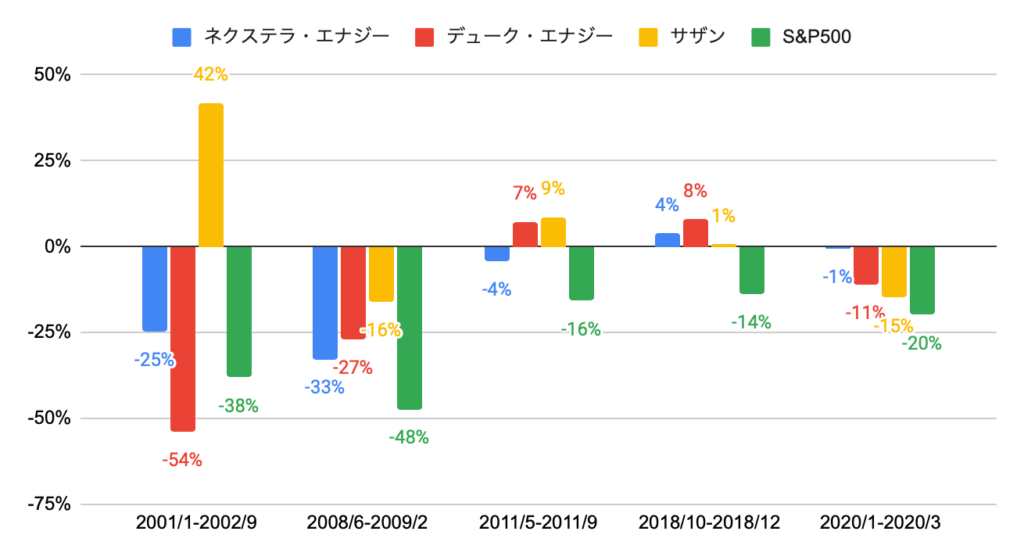

株式市場全体の下落局面における株価上昇率(ドル建て)は、以下の通りです。

公益事業セクターは、下落相場に強い傾向があります。

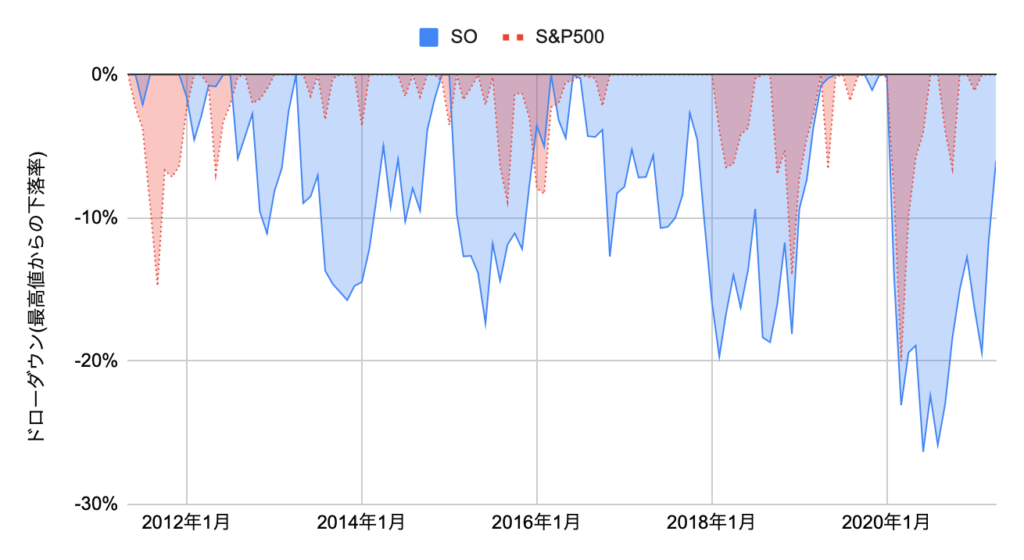

過去10年間(2011年4月から2021年3月)のドローダウン(最高値からの下落率、月末株価)の推移は、以下の通りです。

最高値から15〜20%程度下落すると反発する傾向にあるため、その時が狙い目です。

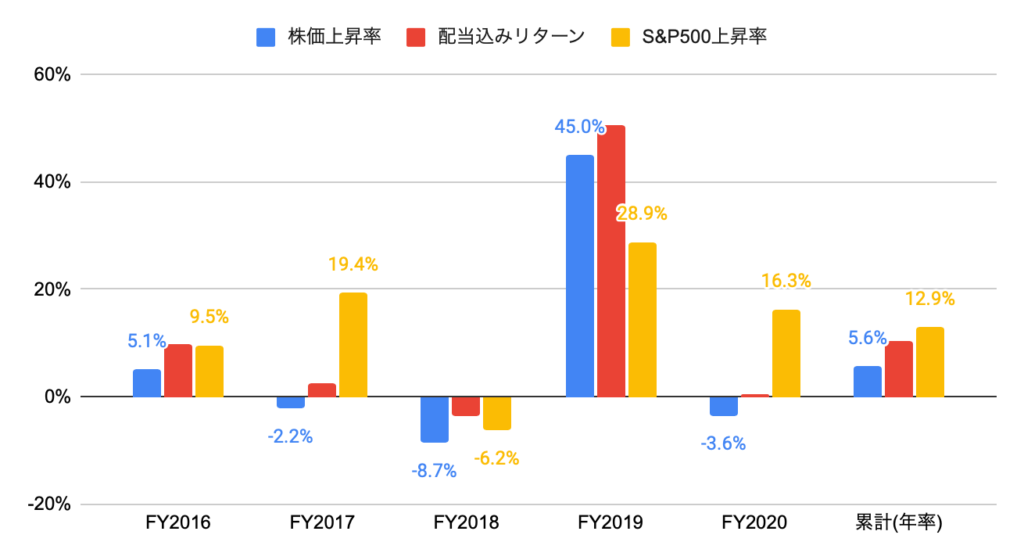

(参考)過去5年間の株価上昇率

過去5年間(2016年1月から2020年12月末)の株価上昇率は年率+5.6%と、S&P500(年率+12.9%)を下回りました。

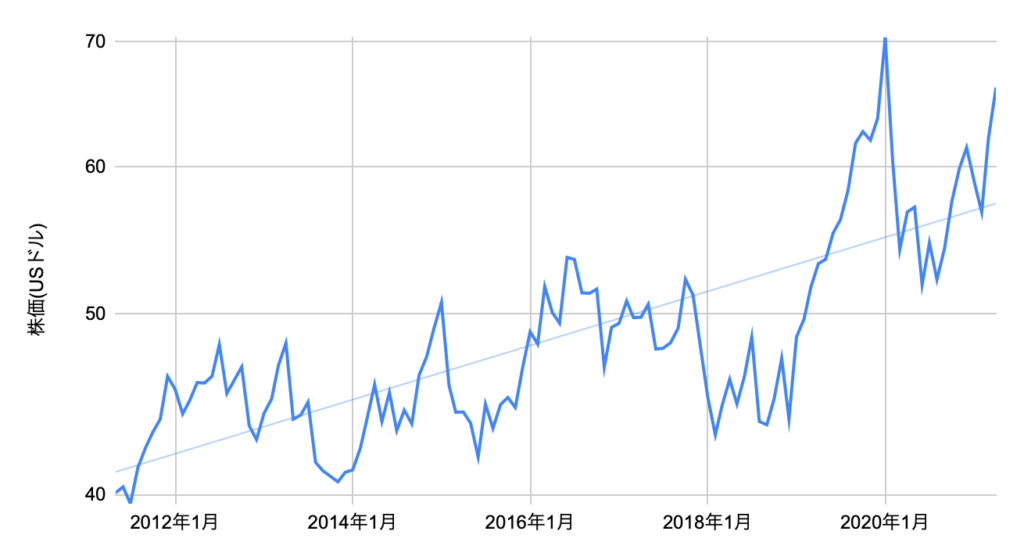

(参考)株価の推移(月末株価)

通常の目盛り表示の場合、近年の株価のブレ幅(上昇もしくは下落)が過去より非常に大きいと錯覚するため、対数目盛りで表示しています。

目標株価

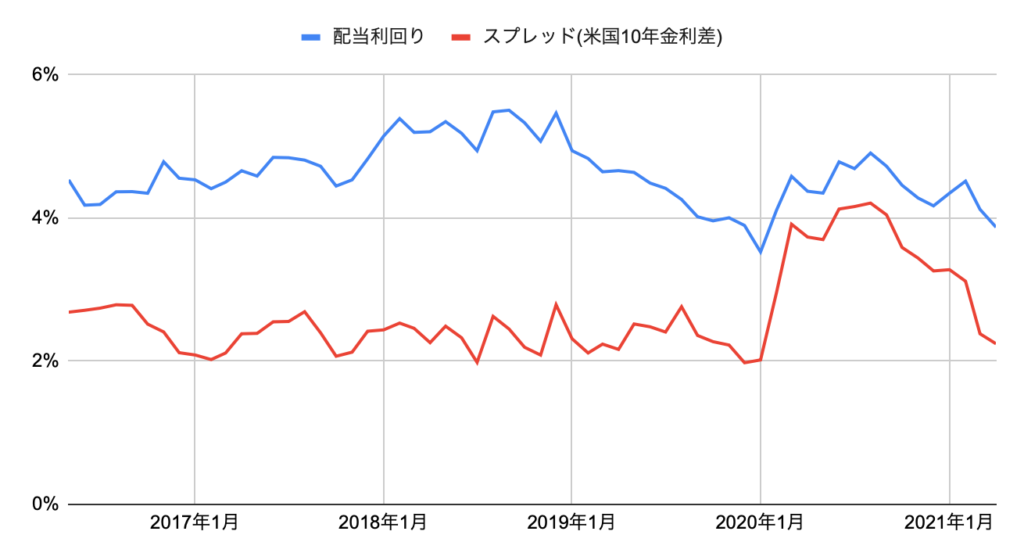

公益事業セクターは、倒産リスクが低く、安定した業績が期待できることから、国債より高い配当利回りに注目が集まります。

以下のグラフは、配当利回りとスプレッド(米国10年金利差)の推移です。

利益成長率が低いことから、配当利回りは4〜5%程度と高水準です。

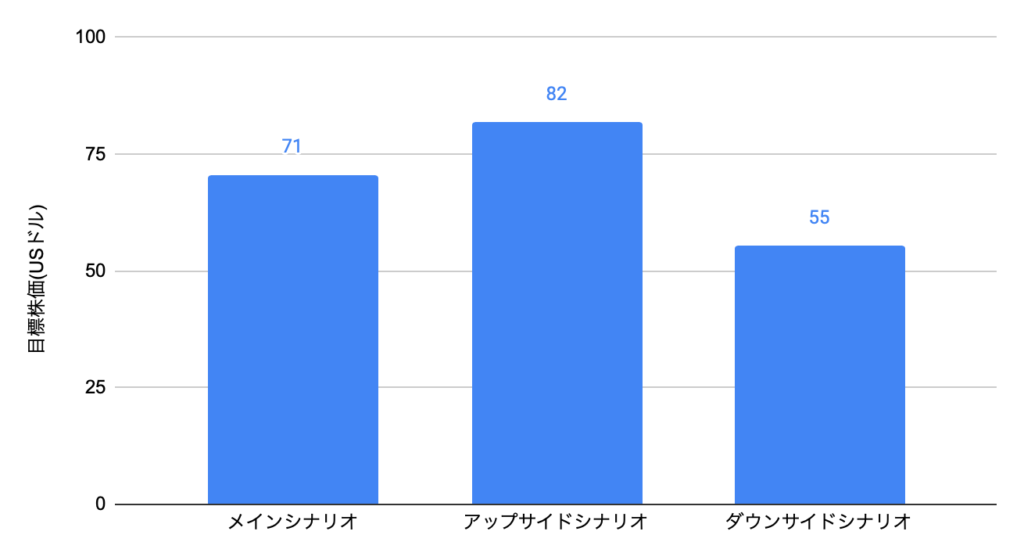

メインシナリオのスプレッドを2%、アップサイドシナリオのスプレッドを1.5%、ダウンサイドシナリオのスプレッドを3%としました。

メインシナリオの目標株価は71ドルとなります。

サザン・カンパニー(Southern Company、SO)への投資について

2021Q1(2021年1−3月期)の売上高は59億ドル(コンセンサス55億ドル、非GAAP EPSは0.98ドル(コンセンサス0.83ドル)と、コンセンサスを上回る実績となりました。

FY2021のガイダンスは、以下の通りです。

・非GAAP EPS:3.25〜3.35ドル(FY2020:3.25ドル)

FY2020のエネルギーミックスは、石炭が17%と、前年(22%)と比較して低下しており、ESGの観点からポジティブです。

目標株価は71ドルのため、2021年4月末時点の株価66ドルより高い水準です。

長期的にみて、利益成長率(増配率)が3%程度のため、株価も毎年3%の上昇(+配当)は期待できそうです。

公益事業セクターのなかでは、ネクステラ・エネジーが魅力的です。