過去の業績の推移を解説し、目標株価の算出とボーイングへの投資についてコメントします。

会社概要

ボーイング(The Boeing Company、BA)

ホームページ(SECファイル):リンク先

国:アメリカ

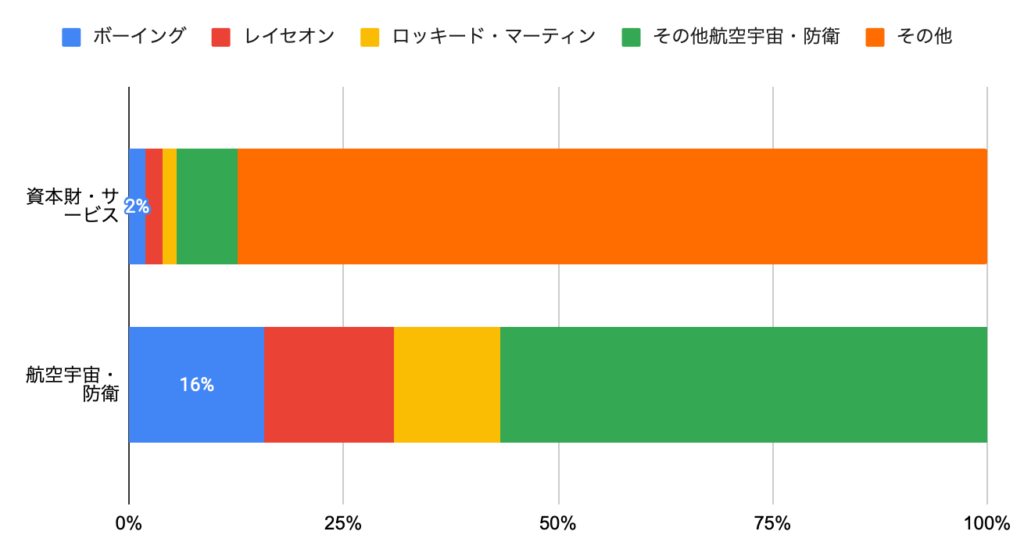

セクター:資本財・サービス

産業グループ:資本財

サブ産業グループ:航空宇宙・防衛

浮動株調整後株式時価総額:1,148億ドル(2020年12月末、MSCI)

ボーイングは、アメリカに本拠を置く、世界最大級の航空宇宙企業です。

資本財・サービスセクターで第4位、資本財で第2位の浮動株調整後株式時価総額で、航空宇宙・防衛に占めるボーイングの浮動株調整後株式時価総額比率は16%です。

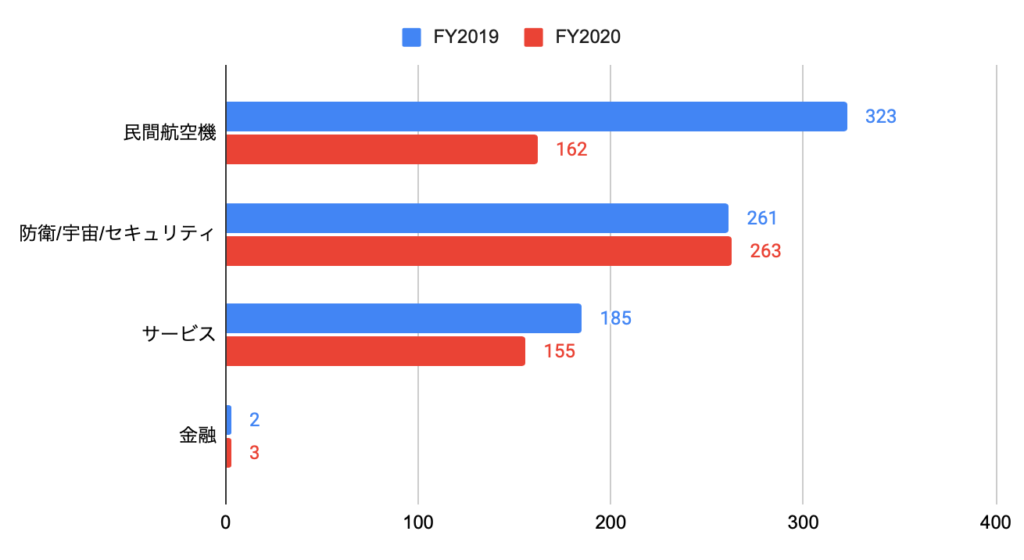

売上高(セグメント別)の推移

FY2020(2020年1-12月期)の売上高は582億ドルと、前年度比▲24.0%、過去5年間で年率▲9.2%となりました。

セグメント別の売上高は、以下の通りです。

・民間航空機:162億ドル、前年度比▲50%

・防衛/宇宙/セキュリティ:263億ドル、前年度比+1%

・サービス:155億ドル、前年同期比▲16%

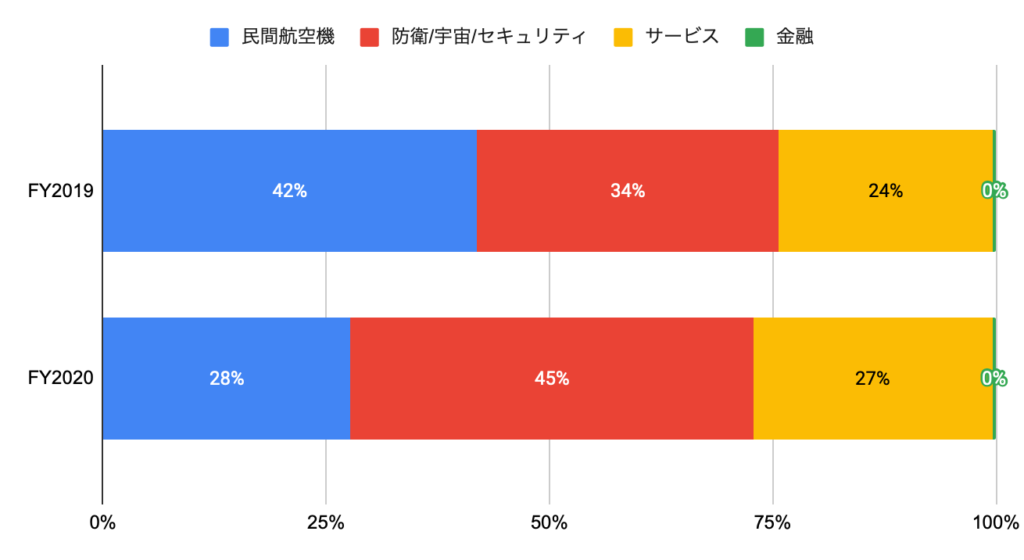

セグメント別の売上高は、民間航空機が28%、防衛/宇宙/セキュリティが45%、サービスが27%を占めます。

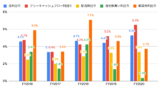

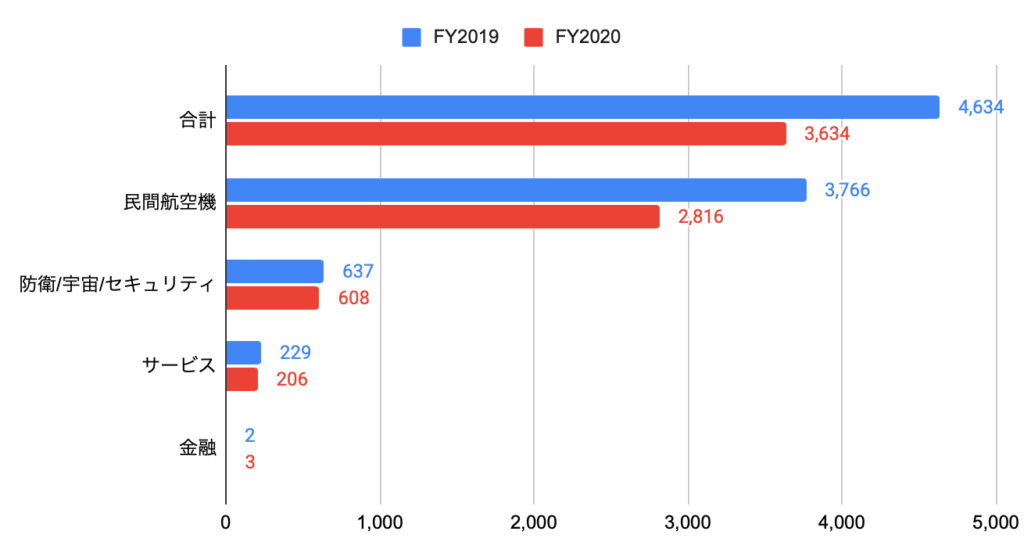

受注残と民間航空機の引き渡し数

2020年12月末時点の受注残は3,634億ドル(前年度比▲22%)です。

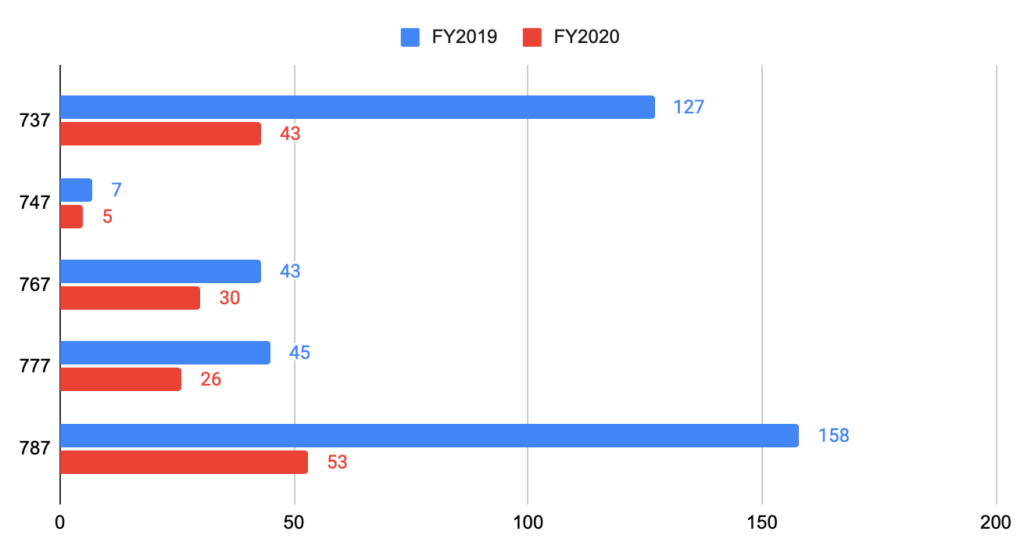

民間航空機の引き渡し数は、以下の通りです。

・737:43機、前年度比▲66%

・747:5機、前年度比▲29%

・767:30機、前年度比▲30%

・777:26機、前年度比▲42%

・787:53機、前年度比▲66%

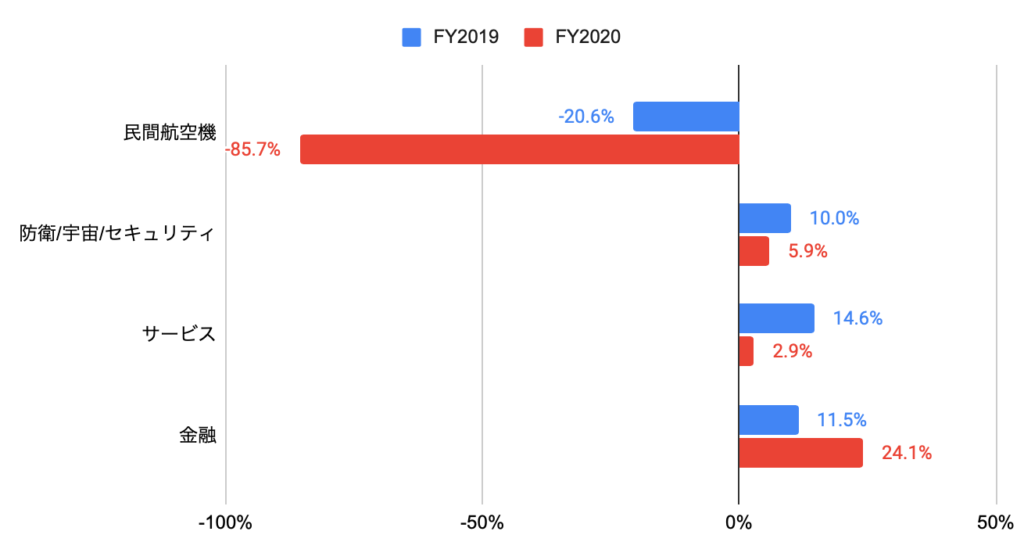

利益(セグメント別)の推移

FY2020の営業利益は▲128億ドルと、前年度比赤字幅拡大となりました。

営業利益率は▲22.0%と、前年度の▲2.6%から悪化しました。

セグメント別の営業利益は、以下の通りです。

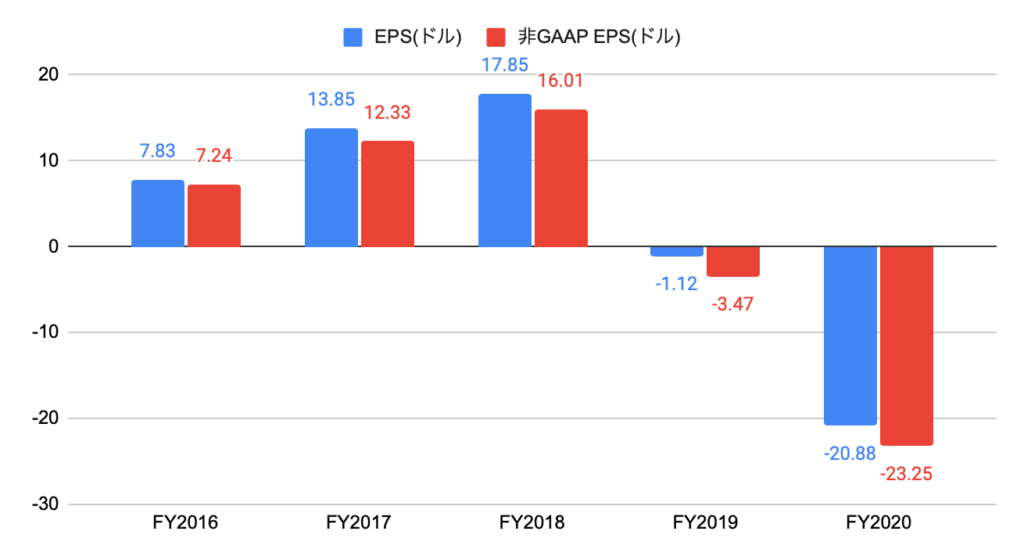

FY2020のEPSは▲20.88ドルと、前年度比赤字幅拡大となりました。

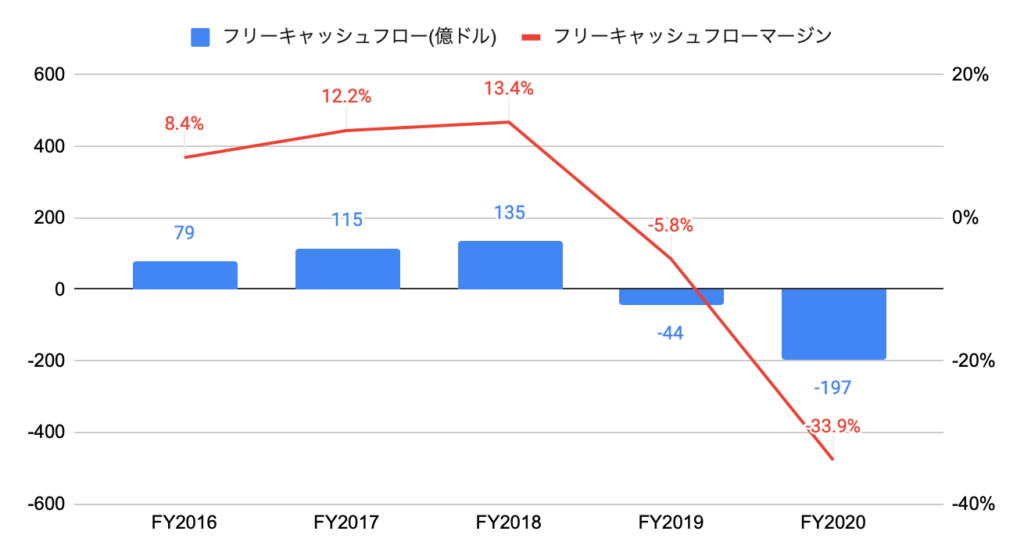

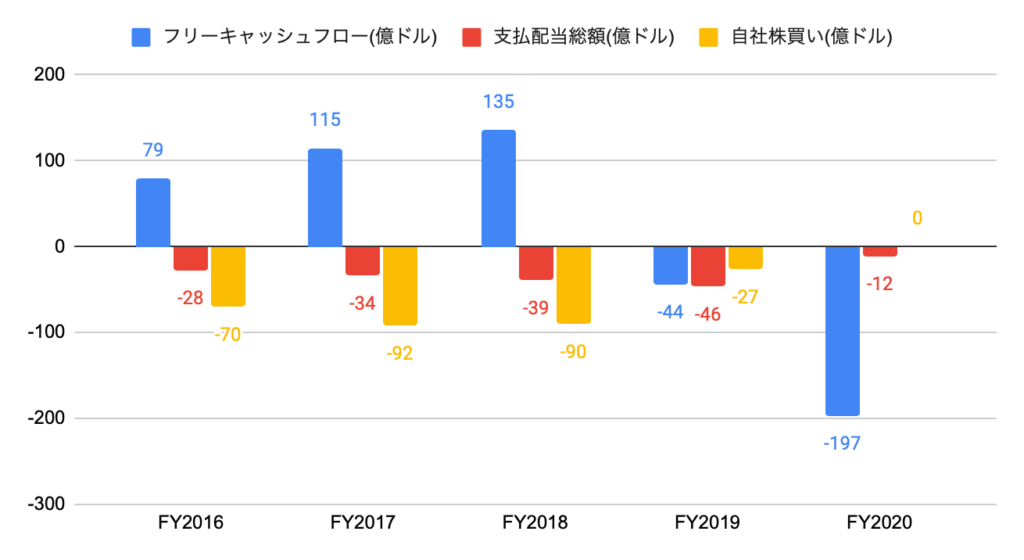

キャッシュフローの推移

FY2020の営業キャッシュフローは▲184億ドルと、前年度比赤字幅拡大となりました。

営業キャッシュフローマージン(営業キャッシュフロー/売上高)は▲31.7%と、前年度の▲3.2%から悪化しました。

FY2020のフリーキャッシュフローは▲197億ドルと、前年度比赤字幅拡大となりました。

フリーキャッシュフローマージン(フリーキャッシュフロー/売上高)は▲33.9%と、前年度の▲5.8%から悪化しました。

株主還元(配当、自社株買い)の推移

FY2020は、自社株買いの実施なしです。

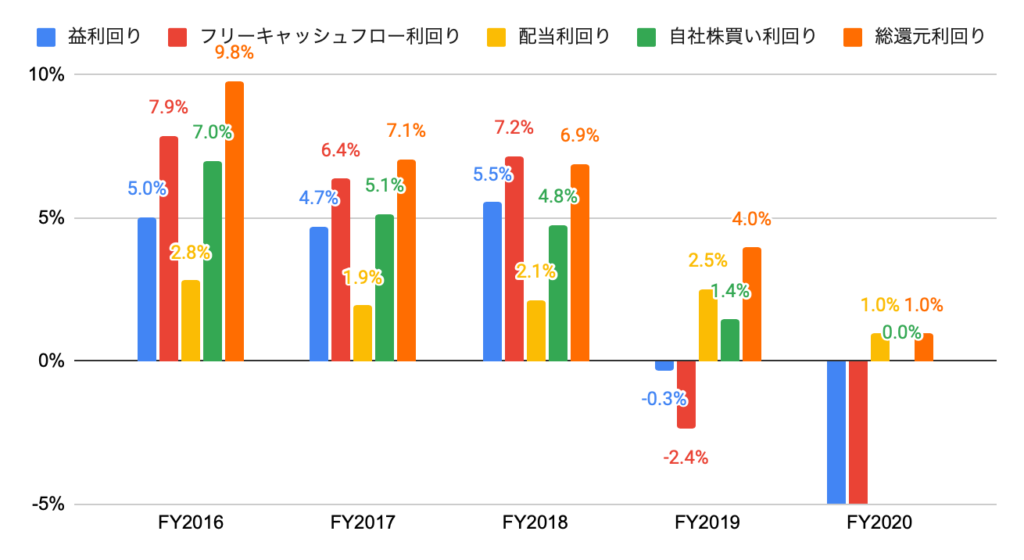

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(PERの逆数)、フリーキャッシュフロー利回りともにマイナスです。

FY2020の配当利回りは1.0%です。

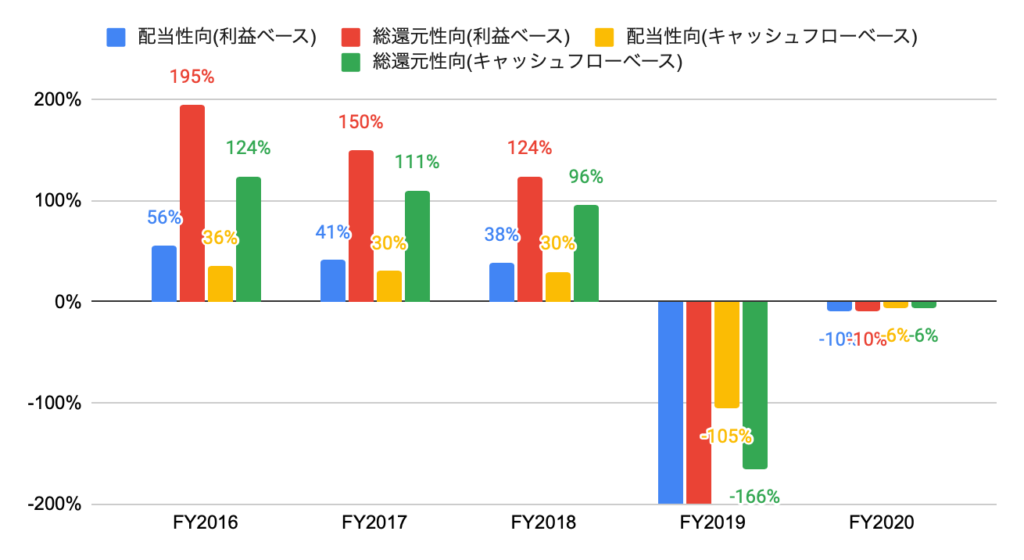

(参考)過去5年間の配当性向、総還元性向

過去2年間の配当性向は、利益・キャッシュフローベースともに、マイナスです。

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは2.06ドルと、前年度比▲74.9%、過去5年間で年率▲10.8%となりました。

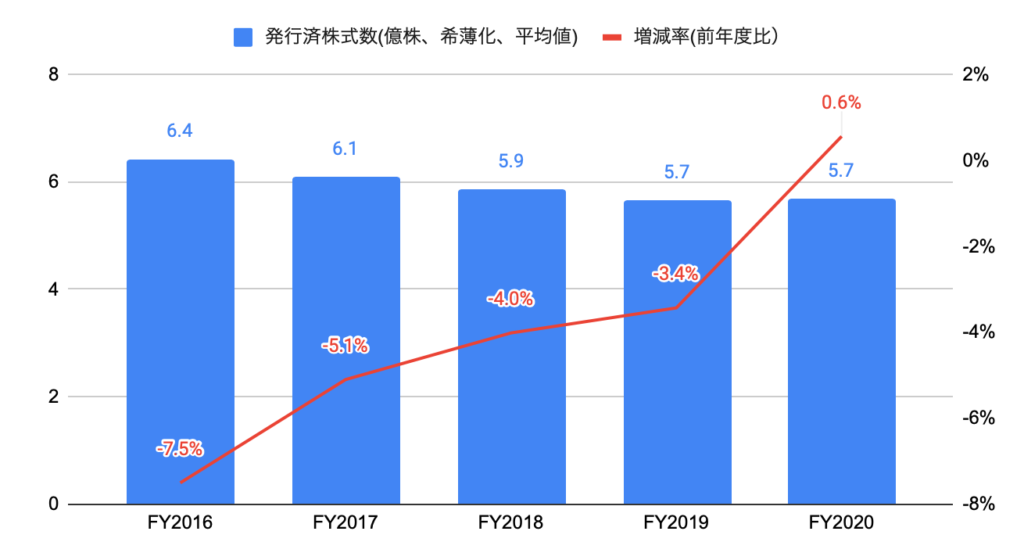

(参考)過去5年間の発行済株式数

発行済株式数は、過去5年間で年率▲3.9%となりました。

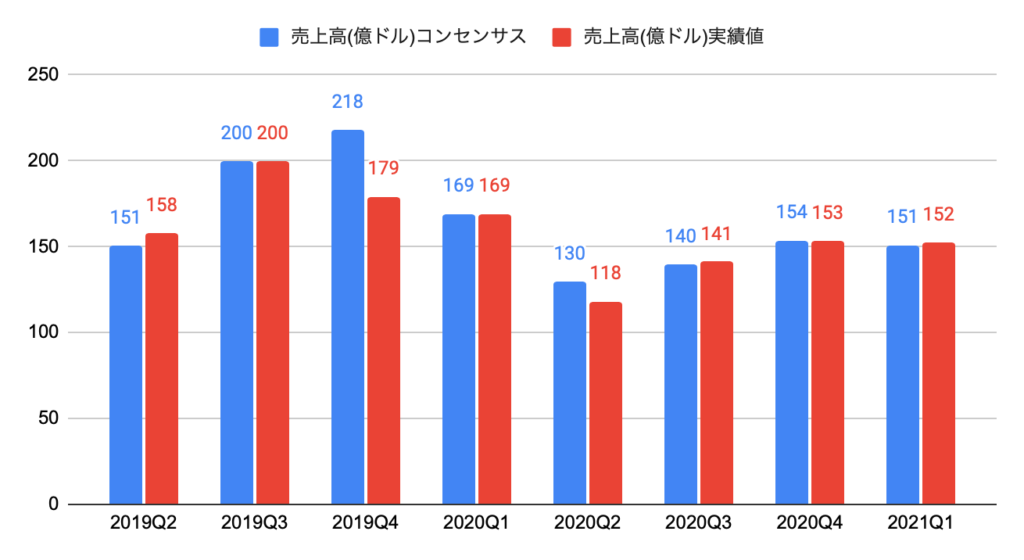

売上高およびEPSの実績値とコンセンサスの推移

以下のグラフは、売上高のコンセンサスおよび実績値の推移となります。

過去8四半期中、3勝、3敗、2引き分けです。

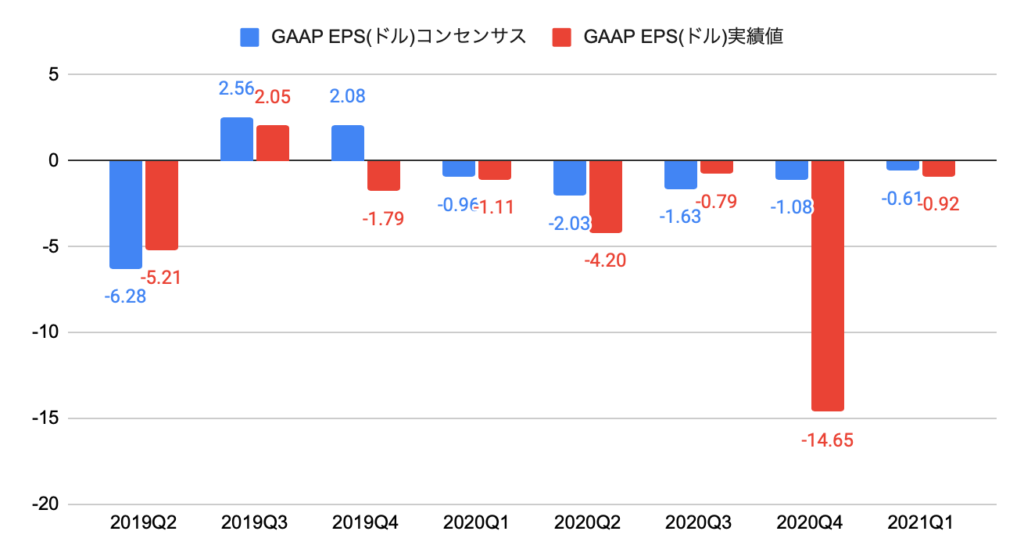

以下のグラフは、EPSのコンセンサスおよび実績値の推移となります。

過去8四半期中、2勝、6敗です。

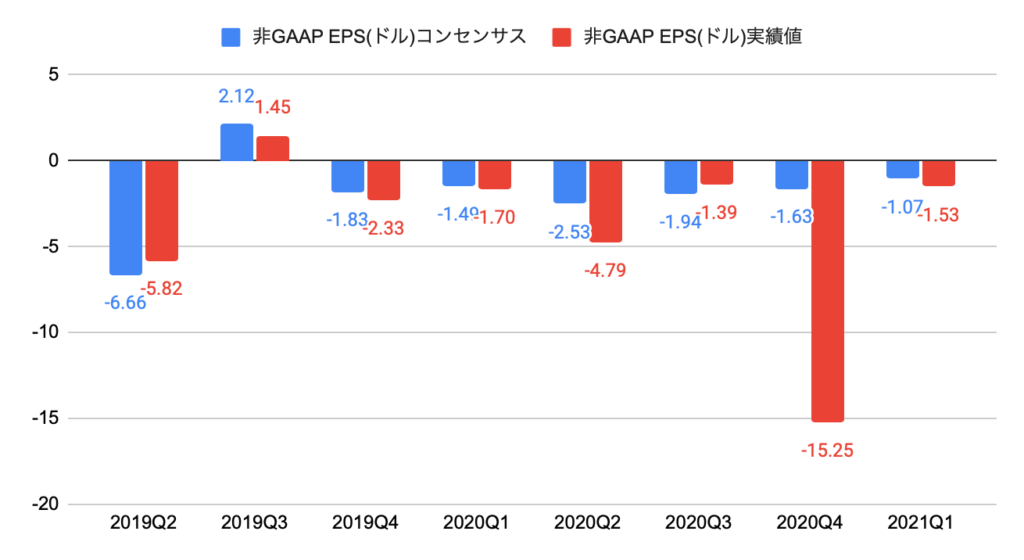

以下のグラフは、非GAAP EPSのコンセンサスおよび実績値の推移となります。

過去8四半期中、2勝、6敗です。

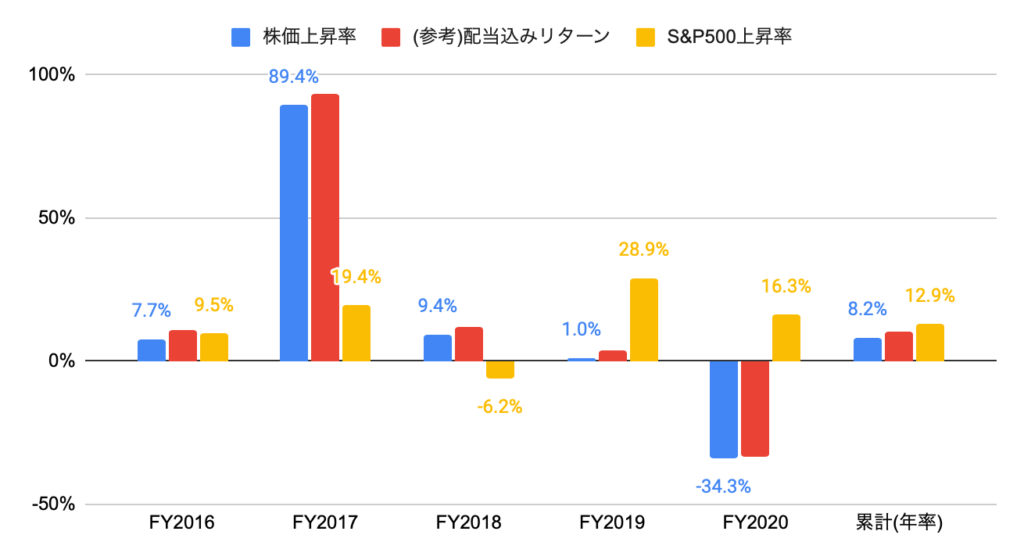

株価上昇率

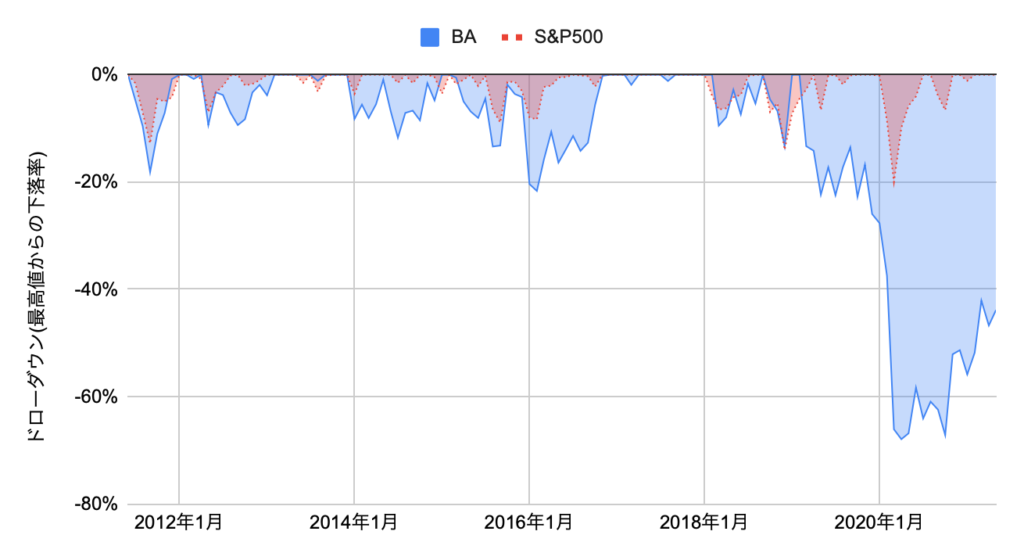

FY2020(2020年1月から2020年12月末)の株価上昇率は▲34.3%と、S&P500(+16.3%)を下回りました。

過去5年間(2016年1月から2020年12月末)の株価上昇率は年率+8.2%と、S&P500(年率+12.9%)を下回りました。

競合他社(航空宇宙・防衛)の株価上昇率(AIR.PA、SAF.PA、HO.PAはユーロ建て、BA.Lはポンド建て、その他はUSドル建て)は、以下の通りです。

ボーイング(BA)の株価上昇率は、2020年の1年間で▲34%と、13社平均(▲11%)を下回り、13社中第13位となりました。

2018年1月から2020年12月の3年間では▲27%と、13社平均(+27%)を下回り、13社中第13位となりました。

株式市場全体の下落局面における株価上昇率(ドル建て)は、以下の通りです。

資本財は全般的に景気感応度が高いため、株式市場全体の下落相場には、より大きなドローダウンになる傾向があります。

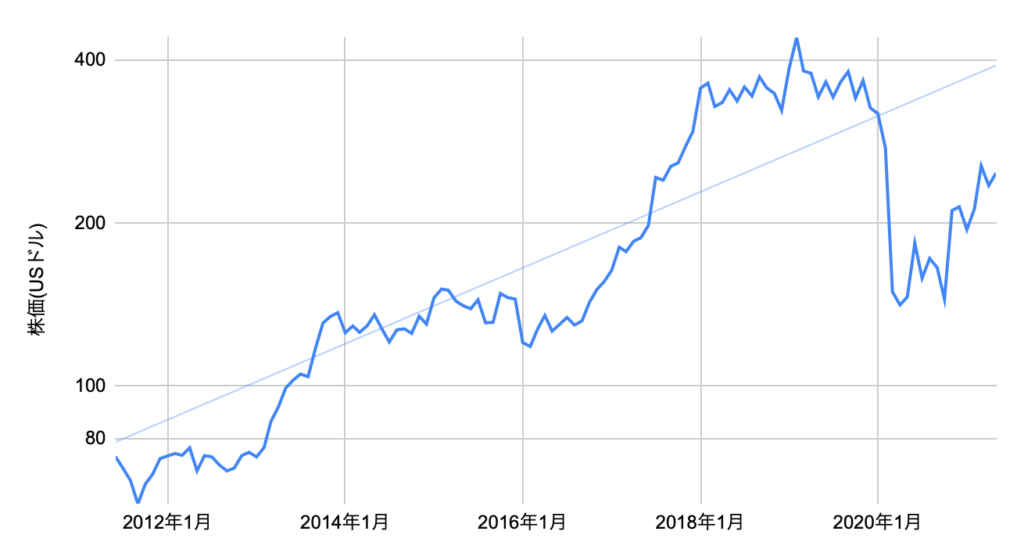

(参考)株価の推移(月末株価)

通常の目盛り表示の場合、近年の株価のブレ幅(上昇もしくは下落)が過去より非常に大きいと錯覚するため、対数目盛りで表示しています。

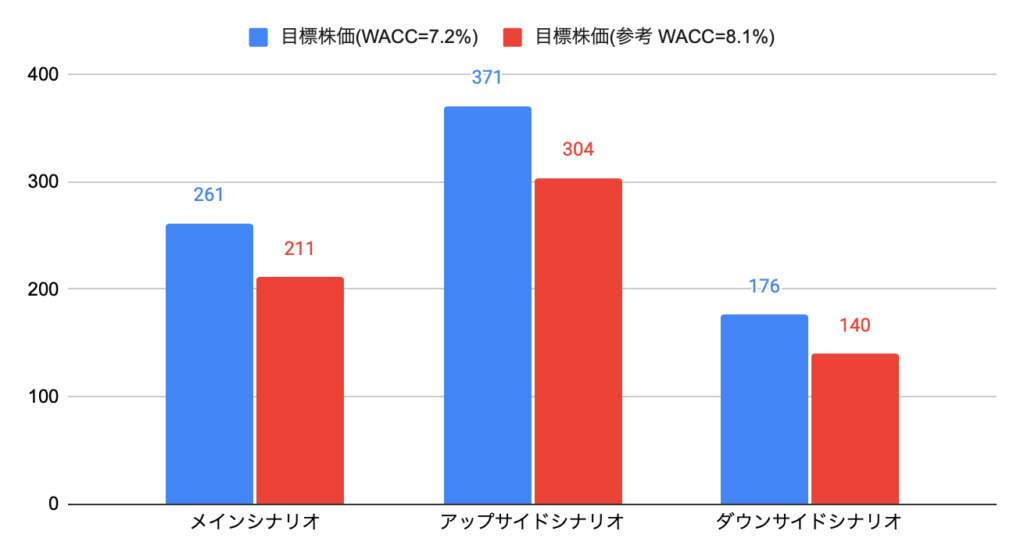

DCF法による目標株価

DCF(Discounted Cash Flow)法とは、将来に渡って生み出すキャッシュフローを割り引く(WACC、加重平均資本コスト)ことで理論価格を算出します。

以下のシナリオに基づき、フリーキャッシュフローの現在価値とネット有利子負債を合計して株主価値を算出し、株主価値を発行済株式総数で割ることで、1株あたりの株価を算出します。

なお、WACCを7.2%、金利が1%上昇した場合は8.1%と推計しました。

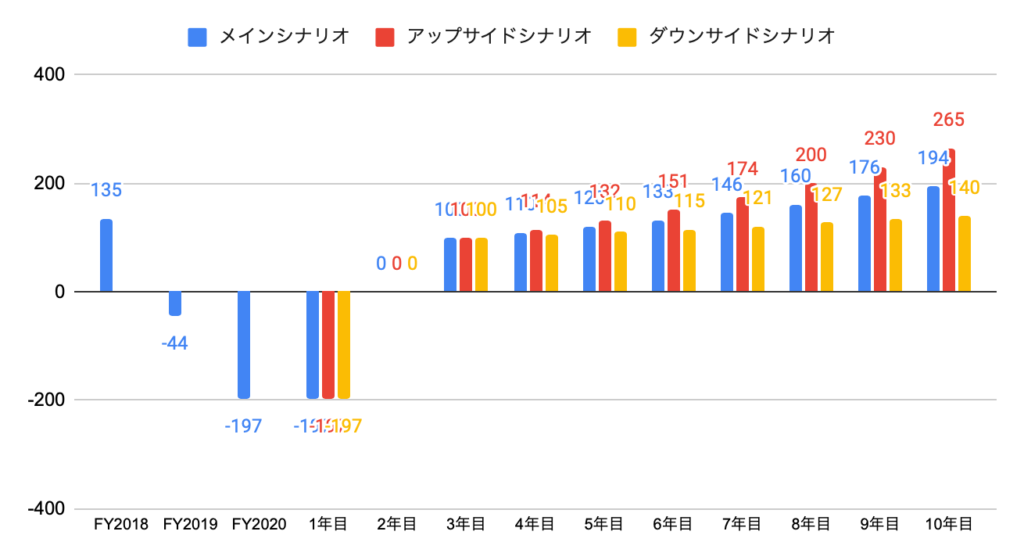

以下のグラフは、各シナリオのフローキャッシュフロー(億ドル)の推移となります。

① メインシナリオ

フリーキャッシュフローの成長率:1年目+0%、2年目0億ドル、3年目100億ドル、4年目〜10年目+10%。11年目以降の永続成長率は0%。

② アップサイドシナリオ

フリーキャッシュフローの成長率:1年目+0%、2年目0億ドル、3年目100億ドル、4年目〜10年目+15%。11年目以降の永続成長率は0%。

③ ダウンサイドシナリオ

フリーキャッシュフローの成長率:1年目+0%、2年目0億ドル、3年目100億ドル、4年目〜10年目+5%。11年目以降の永続成長率は0%。

メインシナリオの目標株価は261ドルとなります。

ボーイング(The Boeing Company、BA)への投資について

FY2020(2020年1−12月期)の売上高は582億ドル(前年度比▲24.0%)、EPSは▲20.88ドル(前年度比赤字幅拡大)と、減収減益となりました。

DCF法による目標株価は261ドルのため、2021年5月末時点の株価247ドルより高い水準です。

なお、メインシナリオは、10年後の売上高が3.2倍(年率+12%)、10年後に向けてフリーキャッシュフローマージンが10%まで上昇することを想定したので、売上高またはフリーキャッシュフローマージンがさらに上向けばより高い株価上昇が期待できます。

777Xの引き渡しが2023年後半のため、当面業績急回復は期待できませんが、ポジティブなニュースがあると株価は急騰しそうなので、安値で買ってじっと我慢するのもアリかもしれません。