過去の業績の推移を解説し、目標株価の算出とゴールドマン・サックス・グループへの投資についてコメントします。

会社概要

ゴールドマン・サックス・グループ(The Goldman Sachs Group, Inc、GS)

ホームページ(SECファイル):リンク先

国:アメリカ

セクター:金融

産業グループ:各種金融

サブ産業グループ:投資銀行・証券会社

株式時価総額:1,289億ドル(世界ランキング第118位、2021年6月末)

ゴールドマン・サックス・グループは、アメリカに本拠を置く、グローバル総合金融サービス企業です。

金融セクターの各種金融で第3位の浮動株調整後株式時価総額(2021年6月末、MSCI)で、投資銀行・証券会社に占めるゴールドマン・サックス・グループの浮動株調整後株式時価総額比率は26%です。

なお、株式時価総額ベースでは、投資銀行・証券会社で、モルガン・スタンレー、チャールズ・シュワブに次ぐ第3位です。

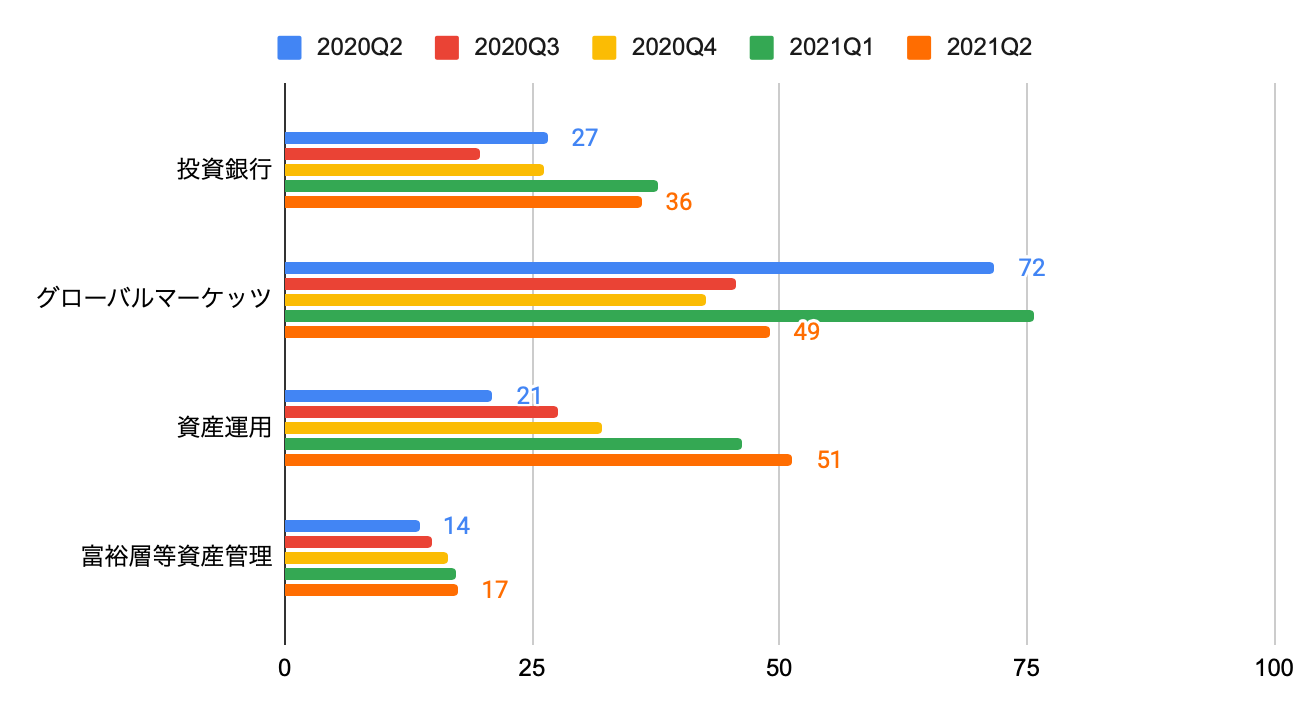

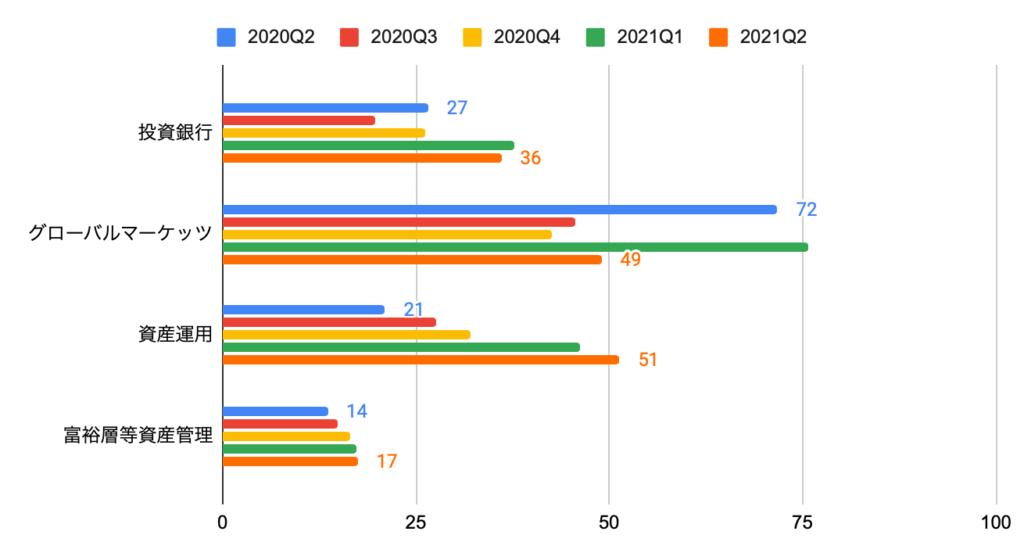

純収益(セグメント別)の推移

2021Q2(2021年4−6月期)の純収益は154億ドル(前年同期比+16%)と、コンセンサス(122億ドル)を上回りました。

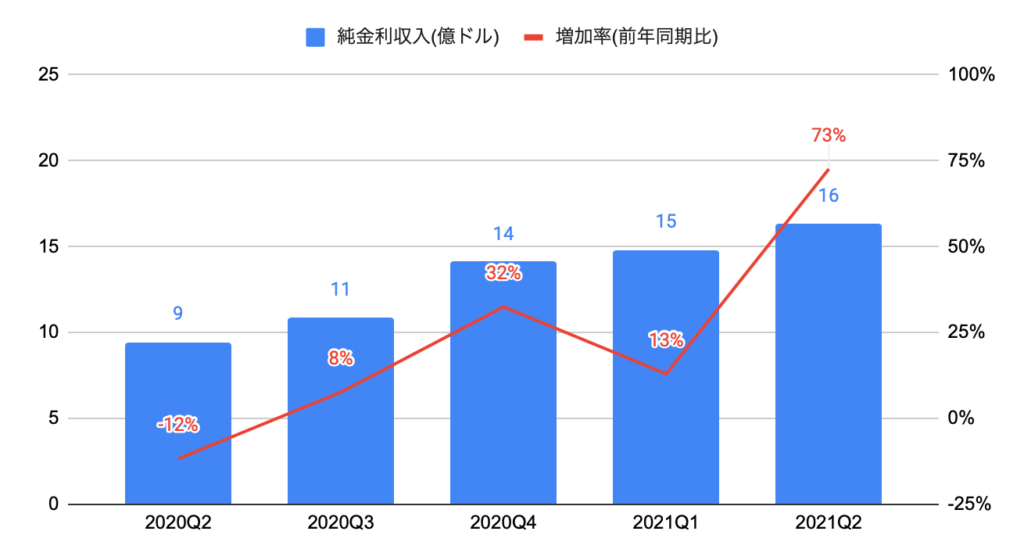

2021Q2の純金利収入は16億ドル(前年同期比+73%)となりました。

セグメント別の純収益は、以下の通りです。

・投資銀行:36億ドル、前年同期比+36%

・グローバルマーケッツ:49億ドル、前年同期比▲32%

・資産運用:51億ドル、前年同期比+144%

・富裕層等資産管理:17億ドル、前年同期比+28%

セグメント別の純収益構成比は、投資銀行が23%、グローバルマーケッツが32%、資産運用が33%、富裕層等資産管理が11%を占めます。

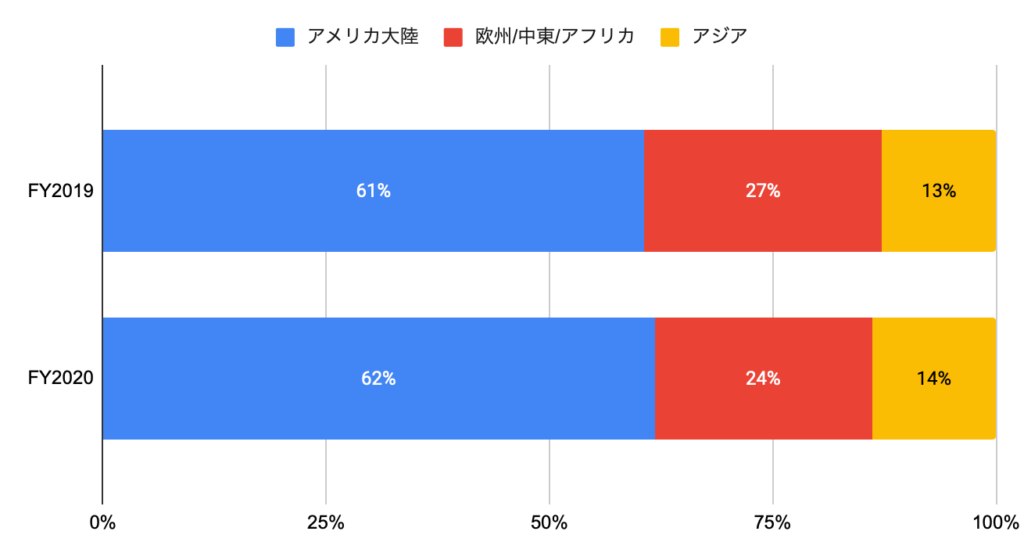

FY2020の地域別の純収益構成比は、アメリカ大陸が62%、欧州/中東/アフリカが24%、アジアが14%を占めます。

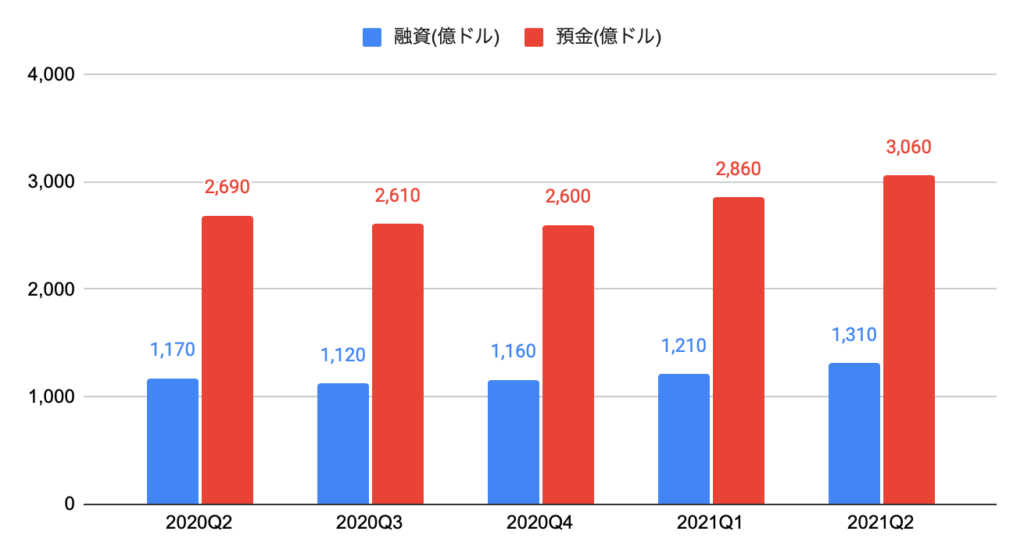

2021年6月末の融資額は1,310億ドル(前年同期比+12%)、預金は3,060億ドル(前年同期比+14%)となりました。

2021Q2のM&A助言手数料は13億ドル(前年同期比+43%)、株式引受手数料は12億ドル(前年同期比+18%)、債券引受手数料は10億ドル(前年同期比▲4%)となりました。

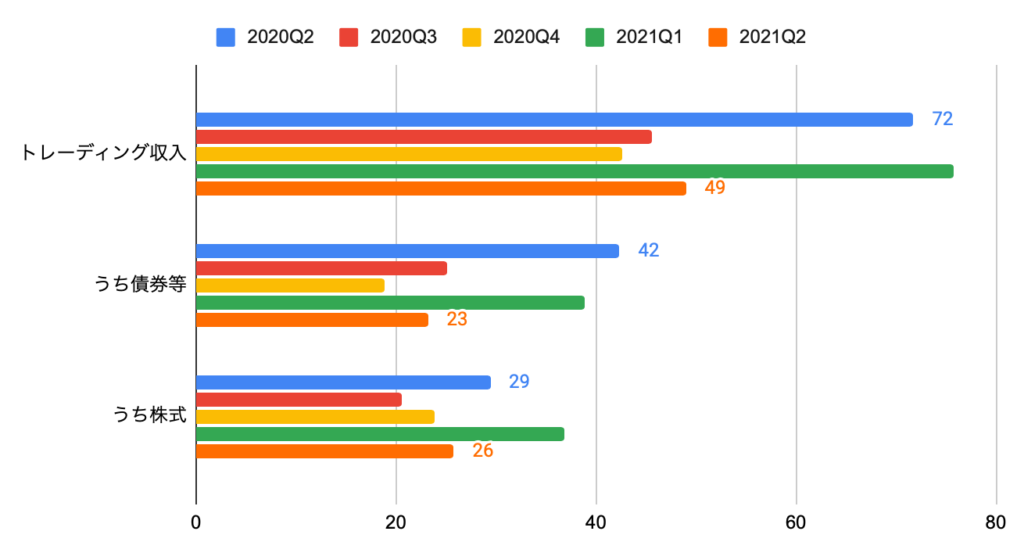

2021Q2のトレーディング収入は49億ドル(前年同期比▲32%)、うち債券は23億ドル(前年同期比▲45%)、株式は26億ドル(前年同期比▲12%)となりました。

2021Q2の株式投資は37億ドル(前年同期比+302%)となりました。

2021年6月末の契約資産残高(AUS)は2.31兆ドル(前年同期比+12%)となりました。

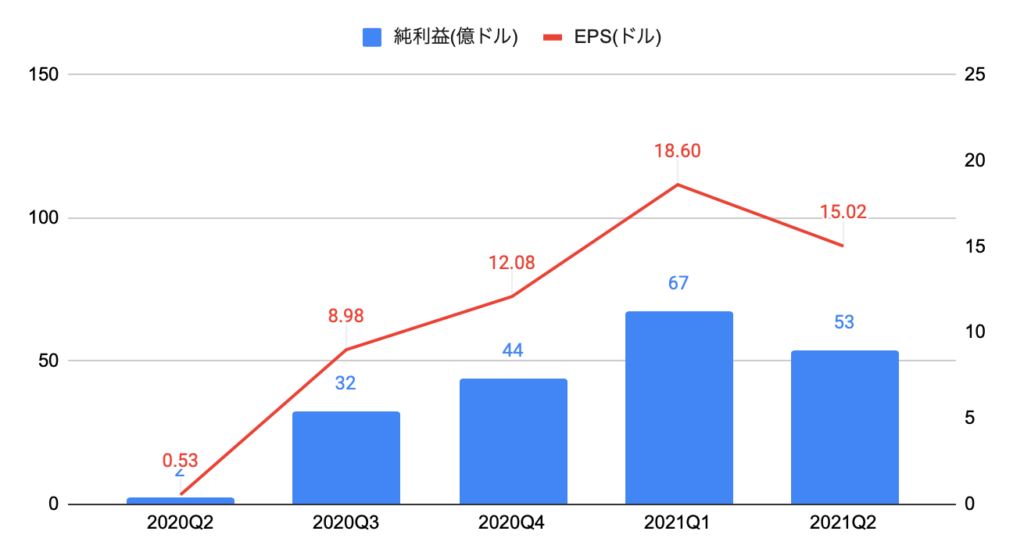

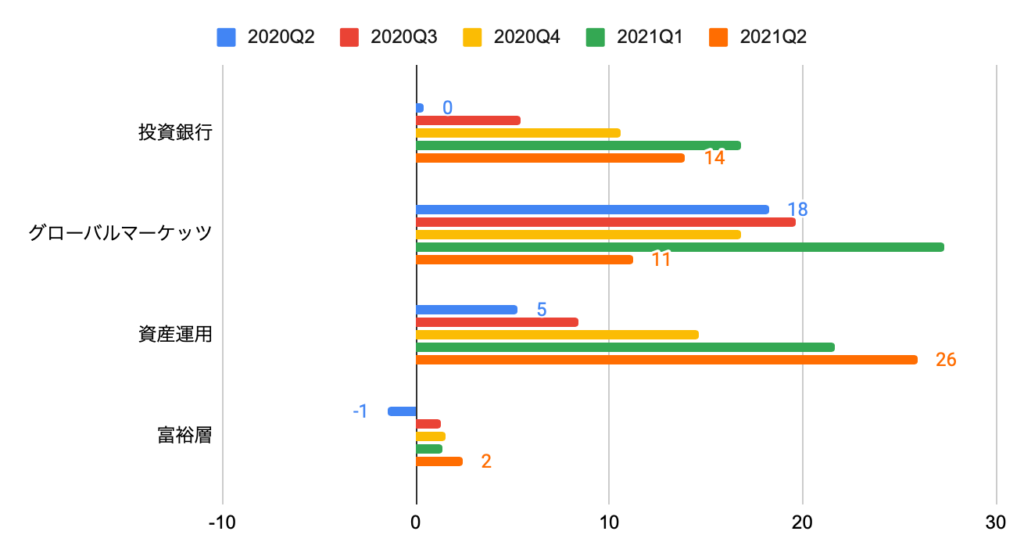

利益(セグメント別)の推移

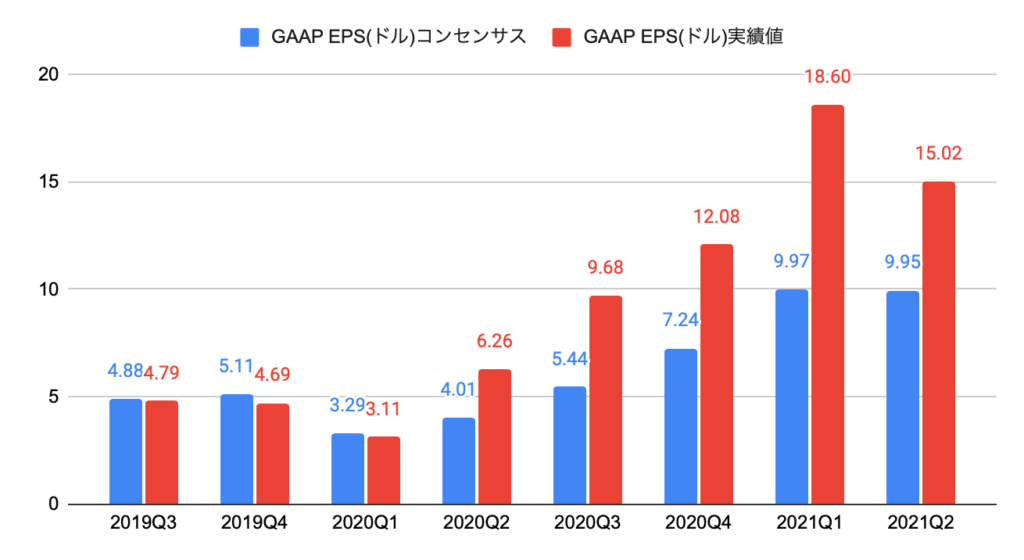

2021Q2の純利益は53億ドル(前年同期比+2,614%)、EPSは15.02ドル(前年同期比+2,734%)と、コンセンサス(9.95ドル)を上回りました。

セグメント別の純利益は、以下の通りです。

・投資銀行:14億ドル、前年同期比+3,298%

・グローバルマーケッツ:11億ドル、前年同期比▲39%

・資産運用:26億ドル、前年同期比+393%

・富裕層等資産管理:2億ドル、前年同期比黒字転換

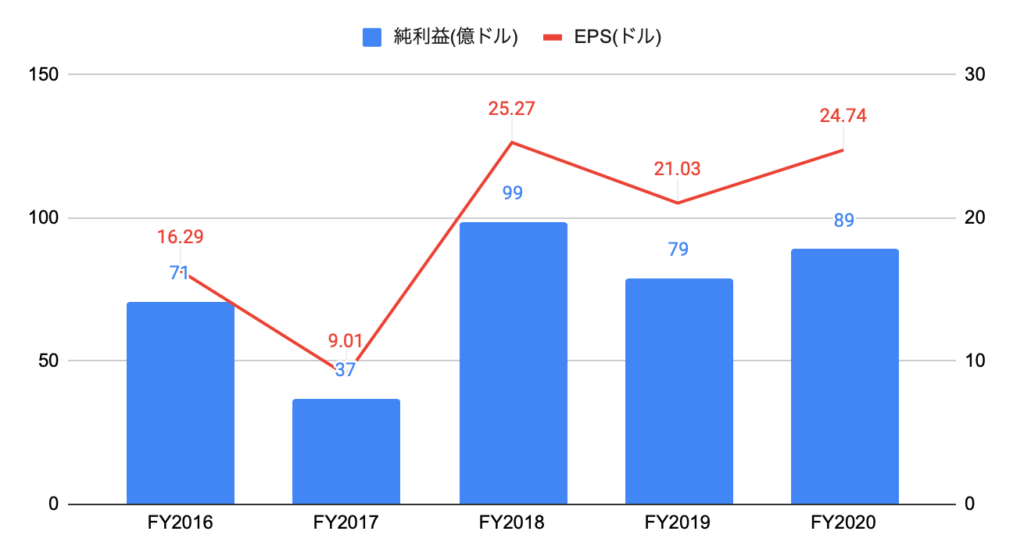

(参考)過去5年間の純利益とEPS

純利益は、過去5年間で年率+9.9%となりました。

EPSは、過去5年間で年率+15.3%となりました。

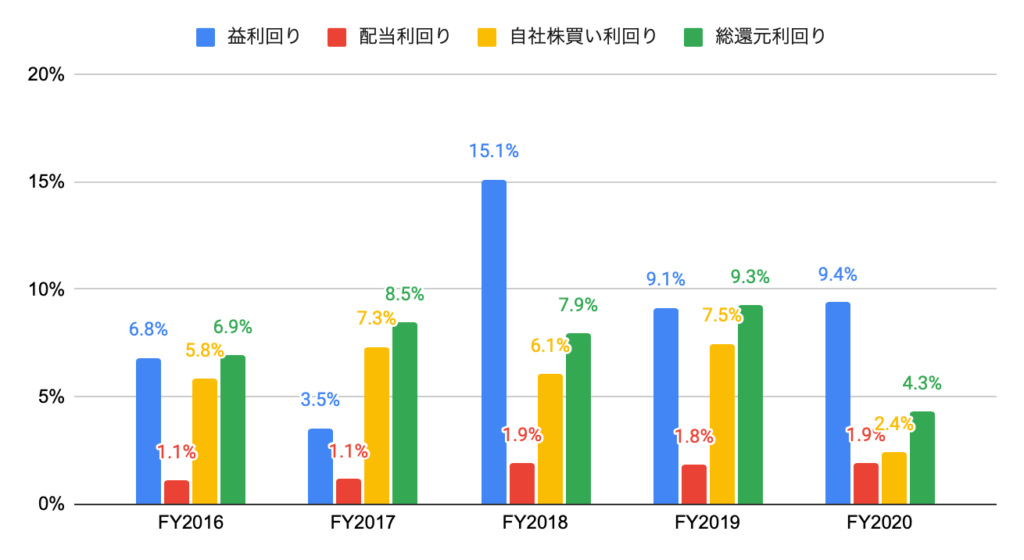

株主還元(配当、自社株買い)の推移

自社株買いに積極的です。

(参考)過去5年間の株主還元利回り(株価は各会計年度末時点)

FY2020の益利回り(PERの逆数)は9.4%と、バリュエーション面では割安感があります。

FY2019までの総還元利回りは7〜9%程度と、高い水準でした。

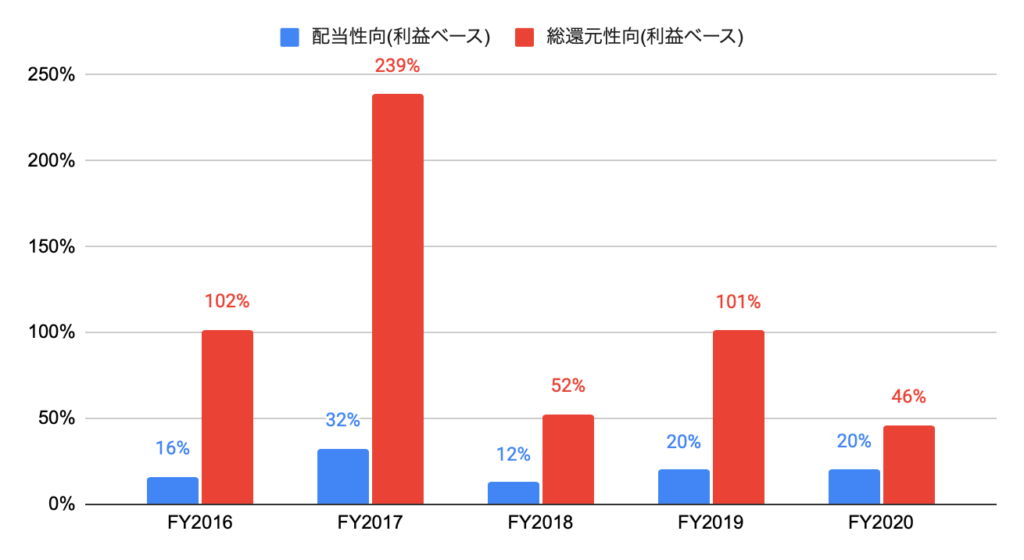

(参考)過去5年間の配当性向、総還元性向

過去5年間の配当性向は、20〜30%程度です。

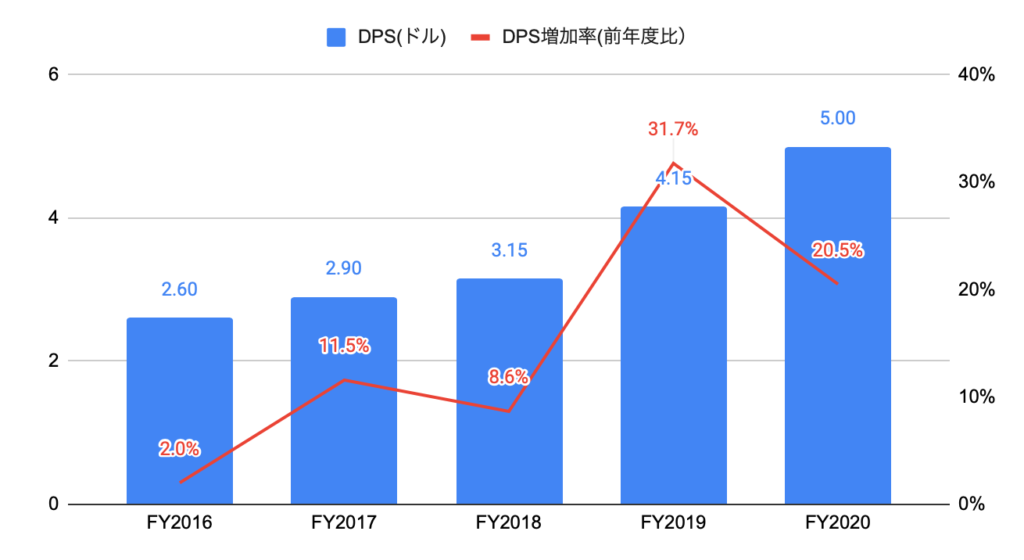

(参考)過去5年間のDPS(1株当たり配当金)

FY2020のDPSは5.00ドルと、前年度比+20.5%、過去5年間で年率+14.4%となりました。

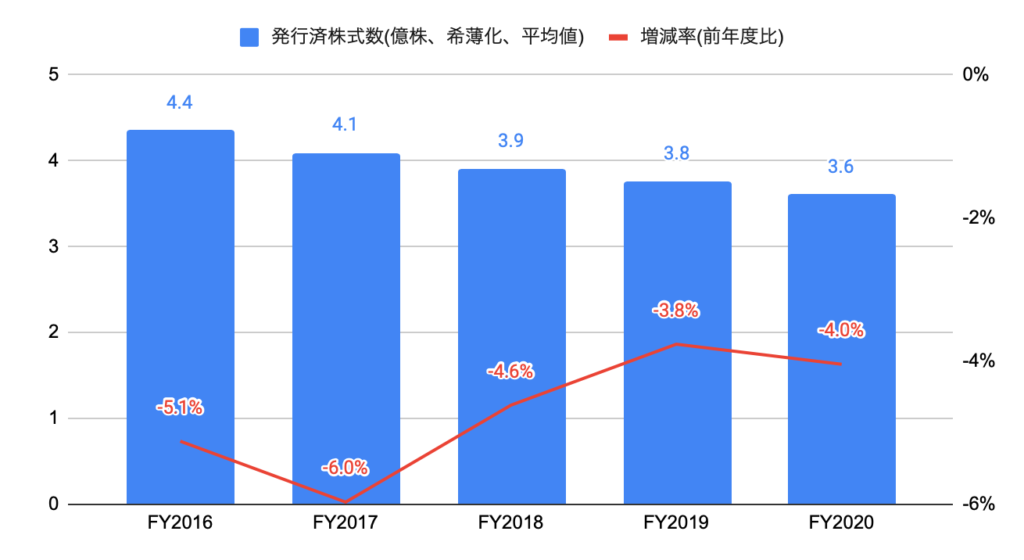

(参考)過去5年間の発行済株式数

発行済株式数は、過去5年間で年率▲4.7%減少しました。

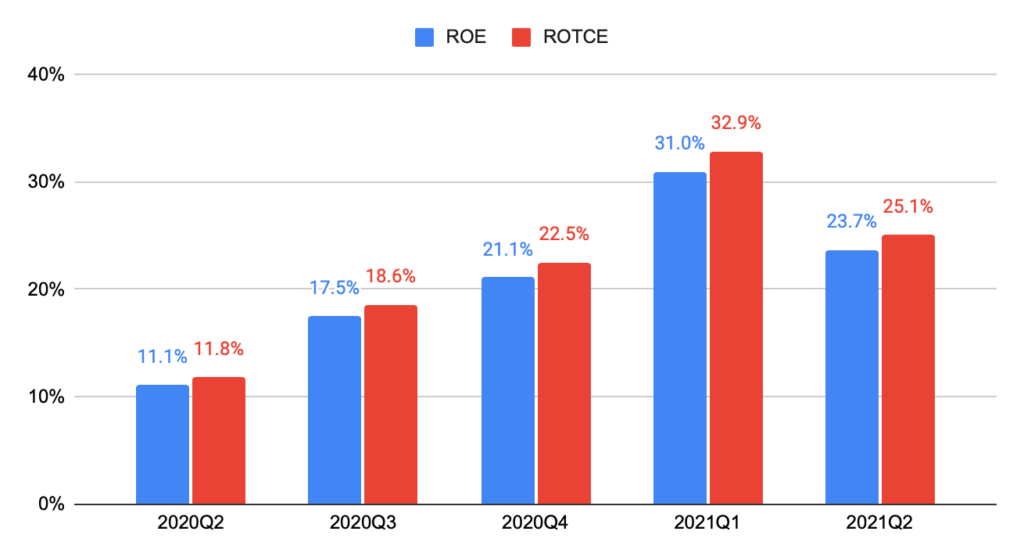

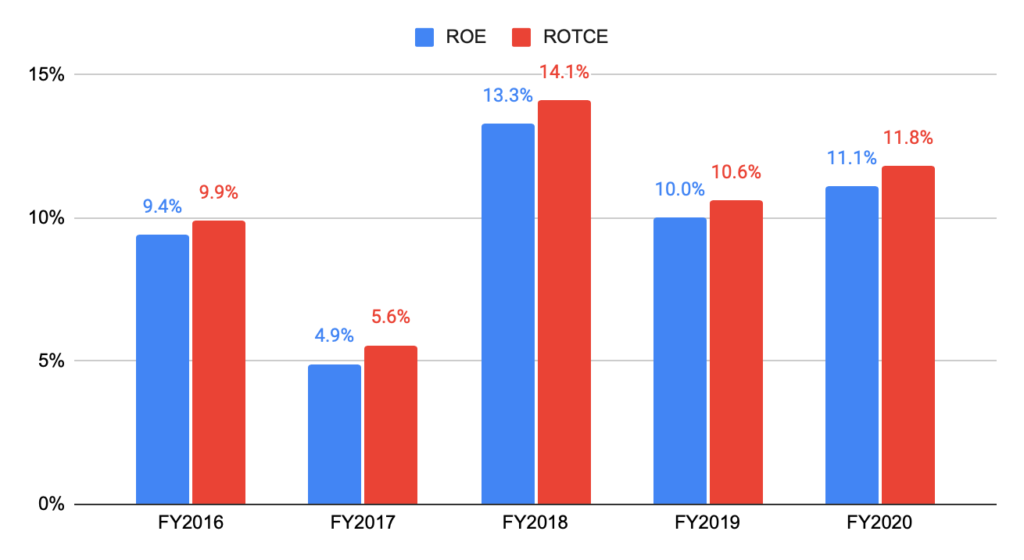

ROEの推移

2021Q2のROEは23.7%です。

(参考)過去5年間のROE

過去3年間のROEは10%を超えました。

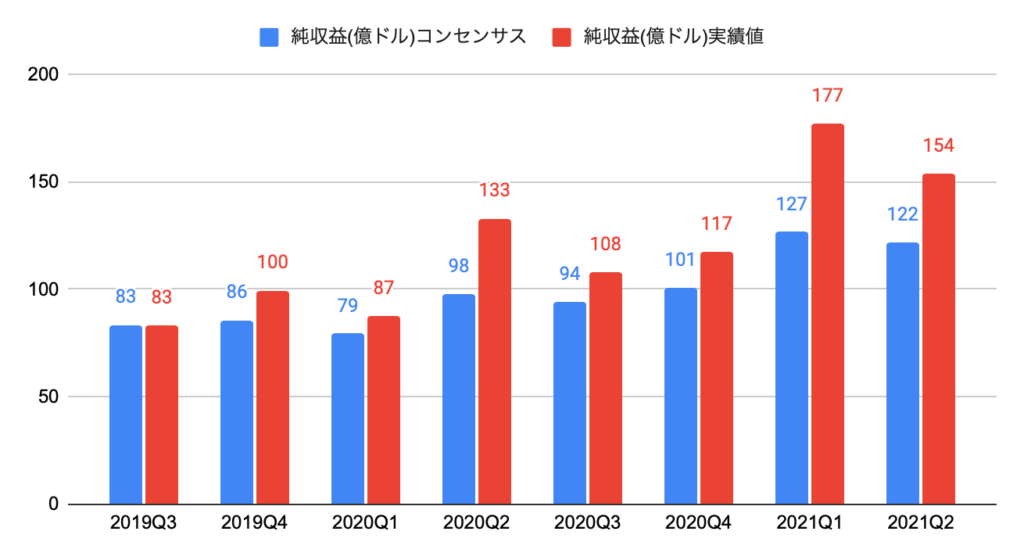

純収益およびEPSの実績値とコンセンサスの推移

以下のグラフは、純収益のコンセンサスおよび実績値の推移となります。

過去8四半期中、7勝、1敗です。

以下のグラフは、EPSのコンセンサスおよび実績値の推移となります。

過去8四半期中、5勝、3敗です。

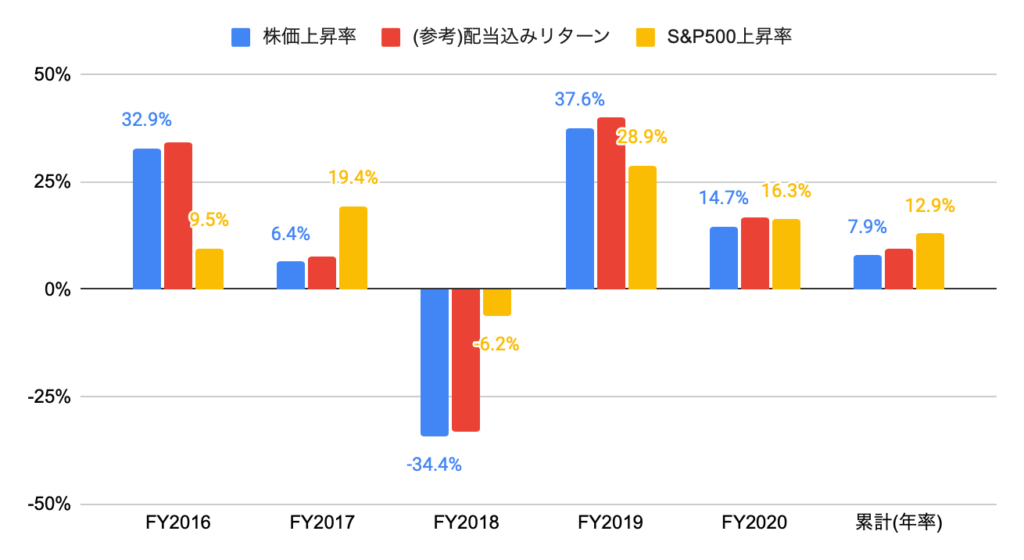

株価上昇率

FY2020の株価上昇率は+14.7%と、S&P500(+16.3%)を下回りました。

過去5年間(2016年1月から2020年12月末)の株価上昇率は年率+7.9%と、S&P500(年率+12.9%)を下回りました。

2021Q2の株価上昇率は+16.1%と、S&P500(+8.2%)を上回りました。

競合他社(各種金融)の株価上昇率(USドル建て)は、以下の通りです。

ゴールドマン・サックス・グループ(GS)の株価上昇率は、2020年の1年間で+15%と、12社平均(+21%)を下回り、12社中第8位となりました。

2018年1月から2020年12月末の3年間では+4%と、12社平均(+48%)を下回り、12社中第11位となりました。

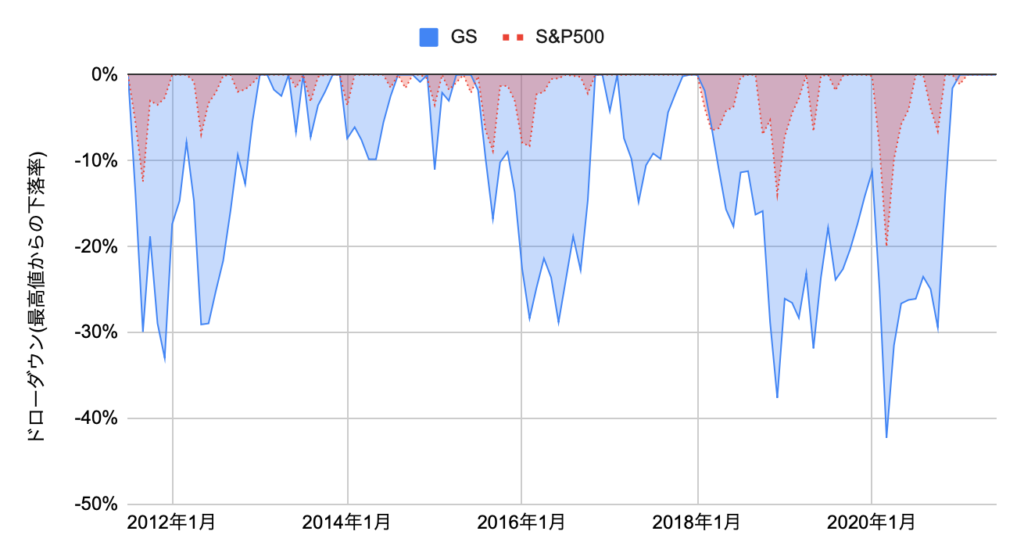

過去10年間(2011年7月から2021年6月)のドローダウン(最高値からの下落率、月末株価)の推移は、以下の通りです。

株式市場の下落相場に弱いと言えます。

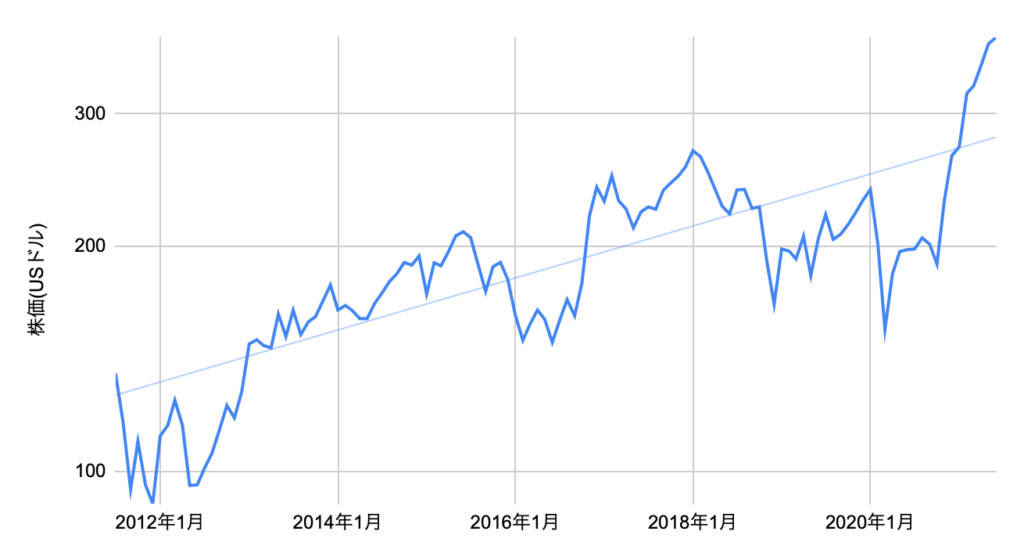

(参考)株価の推移(月末株価)

通常の目盛り表示の場合、近年の株価のブレ幅(上昇もしくは下落)が過去より非常に大きいと錯覚するため、対数目盛りで表示しています。

過去10年間のなかで、ここ数ヶ月間の株価は急騰中です。

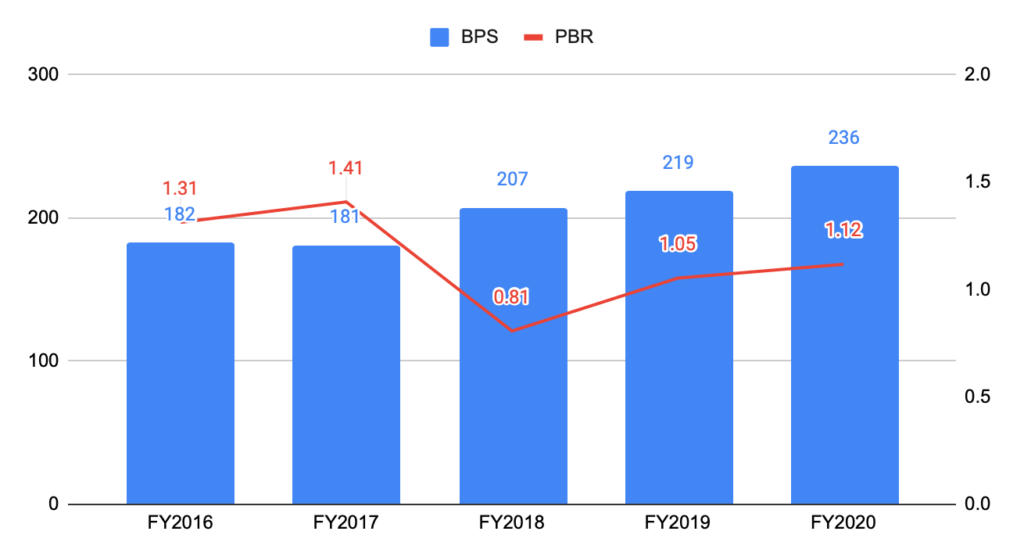

BPSとPBRの推移

以下のグラフは、BPSとPBRの推移となります。

2021Q2のBPSは、前年同期比+19.6%、PBRは1.43倍となりました。

(参考)過去5年間のBPSとPBR(株価は会計年度末)

BPSは、過去5年間で年率+6.7%となりました。

目標株価

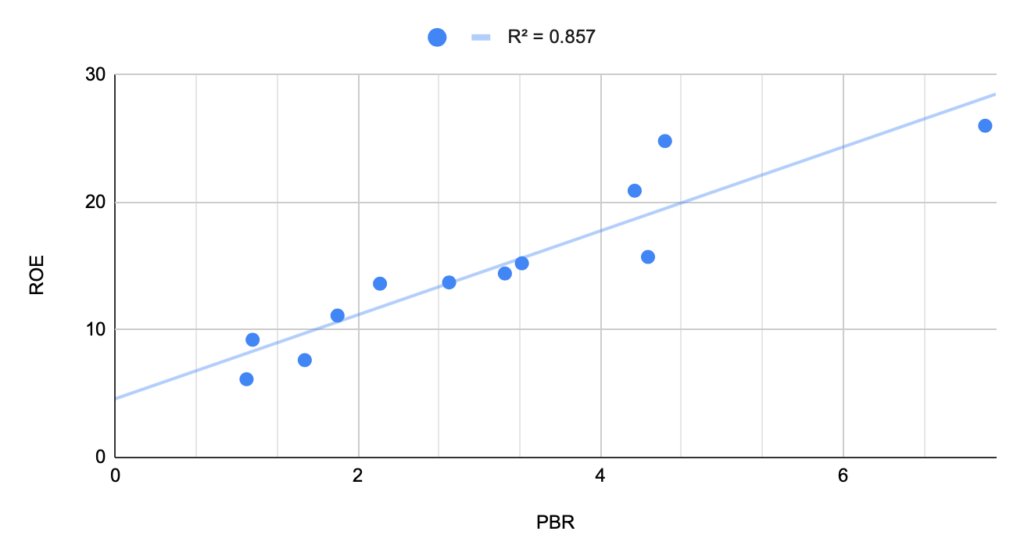

以下のグラフは、株式市場全体および11セクターのPBRと予想ROE(2020年12月末、MSCI)の散布図となります。

ROEが高いほど、PBRも高いことが言えます(決定係数は0.857と、説明力は非常に高い)。

金融セクターやエネルギーセクターは、ROEが低いためPBRの観点で割安に放置されています。

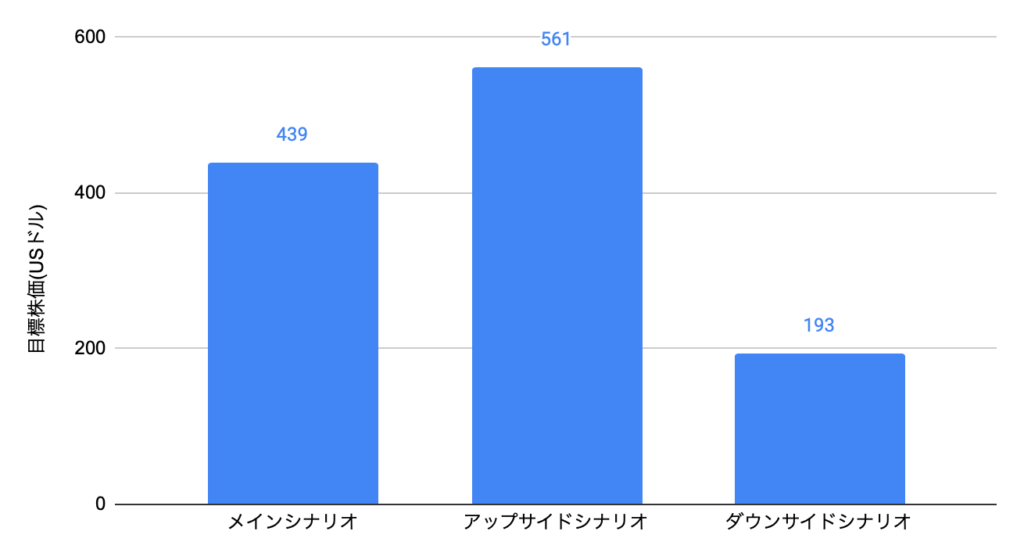

メインシナリオの予想ROEを10%、アップサイドシナリオの予想ROEを12%、ダウンサイドシナリオの予想ROEを6%とし、回帰式をもとに目標株価を推計しました。

メインシナリオの目標株価は437ドルとなります。

ゴールドマン・サックス・グループ(The Goldman Sachs Group, Inc、GS)への投資について

2021Q2(2021年4−6月期)の純収益は154億ドル(コンセンサス122億ドル)、EPSは15.02ドル(コンセンサス9.95ドル)と、コンセンサスを大きく上回る実績となりました。

目標株価は437ドルのため、2021年6月末時点の株価380ドルより高い水準です。

業績が市場環境に大きく左右されるため、株価のブレ幅が大きい傾向にあります。

足もと株価が急騰したことから、割安感は薄れました。